W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

„Efekt bogactwa” w walce z inflacją

Fed z roku na rok ma coraz twardszy orzech do zgryzienia. Polityka dodruku i niskich stóp procentowych sprzyjała przez długie lata nadmiernemu zadłużaniu, zarówno na poziomie rządowym, korporacyjnym, jak i osobistym. Doprowadziła także do wykreowania bańki na rynkach amerykańskich akcji oraz długu. Także ceny nieruchomości stały się w ostatnim czasie problemem trudnym do przeskoczenia dla przeciętnego Amerykanina.

Gdy w poprzednich latach inflacja utrzymywała się jakoś w ryzach, problem skali zadłużenia nie doskwierał tak bardzo, jak obecnie. Jak wiadomo, jednym ze sposobów walki z inflacją są podwyżki stóp procentowych. W sytuacji, w której gospodarka jest rozpędzona, a zadłużenie względem jej wielkości na rozsądnym poziomie, władze monetarne nie mają większego problemu, aby decydować się na ściąganie pieniądza z rynku. Teraz jest jednak zdecydowanie inaczej. Amerykańskie zadłużenie przekracza 30 bln USD, inflacja przekracza 8% (dziś kolejne dane o CPI), a dług względem PKB sięga prawie 129%. Oznacza to, że każdy 1% wyższych stóp procentowych przekładał się będzie na 300 mld USD rocznie wyższych kosztów obsługi długu, co przy nieco ponad 4 bln USD wpływów podatkowych daje udział ok. 7,5%. Gdyby chcieć skutecznie powalczyć z inflacją, stopy procentowe powinny być na znacznie wyższych, zbliżonych do inflacji poziomach. A i to nie jest gwarancją sukcesu, bowiem inflacja poza dotychczasową stroną popytową ma obecnie swoje podłoże w sporej mierze także po stronie mniejszej podaży dóbr i usług (m.in. skutek bankructw w trakcie lockdownów, czy ostatnich zakłóceń związanych z wojną w Ukrainie na rynkach surowców). Koszt obsługi obecnego zadłużenia w przypadku stóp zbliżonych do poziomu inflacji byłby więc nie do udźwignięcia. Na to nakłada się także wyraźne hamowanie gospodarki, która w I kwartale w ujęciu k/k skurczyła się o 1,4%.

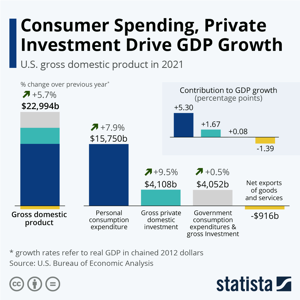

Jak zatem w takich warunkach spróbować powalczyć z inflacją, nie podnosząc nadmiernie kosztów obsługi zadłużenia podwyżkami stóp? Tu wracamy do amerykańskiego społeczeństwa, struktury PKB i tzw. „efektu bogactwa” (znanego także jako efekt majątkowy). Jeśli spojrzymy na strukturę PKB w USA, blisko 70% od lat przypada na konsumpcję.

Z danych Statista wynika także, że w ostatnich latach udział dorosłych Amerykanów deklarujących posiadanie akcji sięga ok. 55%. W szczycie poprzedniej hossy z 2008 roku odsetek ten sięgał 65%. Można zatem przyjąć, że spora część amerykańskiego społeczeństwa jest w jakimś stopniu zaangażowana na rynkach finansowych, zatem wahania cen aktywów (akcji, obligacji, funduszy, nieruchomości) mają wpływ na sentyment Amerykanów, a co za tym idzie skłonność do konsumpcji. Jeśli z miesiąca na miesiąc widzimy rosnące wyceny posiadanych aktywów, dużo łatwiej przychodzi decyzja o wyjeździe na wakacje, czy zmianie samochodu na nowy. W tym kontekście często mówi się właśnie o efekcie bogactwa. Gdy jednak wyceny aktywów spadają, zwłaszcza dynamicznie, sentyment szybko się pogarsza, a niekoniecznie pilne decyzje zakupowe zostają odwlekane na lepsze czasy. Pamiętajmy, że prawie 70% amerykańskiego PKB to konsumpcja.

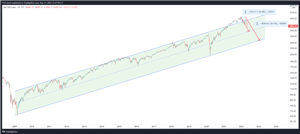

Powyższe aspekty mogą być narzędziem, którym próbuje obecnie posłużyć się Fed, który jak wiemy od listopada zaczął komunikować zwrot w polityce monetarnej. W pierwszej kolejności było to wygaszanie tempa skupu aktywów (QE). Wraz z jego zakończeniem rozpoczęcie cyklu podwyżek stóp procentowych (za nami marcowe +25pb i majowe +50pb) i od czerwca rozpoczęcie redukcji sumy bilansowej (QT). Taka układanka tworzy dla mocno przewartościowanego i zlewarowanego rynku akcji, czy też długu, bardzo nieprzyjemną mieszankę. Jaki efekt osiągnięto do tej pory? Poniżej zachowanie indeksów S&P500 (-13%), Nasdaq (-22%), Dow Jones (-10%), Russell 2000 (-25%) oraz ETFu TLT (-21%) na obligacje długoterminowe 20Y+ od początku listopada. Chwilę później aktywa te próbowały jeszcze rosnąc siłą rozpędu, zatem procentowe cofnięcia od szczytów wyceny są jeszcze większe.

Widząc takie przeceny indywidualni inwestorzy, którzy pozostali z aktywami w portfelach, z pewnością nie mają teraz powodów do zadowolenia, co odbić powinno się prędzej czy później na ich decyzjach konsumpcyjnych. Krótko mówiąc Fed znając stopień zaangażowania Amerykanów na rynkach finansowych oraz bardzo wymagające wyceny na nich (de facto sam je wykreował) relatywnie niewielkim kosztem (stopy dobiły na razie jedynie do przedziału 0,75-1,00%) już skutecznie zasiał ziarno niepewności, które może mieć dezinflacyjny charakter. Ograniczenie konsumpcji przez pewną część społeczeństwa może zmniejszyć bowiem presję inflacyjną i doprowadzić do spadku tempa dynamiki wzrostu cen.

Warto mieć na uwadze, że często takie inflacyjne procesy mają postać wahadła. Fed próbuje zainicjować jego zwrot, ale trudność polega na tym, że nie może dopuścić do przerodzenia się zmian cen w deflację, bowiem to na inflacji i systematycznym przyroście długu oparty jest aktualny system monetarny. Zadaniem tego zagrania jest więc jedynie spowolnienie dynamiki inflacji do bardziej akceptowalnych poziomów, choć raczej przez dłuższy czas i tak znacznie wyższych od ustalonego na poziomie 2% celu.

Powyżej widoczny jest długoterminowy wykres S&P500 i przebieg dotychczasowej, rozpoczętej dołkiem z 2009 roku hossy. Jak widać, w skali logarytmicznej rynek przez dłuższy czas poruszał się we wzrostowym kanale. Skala luzowania monetarnego, jaka zaimplementowana została przez Fed w dołku z 2020 roku, wypchnęła rynek powyżej górnego ograniczenia tego kanału. Można zatem przyjąć, że obecne działania Fedu w zakresie cofnięcia rynków finansowych mogą być obliczone na korektę w stronę środka kanału, a w bardziej niedźwiedzim wariancie w stronę jego dolnego ograniczenia. W zależności od czasu, w jakim scenariusz ten zostałby rozegrany, odpowiadałoby to korektom od szczytu odpowiednio o ok. 25% lub 38%. Część z inwestorów nazwie to już bessą (spadek od szczytu przekraczający 20%), ale technicznie wciąż nie zmieniałoby to długoterminowego trendu, a było jedynie jego głęboką korektą.

Co może pójść nie tak?

Plany planami, ale na rynkach zawsze coś może pójść inaczej niż zakładano. Głównym mankamentem powyższego założenia jest to, że spadek konsumpcji, wynikający ze słabnącego sentymentu związanego z korektą wycen aktywów finansowych, poza zmniejszeniem presji na wzrost cen, pociągnie za sobą dalej dynamikę PKB, a więc wpędzi rynek amerykański w głęboką recesję. Pierwsze oznaki takiego zagrożenia są już zresztą za nami w postaci wspomnianych wcześniej danych o PKB za I kwartał. Recesja oznaczałaby jednocześnie słabnące wpływy podatkowe, a mocna korekta wycen aktywów finansowych także załamanie wpływów z podatku od zysków kapitałowych. Z kolei na te mniejsze wpływy podatkowe przypadać będzie wzrost kosztów obsługi długu (wzrost stóp procentowych), ale i wydłużająca się kolejka osób chętnych na zasiłki w wyniku rosnącej w trakcie recesji stopy bezrobocia.

Jak wspomniałem w pierwszym zdaniu tego tekstu, to jest właśnie twardy orzech do zgryzienia dla Fedu i tego typu sprzecznościami charakteryzuje się stagflacja. Ostatecznie można jednak przyjąć, że gdy tylko wpływy podatkowe zaczną się załamywać, dług do PKB rosnąć, a ryzyko recesji (na którą wskazywało niedawne odwrócenie krzywej dochodowości obligacji) realnie zaglądać w oczy, Fed nie będzie miał wyjścia, jak odpowiedzieć w sposób, w jaki zwykł w takich sytuacjach do tej pory odpowiadać, a więc kolejnym zwrotem kursu w polityce monetarnej w stronę luzowania. Będzie to moment, w którym natychmiast wrócą obawy inflacyjne, a tym samym inwestorzy ponownie zwrócą się w stronę pro-inflacyjnych aktywów, czyli surowców i metali szlachetnych.

Tomasz Gessner