W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Złoto w podsumowaniu – raport Światowej Rady Złota

Przed tygodniem poznaliśmy najnowszy raport Światowej Rady Złota, podsumowujący nie tylko IV kwartał, ale i cały ubiegły rok. Jak prezentował się popyt? Jak zachowała się podaż? I przede wszystkim ile kupiły banki centralne?

Artykuł dostępny jest też w wersji video:

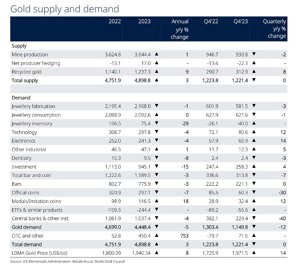

Dzisiaj bierzemy pod lupę raport Światowej Rady Złota na temat sytuacji na rynku w ubiegłym roku. Na początek tabela popytu i podaży, gdzie na poziomie podsumowania całości działo się relatywnie niewiele.

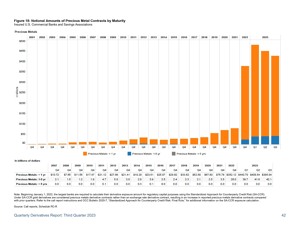

Łączna podaż wzrosła w ubiegłym roku o 3% względem 2022 roku, a składa się na nią wydobycie, recykling oraz instrumenty zabezpieczające stosowane przez firmy wydobywcze. Z kolei na poziomie popytu mamy łączny spadek o 5%, natomiast jeśli dodamy transakcje na rynku pozagiełdowym, a więc tzw. OTC, bilans popytu pokaże nam 3% wzrost w ubiegłym roku, a więc dokładnie tyle, ile wyniosła wspomniana już zmiana podaży. Nawiasem mówiąc pozycja OTC bardzo przykuła uwagę, odnotowując wzrost o ponad 750%, co jest zasługą zmiany klasyfikacji przeprowadzonej jeszcze w 2022 roku przez Biuro Kontrolera Waluty.

Z publikowanych na zakończenie każdego kwartału raportów, możemy się dowiedzieć m.in., jak prezentowało się zaangażowanie poszczególnych banków na rynku pozagiełdowych instrumentów pochodnych w poszczególnych kategoriach. Choć raport dotyczy przede wszystkim instrumentów na stopę procentową i dług, znajdziemy tam także część poświęconą metalom szlachetnym. Celem tego raportu jest ograniczenie i wyeliminowanie poważnych zagrożeń dla banków i systemu finansowego, wynikających ze zbyt dużej koncentracji lub nadmiernego ryzyka pozycji w instrumentach pochodnych.

Silny skok od IV kwartału 2022 roku jest zasługą zmiany klasyfikacji złota, które wcześniej zaliczane było do surowców, a teraz znalazło się w pozycji metali szlachetnych.

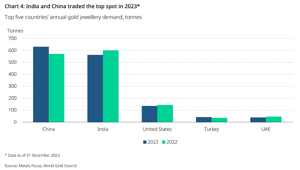

W zakresie poszczególnych składowych popytu, w segmencie biżuterii nie zaszły żadne, poważniejsze zmiany względem 2022 roku i popyt utrzymał się na poziomie ok. 2090 ton, z wiodącą rolą Chin oraz Indii, z których popyt na biżuterię wyniósł w ubiegłym roku 1192 tony.

Co ciekawe, zapotrzebowanie z segmentu biżuterii jest zwykle nieco bardziej wrażliwe na wahania cenowe złota. O ile w przypadku Indii odnotowano 9% spadek względem roku 2022, o tyle w Chinach był to 10% wzrost, a w samym tylko IV kwartale, gdy ceny złota mierzyły się z okolicami rekordowych poziomów, wzrost ten wyniósł aż 17%.

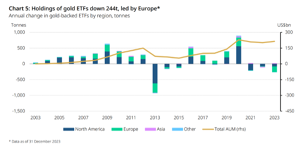

Z kolei w segmencie inwestycyjnym odnotowano spadek popytu o 15% z 1113 ton w 2022 roku do 945 ton w roku ubiegłym. Sektorem w największej mierze ciągnącym w dół popyt inwestycyjny było zachowanie ETFów zabezpieczonych złotem. O ile w 2022 roku odpływy z nich wyniosły 109 ton, o tyle w roku ubiegłym były to już ponad 244 tony na minusie. Jeśli spojrzymy na zmiany alokacji geograficznej, największe odpływy odnotowano w Europie, zaznaczonej poniżej kolorem zielonym.

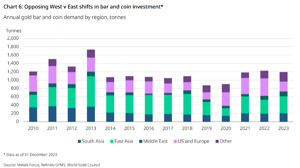

W przypadku segmentu inwestycyjnego, ale skupionego już na fizycznych monetach i sztabkach, także odnotowano globalnie spadek między rokiem 2022 a 2023, ale tym razem o symboliczne 3%, z 1222 ton do 1190 ton. Jeśli porównacie zmiany na poziomie dwóch ostatnich słupków, widać na nich też to, o czym od dawna mówimy w naszych materiałach, a więc o migracji złota z Zachodu na Wschód.

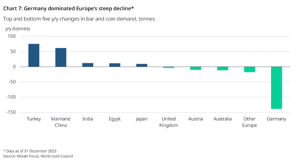

Zachód reprezentowany jest tu przez Europę oraz Stany Zjednoczone i zaznaczony różowymi słupkami, natomiast Wschód reprezentowany jest tu przez Południową i Wschodnią Azję oraz Bliski Wschód, gdzie we wszystkich trzech przypadkach popyt na monety i sztabki zwiększył się względem 2022 roku. Przeglądając poszczególne obszary, bardzo duży spadek, bowiem aż o 59% zanotowała Europa, w której to popyt wyniósł 127 ton i był najniższy od 16 lat. Szczególnie w oczy rzuca się rynek niemiecki.

Głównymi powodami takiego załamania popytu na fizyczne złoto inwestycyjne jest obserwowane, silne spowolnienie gospodarcze, wywierające presję na finanse gospodarstw domowych i możliwość wygenerowania przez nie oszczędności, których część powędrowałaby wówczas na rynek kruszców. Nie bez znaczenia w bilansach europejskich gospodarstw domowych były także obserwowane przed rokiem zmiany cen energii, także mocno nadwyrężające budżety.

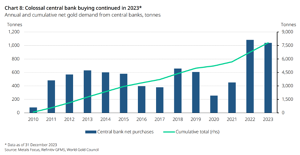

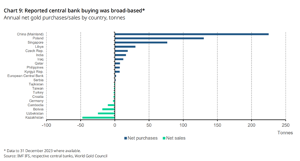

W tym miejscu przechodzimy do jednego z najlepiej poinformowanych uczestników rynku, a więc stojących na straży obecnego systemu monetarnego banków centralnych. Przede wszystkim uwagę zwraca rewizja pamiętnego rekordu z 2022 roku. Okazuje się, że zamiast 1136 ton były to 1082 tony, co i tak jest nienotowanym od przynajmniej 7 dekad, a więc początku agregowania tych danych rekordem. Całkowity popyt netto w ubiegłym roku wyniósł ze strony tych instytucji 1037,4 ton. Choć w porównaniu z rokiem poprzednim był o 4% niższy, to i tak oznacza to drugi w historii wynik, bardzo blisko rekordowego 2022 roku. Przy okazji Światowa Rada Złota szacuje, że łącznie wszystkie banki centralne mają w swoim posiadaniu 36700 ton złota.

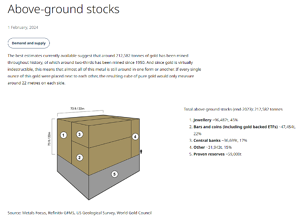

Jeśli z kolei spojrzymy na szacunki łącznie wydobytego na świecie kruszcu na poziomie 212 tys. ton, które zgromadzone w jednym miejscu ukształtowałyby sześcian o boku 22 metrów, to okazuje się, że w posiadaniu banków centralnych jest ponad 17% światowego złota.

Pierwsze miejsce pod względem zgłoszonego na złoto popytu zajęły Chiny, których bank centralny zaraportował w ubiegłym roku zakup 225 ton kruszcu. Z kolei drugie miejsce przypada Polsce z wynikiem 130 ton, co zwiększyło nasze rezerwy złota łącznie do 359 ton. Nasze zakupy realizowane były od kwietnia do listopada. Z danych o aktywach rezerwowych NBP za grudzień i styczeń wynika, że w zakresie kontynuacji zakupów złota wciśnięta została pauza. Warto jednak pamiętać o deklaracjach Adama Glapińskiego, który stwierdził, że chciałby, aby udział złota w rezerwach wyniósł 20%. Obecnie jest to 12,4%, stąd też można zakładać, że wciśnięta została właśnie pauza, a nie definitywny stop.

Ze źródeł popytu został nam jeszcze sektor technologiczny, który zanotował w ubiegłym roku 4% spadek względem roku 2022, a dokładnie zapotrzebowanie z jego strony spadło z niespełna 309 ton do 298 ton. W całkowitym, uwzględniającym transakcje na rynku OTC popycie, technologie odpowiadają za raptem 6% udział.

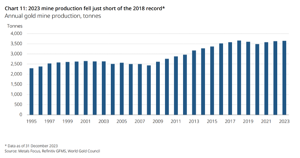

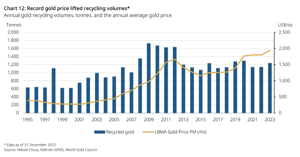

Podsumowując jeszcze krótko część podażową, to ta jak wspomniałem wzrosła łącznie o 3%, głównie za sprawą 9% wzrostu recyklingu. Wydobycie wzrosło o 1% i wyniosło w ubiegłym roku 3644 tony.

Jak widzicie, jego poziom jest na przestrzeni lat bardzo stabilny i przewidywalny, a odnosząc go do 212 tys. ton już wydobytych, stanowi rocznie raptem 1,7%. Innymi słowy nawet w przypadku jakichś większych zakłóceń w zakresie wydobycia złota, nie powinny one mieć większego wpływu na zachowanie się ceny kruszcu.

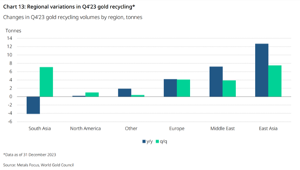

Tu z kolei widzicie wykres przedstawiający zmiany w zakresie recyklingu, z którego odzyskano 1237 ton. Choć nawet w ujęciu dolarowym możemy mówić na przestrzeni ostatniego roku o pobijaniu rekordowych cen złota, nie uruchomiło to recyklingu na taką skalę, jaka widziana była w latach 2009-2012, na co wpływa oczywiście inflacja, a więc i kosztowa część biznesu recyklingowego. Swoją drogą zmiany wolumenów recyklingu są optycznie zbieżne z zachowaniem akcji spółek wydobywczych, które także są znacznie oddalone od swoich rekordowych wycen z 2011 roku i cierpią dokładnie na tę samą, marżową przypadłość. Jeśli spojrzymy na IV kwartał, liderami recyklingu był Bliski Wschód oraz Azja Wschodnia.

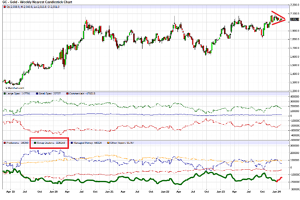

Na koniec jeszcze dość istotna ciekawostka, odnosząca się już do bieżącej sytuacji rynkowej, a więc pozycjonowania banków bulionowych, czyli pozycji Swap Dealers, zaznaczonej zieloną linią w dolnym panelu poniższego wykresu.

Tomasz Gessner