W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Alarmująca „Krzywa Powella”

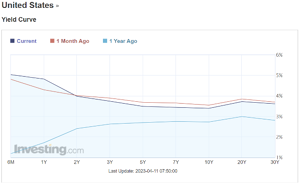

Od wielu już miesięcy w naszych materiałach nie brakuje nawiązań do roli amerykańskiego rynku długu, a dokładniej krzywej dochodowości, która po odwróceniu w przeszłości była bardzo dobrym zwiastunem zbliżającej się recesji. Obecnie cały czas pozostaje ona odwrócona.

Poniżej z kolei doskonale znany wykres różnicy rentowności obligacji 10 i 2-letnich. Szare, pionowe pasy, to okresy recesji w Stanach Zjednoczonych. Zwróćcie zatem uwagę, że każda z nich poprzedzona była inwersją krzywej (rentowność 10-latków poniżej rentowności 2-latków), która widoczna jest także obecnie.

Jaką wadę w zakresie wnioskowania można by znaleźć na powyższym wykresie? O ile inwersja krzywej faktycznie poprzedzała recesję, o tyle działo się to w różnym odstępie czasu. Innymi słowy odwrócenie krzywej na tym odcinku mówi nam, że z dużym prawdopodobieństwem dojdzie do recesji, ale nie mówi precyzyjnie kiedy się to stanie. Widać „na oko”, że w przeszłości była to zwykle kwestia kilku kwartałów.

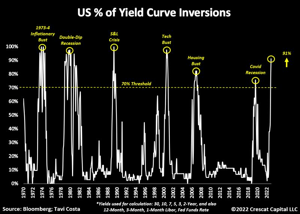

Prowadzi nas to zatem do kwestii wyboru konkretnego odcinka krzywej, który ulega odwróceniu. Odcinek między 2Y i 10Y jest bardzo popularny w finansowych mediach. Inwestorzy spoglądają również na inne odcinki, w tym te zahaczające o dług zapadający poniżej jednego roku. Wymowny jest też wykres obrazujący to, jaki procent całej krzywej dochodowości jest odwrócony.

Na co patrzy Fed? – „Krzywa Powella”

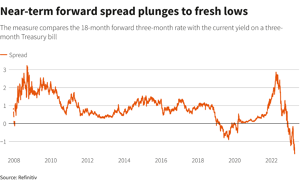

Który fragment krzywej może się zatem okazać najważniejszy? Prawdopodobnie ten, do którego szczególną uwagę przykłada Rezerwa Federalna. Jerome Powell w ubiegłym roku, gdy zaczęto już zwracać uwagę na alarmujące sygnały wynikające z odwracającej się krzywej dochodowości stwierdził, że najbardziej wiarygodnym ostrzeżeniem przed nadchodzącą recesją jest sytuacja, w której wyceniany przez rynek terminowy za 18 miesięcy poziom rentowności 3-miesięcznych bonów skarbowych będzie niższy od aktualnej rentowności bonów 3-miesięcznych. Jak sytuacja na tym dokładnie spreadzie prezentuje się obecnie, możecie zobaczyć poniżej.

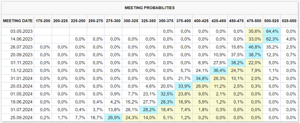

Nawet jeśli Powell próbował od miesięcy ignorować inwersję na tych najczęściej obserwowanych przez finansowe media odcinkach krzywej i wskazywał na własne, bardziej wiarygodne metody mierzenia ryzyka pojawienia się recesji, to obecnie chyba trudno będzie mu już odwrócić wzrok od wykresu, na który sam się od miesięcy powołuje. Doskonale widzi to także rynek, który wycenia kolejne kroki Rezerwy Federalnej, a więc rozpoczęcie obniżek stóp już na początku drugiej połowy tego roku (niebieskie pola).

Źródło: cmegroup.com

Z ryzykiem wejścia w recesję i prawdopodobnymi, awaryjnymi obniżkami stóp nieźle komponuje się także wyraźnie rosnący w ostatnim czasie indeks MOVE, a więc indeks implikowanej zmienności opcji dla rynku obligacji. To taki VIX, ale dla rynku długu.

Patrząc na indeks MOVE (mierzący oczekiwaną zmienność opcji na rynku obligacji), a więc odpowiednik VIXa dla rynku akcji, widać jak na dłoni, że na rynku długu czeka nas niebawem mocny skok zmienności. Awaryjna obniżka stóp? pic.twitter.com/ESlmyg4ncE

— Tavex Research (@TavexPL) April 11, 2023

Jego wyraźne wzrosty sugerują zatem, że rynek spodziewa się niebawem mocnych zmian cen amerykańskich obligacji. Biorąc natomiast pod uwagę kierunek „Krzywej Powella”, czy wyceny kształtowania się stóp procentowych, w średnim terminie (kilka miesięcy) bardziej prawdopodobny jest dalszy spadek rentowności obligacji (wzrost ich cen). Pamiętajmy jednak, że zbyt wcześnie wykonany pivot przez Fed (przy np. 4-5% inflacji) może poskutkować w dłuższym horyzoncie zainicjowaniem nowej fali wzrostu CPI, jak stało się to w latach ‘70. To z kolei docelowo ponownie przeceni obligacje.

Pivot przy ujemnych realnie stopach – tego jeszcze nie grali

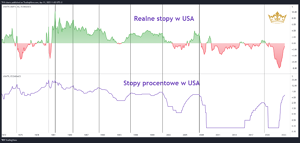

Na koniec jeszcze ciekawostka. Poniżej wykres, na którym w górnym panelu zobaczyć możemy kształtowanie się realnych stóp procentowych (skorygowanych o inflację CPI) w USA, natomiast w panelu dolnym nominalne stopy procentowe (skala log).

Pionowymi, czarnymi liniami zaznaczyłem wszystkie momenty od lat ‘70, gdy Fed rozpoczynał cykle obniżek stóp procentowych. Zwróćcie uwagę, że taki zwrot w polityce monetarnej NIGDY nie miał miejsca przy ujemnych realnie stopach. Uczciwie przyznać jednak trzeba, że nawet w sytuacji pojawienia się pierwszej obniżki stóp na posiedzeniu lipcowym, taki pivot ma prawo wypaść już wówczas przy stopach realnych zbliżonych już do zera.

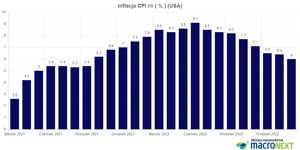

Dzisiaj poznamy marcowe dane o inflacji CPI w USA, która według prognoz ma spaść z 6% do 5,2%. Gdyby tak się stało, stopy realne byłyby już bardzo blisko zera.

Tomasz Gessner