W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

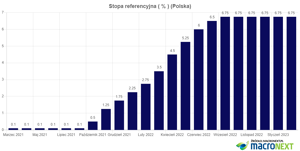

Hibernacja stóp procentowych w Polsce

Za nami kolejne posiedzenie Rady Polityki Pieniężnej. Zgodnie z oczekiwaniami, niespodzianki nie było, a stopy pozostały na dotychczasowym poziomie, a więc 6,75%. Było to już piąte z rzędu posiedzenie, gdy takowa decyzja miała miejsce.

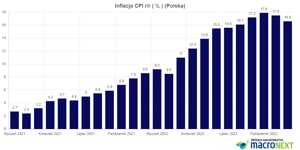

Choć inflacja nadal pozostaje na wysokim poziomie, ostatnie miesiące przynoszą jej cofnięcie, podobnie jak w wielu innych, światowych gospodarkach. Jej dynamika cofnęła się do 16,6% w grudniu z 17,9% w październiku. W przyszłym tygodniu poznamy dane końcowe za styczeń, choć spodziewany jest ponowny skok w kierunku 17,5%. Warto jednak pamiętać, że w kolejnych miesiącach w korygowaniu rocznej dynamiki wzrostu cen działać powinien już efekt bazy, co widać na poniższym wykresie, gdzie dynamika inflacji zaczęła silnie rosnąć właśnie wiosną ubiegłego roku.

Większy oddech od listopada pojawił się natomiast na złotym, który skorygował już sporo z zeszłorocznej fali osłabienia. W przypadku dolara cofnięcie od jesiennego szczytu przekroczyło już 15%. Umocnienie krajowej waluty, w połączeniu z dezinflacyjnymi tendencjami, to zatem pula argumentów, pozwalających RPP wstrzymywać się z kolejnymi podwyżkami stóp procentowych.

Co ze scenariuszem obniżek stóp?

W ostatnich miesiącach żyliśmy raczej spekulacjami, czy dojdzie do kolejnej podwyżki stóp, czy też wciśnięta jesienią pauza (a być może już stop) zostanie podtrzymana. W kreślonych scenariuszach nie brakuje jednak i tych dotyczących ewentualnej obniżki. Jeśli mielibyśmy go teoretycznie rozważyć, dynamika spadku inflacji oraz umocnienia złotego musiałaby bardzo zauważalnie przyspieszyć. Do tego jednocześnie pojawić musiałyby się jakieś bardzo niepokojące sygnały z gospodarki i w efekcie z małym opóźnieniem z rynku pracy. Otwartą pozostaje natomiast kwestia jesiennych wyborów parlamentarnych, gdzie drobna chociaż ulga w portfelach kredytobiorców na kilka tygodni przed wyborami, może okazać się pokusą nie do odparcia dla wywodzącego się z rządowego obozu prezesa NBP. Im słabsze byłyby przedwyborcze sondaże dla Prawa i Sprawiedliwości, tym bardziej rosnąć może szansa na jakąś jesienną, choćby symboliczną obniżkę, której szansom rynek przyglądał się będzie w miarę zbliżającego się posiedzenia wrześniowego (5-6.09) lub październikowego (3-4.10).

Przyszłość stóp ECB i Fed

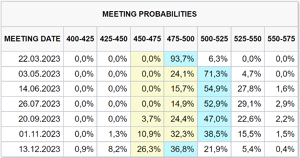

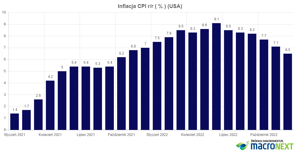

Wiele wskazuje na to, że cykl podwyżek stóp procentowych w USA coraz większymi krokami zbliża się do końca. Najprawdopodobniej jeszcze jedna, tym razem już ostatnia podwyżka stóp o 25 pb czeka nas tam w marcu. Prawdopodobieństwo takiego ruchu wyceniane jest przez rynek na ponad 93%.

Źódło: cmegroup.com

Od kolejnych danych zależeć może natomiast, czy do jeszcze jednej podwyżki stóp o 25 pb dojdzie w maju. Ten scenariusz to na chwilę obecną 71,3% szans. Jeśli jednak kolejne dane potwierdzałyby utrwalenie dezinflacyjnych tendencji w USA, to marcowa podwyżka może okazać się tą ostatnią.

Pamiętać również trzeba o tym, że dokonane w poprzednich kwartałach podwyżki stóp już mają odczuwalny wpływ na nominalny koszt obsługi długu rządowego. Nawet, jeśli cykl podwyżek stóp w USA niebawem się zakończy, kolejne rolowania obligacji będą miały miejsce już na obecnych warunkach rynkowych, podbijając dalej koszt odsetek od takiego długu.

W przypadku Europejskiego Banku Centralnego także zbyt wiele miejsca do wzrostu stóp już nie zostało. Obecnie stopa depozytowa wynosi tam 2,50%, a na posiedzeniu marcowym może wzrosnąć ponownie o 50 pb, co nie jest jednak jeszcze przesądzone. Dalsze decyzje zależne mają być od danych. Patrząc z kolei na rynkowe wyceny kolejnych ruchów EBC, do okolic połowy roku stopa depozytowa dojść może w okolice 3,25% i tam cykl wzrostu stóp może się zakończyć.

Źródło: Bloomberg

Dobiegające do końca cykle wzrostu stóp w najważniejszych bankach centralnych to m.in. sygnał, że przynajmniej pod względem ceny pieniądza złotemu konkurencja powiększać się już znacząco nie powinna.

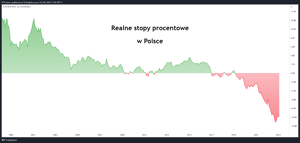

Sytuacja oszczędzających nadal nie do pozazdroszczenia

Choć dynamika inflacji w Polsce nieco się w ostatnich miesiącach cofnęła, utrzymywanie stóp na 6,75% stawia trzymających oszczędności w złotym w niezbyt komfortowej sytuacji. Siła nabywcza krajowej waluty wciąż bowiem kurczy się w tempie ok. 10% rocznie.

Presja na złotego, a stopy

Pod względem wyhamowującej dynamiki inflacji oraz umocnienia złotego z ostatnich miesięcy, Rada Polityki Pieniężnej ma argumenty za utrzymaniem stóp procentowych. W kontekście złotego pamiętać trzeba jednak wciąż o przynajmniej dwóch kwestiach.

Pierwszą z nich jest ryzyko większej globalnie korekty na rynkach akcji, które mają za sobą kilka miesięcy odreagowania. Gdyby taki wzrost awersji do ryzyka rozlał się po światowym rynku finansowym, kapitał zwyczajowo przesunąłby się w stronę dolara amerykańskiego, tworząc tym samym warunki do osłabienia złotego do głównych walut. Jeśli natomiast skala takiego osłabienia złotego okazałaby się znacząca (np. powrót do zeszłorocznych szczytów na głównych walutach lub ich przekroczenie), jedną z opcji ratowania złotego, poza doraźną sprzedażą rezerw walutowych, są właśnie podwyżki stóp procentowych.

Drugą kwestią pozostaje natomiast wciąż napięta sytuacja za naszą wschodnią granicą, z otwartą opcją ponownej ofensywy strony rosyjskiej, jaka zapowiadana jest na przestrzeni kolejnych tygodni. Jeśli konflikt zacząłby po raz kolejny wyraźniej eskalować, przede wszystkim poszerzając listę zaangażowanych w niego krajów (np. Białorusi), nasza waluta najprawdopodobniej zauważalnie to odczuje, wywierając analogiczną presję na przeciwdziałanie podwyżkami stóp przez RPP.

Tomasz Gessner