W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Implozja rynku długu wyzwaniem dla banków centralnych

Aktualna sytuacja na rynku długu nie jest raczej większym zaskoczeniem dla nikogo, kto widząc masowy dodruk walut na przestrzeni ostatnich dwóch lat w połączeniu ze zmniejszeniem podaży dóbr i usług (lockdowny, przerwane łańcuchy dostaw, sankcje związane z wojną) spodziewał się wystrzału inflacji, a precyzyjniej rzecz ujmując silnego wzrostu cen. W takich warunkach inwestorzy posiadający obligacje zaczynają się domagać wyższych odsetek, zatem kolejne emisje plasowane są z coraz wyższymi rentownościami. Gdy dołożymy do tego chęć walki z rosnącymi cenami poprzez podnoszenie stóp procentowych i kończenie programów skupu obligacji, nie mówiąc już o deklarowaniu ich wyprzedaży, mamy gotowy przepis na spadające ceny obligacji.

Gdy poziom zadłużenia jest niski, rosnący koszt jego obsługi jest problemem do udźwignięcia, jak miało to miejsce w trakcie silnych podwyżek stóp pod koniec lat ‘70. Obecnie sytuacja jest diametralnie inna. Zadłużenie w USA zbliża się do 130% PKB (w latach ‘70 było to nieco ponad 30%), zatem rządy i banki centralne boją się jak ognia rosnących rentowności. Co więcej, problem ten nie dotyczy tylko USA i dolara jako waluty rezerwowej, ale praktycznie wszystkich głównych walut, a więc niemal całego systemu monetarnego.

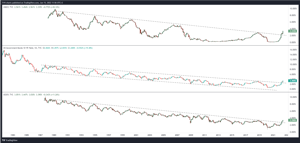

Aktualną sytuację na rynku amerykańskiego długu dobrze obrazuje zachowanie rentowności na długoterminowych wykresach. Pamiętać trzeba, że jesteśmy tam po 4 dekadach spadającej ceny pieniądza, co dla wielu zarządzających jest naturalnym otoczeniem, w którym funkcjonowali w trakcie swojej aktywności zawodowej (prowadząc chociażby portfele 60/40, w których obligacje stanowiły przeciwwagę w okresach spadków na akcjach). Innymi słowy tylko nieliczni sięgają pamięcią do okresów, gdy ceny obligacji pogrążone były w bessie. Pytanie zatem, jak sprawnie zaadaptują się do obecnej rzeczywistości, gdy rynek długu doszedł do ściany. Na powyższym wykresie mamy rentowności amerykańskich obligacji 2, 10 oraz 30-letnich (patrząc od góry). We wszystkich przypadkach ich ostatni wzrost doprowadził do przekroczenia długoterminowych linii bessy, sygnalizując tym samym techniczną zmianę trendu. W przypadku rentowności 2 i 10-latków mamy też wybite szczyty z 2018 roku. 30-latki się do nich właśnie zbliżyły.

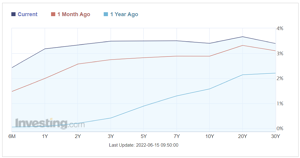

Na to wszystko nakłada się obecnie jeszcze zmiana dynamiki wzrostu rentowności, a więc szybciej rosną rentowności obligacji o krótszym terminie zapadalności, co prowadzi do wypłaszczenia, a na niektórych odcinkach wręcz odwrócenia krzywej rentowności. Takie sytuacje w przeszłości zwykle zapowiadały recesję po kilku kwartałach. Zmiany nachylenia krzywej rentowności amerykańskich obligacji zobrazowane są na powyższym wykresie, gdzie widzimy kształt krzywej przed rokiem, przed miesiącem i aktualny. Obecnie można mówić o inwersji między odcinkiem 3Y i 10Y, ale również 10Y i 30Y oraz 20Y i 30Y.

Zachowanie amerykańskich rentowności w ostatnim czasie to jeszcze nic w porównaniu z obligacjami wielu innych krajów, z naciskiem na nasz region, w którym rentowności polskich, czy węgierskich 10-latków wychodzą na prowadzenie. Nie dokładam już do porównania Turcji z krachem walutowym, czy skonfliktowanej militarnie Rosji i Ukrainy.

Pilotażowy przypadek Japonii

Takie zachowanie długu stanowi zatem bardzo poważne wyzwaniem dla rządów i przede wszystkim próbujących walczyć z inflacją banków centralnych. Te mogą być z czasem zmuszone dokonać wyboru, czy dopuścić do implozji zadłużenia (co już powoli zaczyna mieć miejsce), czy też zmienić kurs i poświęcić walutę. To drugie rozwiązanie oznacza wejście na drogę, jaką poszedł w ostatnich miesiącach Bank Japonii. Widząc szybko rosnące rentowności w wielu krajach inwestorzy w Japonii również zaczęli się ich domagać, sprzedając obligacje i próbując lokować kapitał na innych rynkach długu. Pod koniec kwietnia BoJ oświadczył, że skupi tyle obligacji 10-letnich, ile będzie trzeba, aby nie dopuścić do wzrostu ich rentowności powyżej poziomu 0,25%. I z drobnym wyjątkami jak na razie się to udaje. Jaka jest cena tej deklaracji? Obligacje trzeba skupić za świeżo emitowane jeny, co naturalnie wpływa na osłabienie japońskiej waluty.

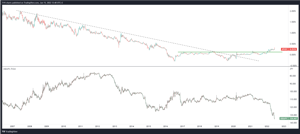

Na powyższym wykresie w górnym panelu znajduje się wykres rentowności japońskich 10-latków, natomiast w dolnym kurs USD/JPY (odwrócona skala). Tak wyraźne osłabienie jena w końcu doprowadzi do importu inflacji, a to z kolei napędzi jeszcze większą wyprzedaż zapegowanych na 0,25% obligacji (spadek realnych rentowności).

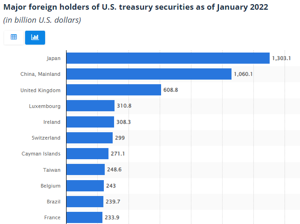

Źródło: Statista.com

Co ciekawe, próba bronienia japońskiego rynku długu odbywa się nie tylko kosztem jena, ale i najprawdopodobniej kosztem obligacji amerykańskich. Aby spróbować spowolnić osłabienie waluty, Bank Japonii może interweniować na rynku sprzedając dolara. A tak się akurat składa, że wśród zewnętrznych wierzycieli Japonia jest największym posiadaczem amerykańskich obligacji (tuż za Chinami), które może teraz próbować sprzedawać (utrudniając przy okazji zadanie Fedowi), wychodząc z nich do dolara i używając go do wymiany na jeny.

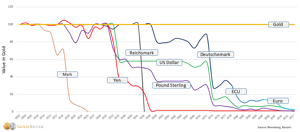

Bankierzy centralni niemal na całym świecie stoją więc przed trudnym wyborem. Nie da się podtrzymać wzrostu gospodarczego niskimi stopami i jednocześnie walczyć z inflacją. Wybór ogranicza się więc do mniejszego zła. Mając więc na uwadze z jednej strony wpędzenie gospodarki w potężną recesję (co wygeneruje duże ryzyka polityczne, z ryzykiem utraty władzy włącznie), a z drugiej dopuszczenie do utrzymania rosnącej dalej inflacji, a więc de facto poświęcenia waluty, zwykle zawsze wybierane było to drugie rozwiązanie, o czym świadczą chociażby losy głównych walut względem złota (wykres powyżej). Trudno więc oczekiwać, aby tym razem miało być inaczej. To nie kwestia „czy”, tylko „kiedy”.

Tomasz Gessner