W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Kolejna fala wyprzedaży obligacji w USA na horyzoncie

Ostatnie miesiące dały inwestorom na większości aktywów nieco oddechu od spadających wycen. Odreagowanie obserwowaliśmy na światowych rynkach akcji, długu, ale i surowców. Nie jest tajemnicą, że zbiegło się to w tym samym czasie z osłabieniem dolara. W ostatnich tygodniach sytuacja jednak nieco się zmienia i na rynek zakradają się ponownie słabsze nastroje. Na części aktywów będzie to tylko realizacja zysków, ale część skieruje się zapewne na nowe minima wcześniejszych ruchów spadkowych, kontynuując zeszłoroczne przeceny.

Spadek inflacji w USA wytraca dynamikę

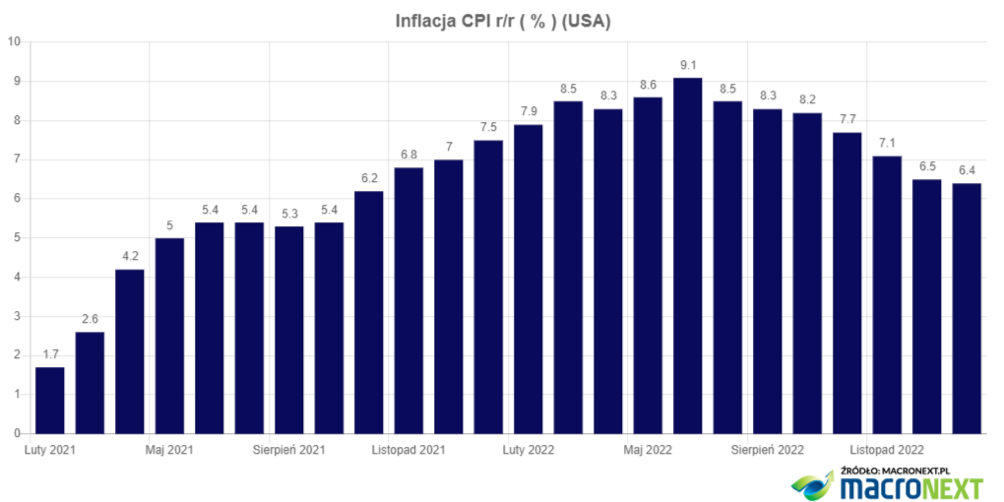

Jednym z istotnych elementów, rozdających karty w zakresie kreowania sentymentu inwestycyjnego w kolejnych miesiącach, może być zeszłotygodniowy odczyt inflacji CPI za oceanem. Ta kontynuuje co prawda swoją spadkową, widoczną od wielu już miesięcy tendencję, ale odczyt za styczeń zamiast oczekiwanych 6,2% wyniósł 6,4%.

Oznacza to zatem wytracanie dynamiki spadku inflacji i może sygnalizować, że wpływ dotychczasowych podwyżek stóp procentowych na zbijanie tempa wzrostu cen zaczyna się wyczerpywać. Dla Fedu byłby to czarny scenariusz, bowiem wzrosty kosztów obsługi długu już dają się mocno we znaki, a inflacja pozostaje wciąż bardzo daleko od 2% celu. Na to nakłada się też osiągnięty już limit zadłużenia, o którego podniesienie obserwować będziemy zapewne w następnych miesiącach kolejną już batalię Demokratów z Republikanami, o czym nieco szerzej wspominałem w niedawnym materiale video.

Co to oznacza dla rynków?

Uwagę przykuwać może obecnie przede wszystkim rynek długu. O ile bowiem amerykańskie indeksy giełdowe wykonały całkiem spore odreagowanie w ostatnich miesiącach, charakterystyka korekty na obligacjach ma technicznie zupełnie inny, kontynuacyjny wręcz charakter.

Gdyby doszło do rozwinięcia dotychczasowego ruchu wzrostu rentowności (spadku cen obligacji), ten sugerowałby, że inflacja nie powiedziała jeszcze za oceanem ostatniego słowa. Otwartą pozostaje kwestia, na ile Fed mógłby sobie pozwolić w zakresie kontynuacji podwyżek stóp procentowych (mając na uwadze chociażby obciążenie budżetu wyższymi kosztami rolowania długu). Z jednej strony rynki mogą się nieco wystraszyć dalszych, wzmożonych podwyżek kosztu pieniądza. Z drugiej mają też świadomość, że gdzieś leży granica wysokości stóp, której Fed nie będzie w stanie przeskoczyć. Nie przy ponad 120% długu do PKB.

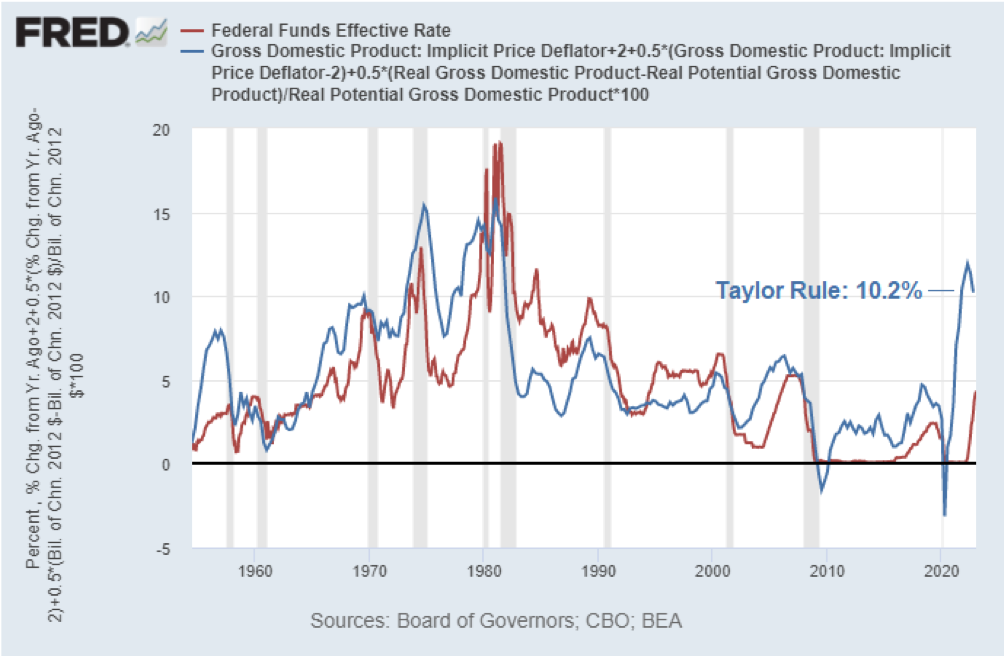

Stopy powinny wynosić powyżej 10% – reguła Taylora

Choć żaden z banków centralnych oficjalnie nie przyjął stosowania tzw. reguły Taylora, obserwatorzy rynków w ostatnich kwartałach często zwracają na nią uwagę. Pochodzi ona od nazwiska amerykańskiego profesora Johna B. Taylora i wskazuje m.in., ile powinny wynosić stopy procentowe, aby skutecznie zbijać inflację. W przypadku rynku amerykańskiego, stopy powinny wynosić obecnie 10,2%, aby doszło do trwałego obniżania się inflacji. Przy aktualnym zadłużeniu jest to oczywiście mało realne.

Inwestorzy powinni być obecnie szczególnie wyczuleni na moment, w którym z jednej strony inflacja za oceanem zaczęłaby się ponownie piąć w górę (w asyście nowych maksimów rentowności obligacji), ale z drugiej strony Fed będzie już bardzo ostrożny z dalszymi, dynamicznymi podwyżkami stóp procentowych, pokazując de facto, że dalsze wzrosty ceny pieniądza mogą być już nie do udźwignięcia przez gospodarkę, recesję w której od miesięcy wycenia chociażby inwersja krzywej dochodowości.

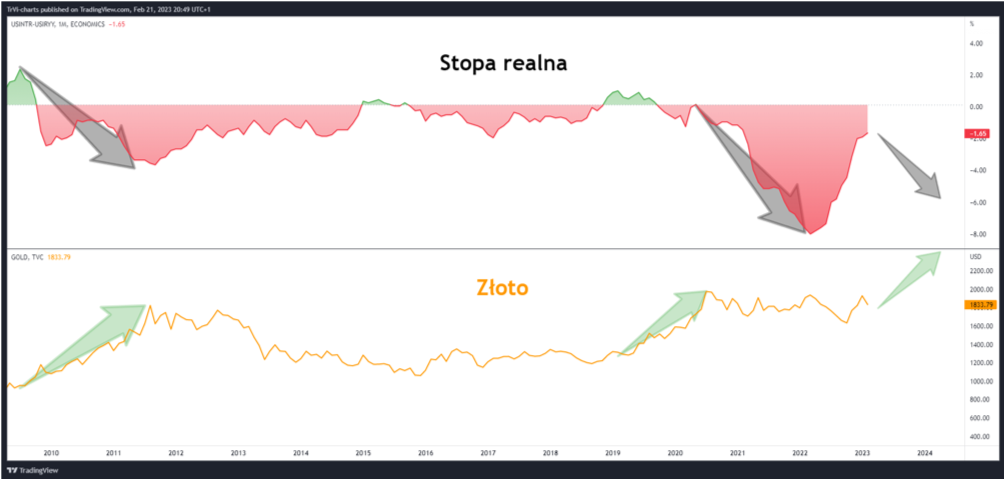

Taka sytuacja sygnalizowałaby także, że przed nami kolejna fala rozciągnięcia realnych stóp na ujemne wartości, co jak powszechnie wiadomo bardzo lubi dyskontować rynek metali szlachetnych.

Tomasz Gessner