W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Spadki cen kruszców? Producenci widzą to inaczej

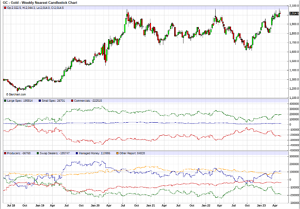

Już jakiś czas nie odwiedzaliśmy raportów Commitments of Traders, zatem dziś jest okazja zaległości nadrobić zwłaszcza, że dzieje się sporo. Na początek pozycjonowanie na rynku kontraktów terminowych na złoto.

Jak widać w środkowym panelu, Commercials dokładają krótkich pozycji netto, ale dynamika ich powiększania w ostatnich tygodniach już nieco słabnie, co ma zapewne związek z zachowaniem samej ceny, która utknęła kilkadziesiąt dolarów pod swoim ATH. Ta ekspozycja short netto wciąż jest jednak spora i generuje ryzyko większego cofnięcia cen złota. Technicznie przyjąć można, że potencjalnego wsparcia poszukiwać należałoby poszukiwać w rejonach 1930 USD.

Kolejny tydzień z górnym cieniem pod ATH, a to wszystko. Do tego ponownie tony krótkich pozycji w bankach bulionowych (dziś wieczorem raport COT). Rośnie ryzyko korekty 👉 1930 USD do obserwacji 👇 pic.twitter.com/u8gECmpnZt

— Tavex Research (@TavexPL) May 12, 2023

To co jednak szczególnie interesujące, to dane zdezagregowane, które znajdziemy w panelu dolnym. Otóż okazuje się, że za zdecydowaną większość ostatniego wzrostu pozycjonowania short netto Commercials odpowiadają banki bulionowe, kryjące się pod pozycją Swap Dealers. Zauważcie, że sami producenci (dolny panel, czerwona linia) od wielu miesięcy praktycznie nie zmieniają swojego pozycjonowania. Oznacza to zatem, że nie zwiększają skali zabezpieczenia przed spadkami cen. Pamiętajmy, że jest to co do zasady najlepiej poinformowana grupa uczestników rynku. Skoro podejmują takie decyzje przy złocie znajdującym się kilka procent od ATH, to muszą realnie liczyć się z możliwością wybicia ceny na nowe, rekordowe poziomy.

Dalej przechodzimy do rynku srebra, gdzie łączna ekspozycja netto producentów oraz banków bulionowych, czyli Commercials w środkowym panelu, zbliża się do 50 tys. krótkich kontraktów, a więc obszarów, gdzie w styczniu inicjowana była 2-miesięczna korekta.

Jeśli natomiast spojrzymy na panel dolny, struktura pozycjonowania jest w ostatnich tygodniach zbliżona do tego, co obserwujemy również na złocie, gdzie producenci nie dokładają już za bardzo zabezpieczenia przed spadkami, natomiast coraz odważniej po krótkiej stronie rynku ustawiają się banki bulionowe. Wnioski są tu zatem bardzo podobne, jak w przypadku złota, a więc również obserwując działania banków bulionowych trzeba mieć na uwadze rosnące ryzyko korekty. Technicznie srebro jest jednak w nieco lepszej od złota sytuacji, bowiem aktualne cofnięcie ma prawo okazać się jedynie ruchem powrotnym do sforsowanej niedawno, 2-letniej linii trendu spadkowego.

Aktualny kształt tygodniowej świecy na srebrze nie jest bynajmniej szczytem marzeń stackerów. W szerszym horyzoncie wciąż jednak może to być jedynie ruch powrotny po przebiciu ponad 2-letniej, spadkowej linii trendu. Co byłoby ideałem? Zakończenie dzisiejszego dnia przy $24,50. pic.twitter.com/Sm8qJGFQ0k

— Tavex Research (@TavexPL) May 12, 2023

Na koniec tego przeglądu pozycjonowania jeszcze dwa elementy, na które proponuję zwrócić uwagę. Po pierwsze pamiętajcie, że dane z raportu COT publikowane są w każdy piątek wieczorem, ale prezentują stan na koniec wtorkowego handlu. Innymi słowy nie uwzględniają tego, co działo się z pozycjonowaniem od środy do piątku. A tak się akurat składa, że w minionych dniach okres ten (z naciskiem na czwartek) cechował się wzmożoną aktywnością podaży, zwłaszcza w przypadku srebra. Takie spadki cen są zwykle wykorzystywane do redukowania ekspozycji short netto przez banki bulionowe. O skali tejże prawdopodobnej redukcji, przekonamy się już jednak w kolejnej odsłonie raportu.

Pękło 30 mln uncji srebra w pozycji Registered (gotowe do wydania pod rozliczenie kontraktów terminowych). To uklepywana od dobrych kilku miesięcy podłoga. Co ciekawe, zapasów nie udało się odbudować nawet pomimo silnego wzrostu cen. pic.twitter.com/UACwVxrFZC

— Tavex Research (@TavexPL) May 12, 2023

Drugą kwestią, także w większej mierze dotyczącą srebra, jest zachowanie jego comexowych zapasów na pozycji Registered, gdzie znajduje się kruszec będący zabezpieczeniem kontraktów terminowych. Pomimo niemal 50% odreagowania cen od zeszłorocznego dołka, producenci nie byli skłonni dostarczać srebra do COMEX. Obnaża to zatem realia tego, jak kształtuje się rynek fizyczny i przy okazji koresponduje z pozycjonowaniem owych producentów, którzy pozostają raczej ostrożni w angażowaniu się w zabezpieczenie przed spadkami na rynku kontraktów terminowych. Nie oznacza to, że jakieś cofnięcie nie ma prawa się pojawić, ale prawdopodobnie nie będzie to nic wielkiego.

Tomasz Gessner