W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

To będą rekordowo drogie wakacje

W poprzednim wpisie przyjrzeliśmy się czerwcowym decyzjom najważniejszych banków centralnych, natomiast dzisiaj pora zerknąć również na krajowe podwórko, gdzie emocji nie brakowało. Podobnie jak zdecydowana większość władz monetarnych, również w Polsce czerwcowe posiedzenie zakończyło się decyzją o podwyżce stóp. W naszym przypadku było to 75pb, co kieruje główną stopę do poziomu 6%.

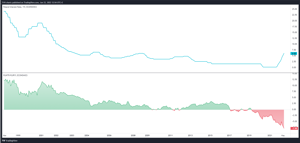

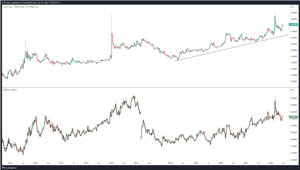

Górny panel powyższego wykresu to zmiany głównej stopy na przestrzeni ponad dwóch dekad. Co jednak bardziej interesujące, to panel dolny, a więc zachowanie stopy realnej, czyli skorygowanej o inflację. Biorąc pod uwagę, że ostatni odczyt inflacji CPI to 13,9%, stopa realna wynosi w tej sytuacji -7,9%, co jak widać na tej przestrzeni czasu oznacza rekordowe tempo, w jakim złoty traci swoją siłę nabywczą. I tu ciekawostka, a więc korelacja złota wyrażonego w PLN (prawa, odwrócona skala) ze zmianami stopy realnej.

Wniosek z tego taki, że kruszec ochronił kapitał przed systematycznie spadającymi, realnymi stopami, przechodzącymi na przestrzeni ostatnich dwóch lat na coraz bardziej ujemne wartości.

Otwartą pozostaje więc kwestia, czy tak silne, negatywne stopy mają szanse utrzymać się przez dłuższy czas. Na chwilę obecną wiemy, że nie ma specjalnie szans na podejście ze stopami procentowymi do poziomu inflacji, o wyjściu na realnie dodatnie nawet nie wspominając. Choć w walce z inflacją najprawdopodobniej by to pomogło, to jednocześnie bardzo poważnie zagroziłoby wzrostowi gospodarczemu.

Szczyt inflacji wciąż przed nami

Z ostatnich wypowiedzi zarówno przedstawicieli RPP / NBP, ale i krajowych ekonomistów największych banków, wyłania się konsensus, według którego szczyt inflacji może przesunąć się w najlepszym wypadku na jesień. Oznaczałoby to zatem, że +13,9% CPI wciąż ma szanse zostać jeszcze poprawione. Takiego zdania jest chociażby Ludwik Kotecki z RPP, który w czerwcowych wypowiedziach dla TVN24 szacował, że inflacja powinna się ustabilizować w II połowie roku w przedziale 14-16%, ale na początku 2023 może… silnie wzrosnąć, co miałoby być związane z podwyżkami cen gazu i prądu.

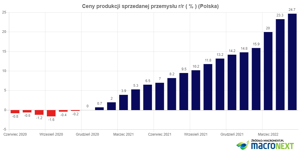

Jeśli z kolei przyjąć założenie, że inflacja PPI (producencka) jest wskaźnikiem wyprzedzającym dla inflacji CPI (konsumenckiej), ta pierwsza wciąż dynamicznie rośnie i jej majowy odczyt wynosi już 24,7%.

To nie koniec podwyżek stóp

Prowadziłoby to zatem do wniosku, że w takim otoczeniu 6% stopa procentowa ma szansę powędrować dalej w górę. Bankowi ekonomiści szacują w perspektywie końcówki tego roku rejony 8-8,5%. Jeszcze dalej poszedł Bank of America Global Research, według którego stopy w Polsce wzrosną do 9-10%. Z kolei na konferencji po ostatnim posiedzeniu RPP bardziej tonujące głosy pojawiły się ze strony prezesa NBP, Adama Glapińskiego, który zapowiadał, że cykl podwyżek stóp zostanie niebawem zakończony. Jednocześnie nie określił, na jakim poziomie oraz kiedy ten koniec miałby wypaść. Warto także dodać, że zadanie spowolnienia tempa wzrostu cen utrudnia Radzie rząd, którego fiskalna polityka nie jest skoordynowana z monetarną. O ile bowiem RPP stopy podwyższa, ze strony rządu co chwilę pojawiają się kolejne pomysły, jak ulżyć kredytobiorcom. W maju pojawiła się np. koncepcja „wakacji kredytowych”. Będący ich skutkiem impuls konsumpcyjny byłby według analityków Citi Handlowego porównywalny z obniżką stóp o 150pb. Ten brak koordynacji jest często porównywany z jednoczesnym wciskaniem pedału gazu i hamulca.

Wyprzedaż długu i słabość złotego

W sytuacji, w której inflacja tak dynamicznie odrywa się in plus od stóp procentowych, tworzy to presję zarówno na rynek długu, ale i walutę. Marnym pocieszeniem dla nas był jedynie fakt, że impuls inflacyjny to nie jedynie przypadłość naszego kraju, ale problem o charakterze globalnym. O ile wzrostu rentowności obligacji to nie zatrzyma (inwestorzy domagają się wyższych odsetek od kolejnych emisji), o tyle odrobinę łatwiej jest z kursami walutowymi.

Źródło: stooq.pl

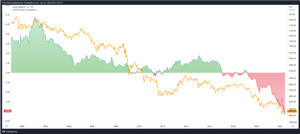

Powyżej wykres rentowności polskich obligacji 10-letnich. Gdy problem silnego wzrostu inflacji dotyczy prawie wszystkich, waluty tracą przede wszystkim swoją siłę nabywczą względem dóbr i usług, których można za nie kupić coraz mniej. Wobec siebie pozostają natomiast względnie stabilne. W naszym przypadku dodatkowym problemem jest jeszcze rozpoczęty pod koniec lutego konflikt w Ukrainie, w związku z czym globalny kapitał inwestycyjny musi wziąć teraz dodatkową poprawkę w zakresie wyceny ryzyka.

Źródło: stooq.pl

Poza rynkiem długu widać to także na rynku walutowym. Tutaj jednak warto dodać, że kwestia covidowej przeceny sprzed dwóch lat, czy wybuchu wojny za naszą wschodnią granicą, nie nadały trendu złotemu, a jedynie go utrwaliły. Jeśli bowiem spojrzymy powyżej na długoterminowy wykres indeksu złotego, złożonego z dolara, euro, franka i funta w równych wagach, poza epizodem z lat 2004-2008 złoty pozostaje w permanentnym trendzie spadkowym wobec koszyka pozostałych, głównych walut.

Poszczególne pary w trendach osłabienia złotego

Jeśli z kolei spojrzymy na sytuację poszczególnych par w nieco krótszym, średnioterminowym horyzoncie, ta również nie napawa posiadaczy złotego optymizmem.

USD/PLN i EUR/PLN

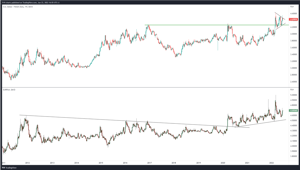

Na powyższym wykresie w górnym panelu mamy dolara w relacji do złotego, który po rozbiciu szczytów z poprzednich lat w rejonie 4,25 utworzył z nich teraz wsparcie. Powyżej niego budowany jest z kolei w ostatnich miesiącach trójkąt, o kontynuacyjnej w tym miejscu wymowie, a zatem należałoby zakładać, że szanse wciąż leżą po stronie dalszego umocnienia dolara do złotego.

Z kolei na panelu dolnym widoczne jest euro w relacji do złotego, gdzie skokowym osłabieniem krajowej waluty z 2020 roku doszło do rozbicia wieloletniej linii bessy, a tym samym wygenerowania sygnału stanowiącego zaproszenie na wyższe poziomy. Choć trend na euro ma nieco inną, bardziej zmienną charakterystykę, wszystkie kolejne dołki plasowane są od 2015 roku na coraz wyższych poziomach, a to z kolei definiuje obowiązujący z technicznego punktu widzenia kierunek.

CHF/PLN i GBP/PLN

Bardzo podobnie prezentuje się też sytuacja z frankiem szwajcarskim (górny panel powyższego wykresu), który także staje się w ostatnim czasie bardziej zmienną walutą, ale w ramach tych wahań nie zmienia się obowiązujący w długim terminie trend, który pozostaje oczywiście wzrostowy. Ostatnie lata należą także do funta, który mozolnie odrabia straty, jakie zaliczył na fali przegłosowanego w 2016 roku Brexitu. Jest to jednocześnie relatywnie najsłabsza z par złotowych, ale utrzymująca się od lat także w trendzie sygnalizującym postępujące osłabienie złotego.

Inflacja, waluty i do tego paliwo = przepis na drogie wakacje

Biorąc pod uwagę wypowiedzi samych przedstawicieli władz monetarnych, inflacja w najbliższym czasie raczej nie odpuści. Z kolei ograniczone są też możliwości jej gonienia radykalnymi podwyżkami stóp procentowych, chociażby z uwagi na jej podażowy w wielu miejscach charakter, ale przede wszystkim obawy o doprowadzenie do załamania wzrostu gospodarczego. Stąd wniosek, że mocno ujemne, realne stopy pozostaną z nami na dłużej. To z kolei tworzyłoby wciąż negatywną presję na PLN.

Do wysokich cen dóbr i usług, a także wysokich kursów walut, wakacyjną układankę uzupełnić możemy także o paliwo. Tu niestety również nie ma dobrych wiadomości. Choć na poziomie dolarowej ceny jeszcze nieco brakuje ropie do rekordów z 2008 roku (147 USD za baryłkę), to jeśli spojrzymy na notowania ropy przez pryzmat znacznie słabszego niż w 2008 roku złotego, ceny ropy w ostatnich kwartałach wręcz eksplodowały, co obrazuje powyższy wykres.

Wiele wskazuje niestety na to, że tegoroczne wakacje, niezależnie już czy w kraju, czy za granicą, będą jednymi z najdroższych w ostatnich latach i poza pamiątkowymi zdjęciami i miłymi wspomnieniami pozostawią po sobie także „paragony grozy”. Oczywiście jakaś korekta zawsze może się pojawić, zwłaszcza na najbardziej przegrzanych aktywach (obecnie np. na materiałach budowlanych po radykalnym zmniejszeniu zdolności kredytowej na rynku nieruchomości), ale pamiętajmy, że jak tylko zobaczymy (zwłaszcza w USA) „ząbki” na odczytach inflacji przy jednocześnie mocno pogarszających się danych z realnej gospodarki, będzie to od razu argument za jakimś złagodzeniem jastrzębiej retoryki, a to z czasem ponownie przywróci obawy o powrót kolejnych napięć inflacyjnych.

Tomasz Gessner

Tavex