W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Upadek SVB może wymusić ustępstwa na Fed

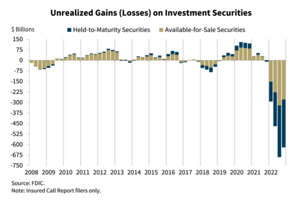

Ogłoszone w piątek bankructwo Silicon Valley Bank, w zależności od źródeł 16.-18. największego banku w USA, odmieniane jest przez media przez wszystkie możliwe przypadki, zatem powielać już tego nie ma już sensu. Przez weekend wszyscy zapewne zastanawiali się, czy to odosobniony przypadek, czy pierwsza kostka domina. SVB padł ofiarą dynamicznych podwyżek stóp procentowych, jakie od roku serwował rynkom Fed. Te jak wiemy doprowadziły m.in. do silnej przeceny cen obligacji skarbowych, które znajdują się w bilansach wielu instytucji. O jakiej skali „papierowych strat” mówimy?

Obecnie ich wartość szacuje się na ok. 620 mld USD, o czym Fed doskonale wie. Odpowiednik naszego KNF’u, a więc amerykański FDIC (Federal Deposit Insurance Corporation) bardzo optymistycznie założył, że papiery te trzymane będą do wykupu, a więc nie zostaną wcześniej sprzedane i tym samym straty pozostaną tylko „na papierze”. A że SVB skoncentrowany był w sporej mierze na obsłudze depozytów podmiotów ze szczególnie dotkniętego podwyżkami stóp sektora technologicznego, kwestią czasu było, kiedy pod drzwiami zacznie się ustawiać kolejna po depozyty, 96% których przekraczało gwarantowane przez odpowiednik naszego BFG 250 tys. USD.

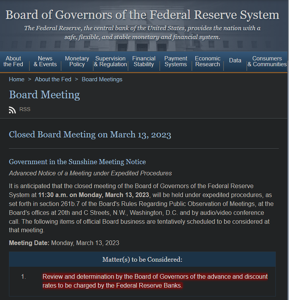

Nadzwyczajne, zamknięte posiedzenie FOMC zwołane na dzisiaj

W piątek, na stronach Rezerwy Federalnej, pojawiła się informacja o zwołanym na dzisiaj, nadzwyczajnym posiedzeniu Rady Gubernatorów, które ma mieć charakter zamknięty. W wymienionych w notce liście kwestii, jakie mają zostać w ramach tego spotkania rozważone, znalazła się tylko jedna: przegląd poziomu stóp zaliczkowych i dyskontowych. Być może zatem dojdzie do jakiejś interwencyjnej ich obniżki, aby spróbować dać rynkom więcej oddechu, a tym samym zdusić pożar po SVB w zarodku.

Rynki już w piątek zaczęły wyceniać jakieś gołębie posunięcie Fedu. Dolar wyraźnie się osłabiał, rentowności obligacji spadały, a metale szlachetne pięły się w górę. O ile po wtorkowych, jastrzębich wypowiedziach Powella wycena marcowej decyzji ws. stóp przesunęła prawdopodobieństwo ich podwyżki o 50 pb do ok. 70%, o tyle w piątek szansa na taki ruch cofnęła się do 40%.

Kluczowa decyzja dla rynków

Gdyby zatem faktycznie okazało się, że Fed widząc pierwsze, poważne konsekwencje dotychczasowych podwyżek stóp procentowych zdecydował się na krok wstecz, bądź choćby pauzę, ruch taki mógłby zostać odebrany jako pivot. Jak zawsze przy tego typu nagłych przypadkach, rozstrzał weekendowych opinii odnośnie tego, co dalej z amerykańską polityką monetarną jest olbrzymi. Od sugerujących, że Fed twardo pozostanie przy dotychczasowym, jastrzębim stanowisku i zaryzykuje rozprzestrzenienie bankowego kryzysu, po wskazujące na możliwość cięcia stóp o 100 pb. Objawiające się obecnie ryzyka wokół systemu bankowego to zatem kolejny element, który dopisać możemy do listy potencjalnych punktów zapalnych, przed którymi banki centralne dozbrajają się tak agresywnie w złoto w ostatnich latach, a zwłaszcza kwartałach.

Jakie kierunki dla aktywów?

Spójrzmy na konsekwencje tego, czego możemy się w poniedziałek dowiedzieć. Decyzja Fedu najprawdopodobniej sprowadza się więc teraz do tego, czy próbować ugasić pożar w zarodku i wykonać jakąś formę pivotu w polityce monetarnej (jednocześnie znacznie zwiększając szanse na przegraną w walce z inflacją), czy zaryzykować szybkie rozprzestrzenienie się tego pożaru. Jeśli zobaczymy krok wstecz, beneficjentami będą aktywa finansowe, zwłaszcza te dyskontujące wzrost inflacji, a więc surowce i metale szlachetne. Przegranym względem nich będzie oczywiście dolar. Jeśli z kolei Fed pozostanie nieugięty w swojej jastrzębiej retoryce, podobnie jak w amerykańskim sektorze bankowym, panika ma prawo rozprzestrzeniać się także na rynku finansowym i dopiero ona z czasem okaże się argumentem, przeważającym szalę za pivotem Fedu. W pierwszej fazie wyprzedaży i szukania płynności zwyczajowo oberwą papierowe metale szlachetne (rozciągając jednocześnie premie na rynku fizycznym), ale po wykonaniu pivotu przez Fed będą to aktywa, na których silne odreagowanie pojawi się w pierwszej kolejności.

Dwie ciekawostki

Pierwsza: W zakresie amerykańskiej ochrony depozytów, według danych z odpowiednika naszego BFG za 2021 rok wynika, że zgromadzone środki na pokrycie strat depozytariuszy banków wynoszą ok. 124 mld USD. Do samego SVB ustawiła się w 24 godziny kolejka na 42 mld USD. A jaka łącznie wartość depozytów znajduje się w bankach komercyjnych w USA? 17,5 bln USD.

Druga: Joseph Gentile, który jest dyrektorem administracyjnym w SVB, wcześniej był dyrektorem finansowym w Lehman Brothers. Z kolei prezes SVB, Greg Becker, jeszcze do piątku zasiadał w radzie dyrektorów Fed w San Francisco, a 26 lutego sprzedał (niedziela, więc prawdopodobnie na podstawie jakiejś umowy cywilnej poza rynkiem), 12000 akcji SVB Financial Group, wartych wówczas ok. 3,5 mln USD.

Pozostali akcjonariusze już tak dobrego timingu nie mieli. Środa (8 marca) była ostatnim dniem handlu akcjami SVB Financial Group.

Tomasz Gessner