W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Złoto dopiero rozbłyśnie na tle rynku akcji

W poprzednich kwartałach na łamach naszych publikacji, zwracałem kilkukrotnie uwagę na kwestię wyścigu ceny złota z amerykańskimi indeksami giełdowymi. Gdy inwestorzy zobaczą, że kruszec zaczyna dostarczać lepszych wyników od rynku akcji, ma to prawo zacząć uruchamiać dodatkowy strumień kapitału na rynek metali szlachetnych. Już bilanse poprzednich kwartałów, a także całego, minionego roku były dla złota na tle amerykańskiego rynku akcji korzystne. O znaczeniu tego wyścigu przypomniał też dobitnie miniony tydzień.

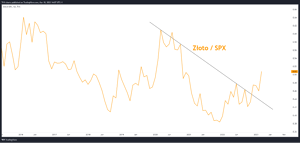

Powyżej znajduje się liniowy, miesięczny wykres złota w relacji do indeksu S&P500, a więc szerokiego rynku akcji w Stanach Zjednoczonych. Rosnąca część tego wykresu oznacza, że złoto zachowywało się lepiej od S&P500 i odwrotnie. Zwróćcie uwagę na to, co dzieje się tu od początku 2022 roku. Z kolei na przełomie tego roku złotu do S&P500 udało się sforsować jeden z oporów w postaci linii spadkowej. Sygnalizuje to, że etap utraty relatywnej siły względem rynku akcji z lat 2020-2022 się kończy. Na kolejnym wykresie spróbujmy teraz wyodrębnić takie momenty (zakończenia średnioterminowych, spadkowych korekt – pionowe, zielone linie) w przeszłości.

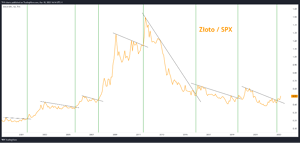

Na przestrzeni ostatnich 20 lat pojawiło się kilka takich przypadków. Jeśli z kolei spojrzymy na cały przebieg tego ratio, najsilniejsza faza spadku z lat 2011-2015 została wyczerpana, a od 2015 roku wskaźnik ten oscyluje już w ruchu bocznym, który można tu potraktować jako bazę do odbicia w górę. Taka zresztą jest też idea kształtowania się ratio głównych klas aktywów. Te poruszają się w cyklach względem siebie, zatem ich relacja ma w długim terminie co do zasady postać oscylatora. Wiele obecnie wskazuje na to, że w przypadku złota do S&P500 kolejne lata mają spore szanse faworyzować metal, podobnie jak miało to miejsce w latach 2000-11.

Pamiętajmy natomiast, że jest to wykres relacji dwóch aktywów, zatem wzrost takiego ratio odbywać się może w oparciu o wiele ich kombinacji względem siebie. Może to być:

- wzrost złota i trend boczny na S&P500

- wzrost złota i wolniejszy wzrost S&P500

- wzrost złota i spadek S&P500

- trend boczny na złocie i spadek S&P500

- trend spadkowy na złocie, ale jeszcze silniejszy spadek S&P500

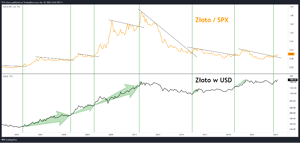

Co zatem podpowiada nam historia, gdy owe zakończenia średnioterminowych, spadkowych korekt ratio złota do S&P500 miały miejsce? Na poniższym wykresie w dolnym panelu dokładamy doskonale znaną, dolarową cenę złota.

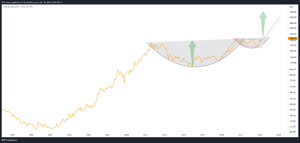

Zauważcie, że we wszystkich przypadkach z ostatnich 20 lat, takie momenty szły w parze z mniejszym, bądź większym, ale zawsze wzrostem dolarowych cen złota. Jeśli więc owe ratio miałoby ponownie energiczniej rozciągnąć się w górę, bardzo zgrabnie komponowałoby się to także z perspektywami dolarowej ceny złota, opartymi na wnioskach z ponad 10-letniej już filiżanki z uchem (czy jak kto woli flagą – czerwone oznaczenia).

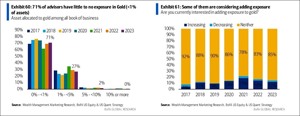

Poza rosnącymi ryzykami wokół systemu i kwestiami dyskontowania konieczności zakończenia zacieśniania monetarnego w USA, czego konsekwencją powinien być powrót presji inflacyjnej, szukając potencjalnego paliwa dla notowań złota spójrzcie także, jak śladową ekspozycję na kruszec mają obecnie zarządzający aktywami.

Tomasz Gessner