W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Amerykański rynek pracy ostrzega przed recesją

Od wielu już miesięcy nad amerykańską gospodarką zbiera się coraz więcej sygnałów ostrzegawczych. Najbardziej wiarygodnym z nich i zarazem medialnym, jest doskonale już znana Wam inwersja krzywej dochodowości, a więc sytuacja, w której obligacje o krótszym terminie zapadalności płacą wyższe odsetki od tych z długiego końca krzywej.

Powyżej najczęściej obserwowany odcinek, a więc różnicy między 10 i 2-latkami. Ujemne wartości oznaczają, że krzywa dochodowości jest odwrócona, natomiast pionowe, szare pasy to okresy recesji. Innymi słowy, odwrócenie krzywej zawsze recesję poprzedzało, choć odbywało się to z różnym wyprzedzeniem. Można jednak przyjąć, że mówimy tu o kilku kwartałach. Biorąc pod uwagę, że aktualna inwersja trwa już jakieś 9-10 miesięcy, materializacja recesji za oceanem wydaje się być bliżej, aniżeli dalej.

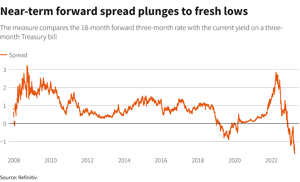

Co ciekawe, w ubiegłym roku Jerome Powell próbował ignorować ostrzeżenia płynące ze strony rynku długu i sugerował, że Rezerwa za najbardziej wiarygodny wskaźnik uznaje porównanie rentowności 3-miesięcznych bonów z tą samą rentownością wycenianą przez rynek terminowy za 1,5 roku. Jeśli ta różnica spadłaby poniżej zera (3-miesięczne rentowności za 1,5 roku niższe od obecnych), to już definitywnie sygnał ostrzegawczy przed recesją. Jak to wygląda obecnie?

Konsekwencją spowolnienia gospodarczego, czy wręcz recesji (dwa ujemne kwartały PKB z rzędu) jest nie tylko spadek inflacji (o co przecież Fedowi chodzi), ale i pogorszenia sytuacji na rynku pracy. O statystycznych niuansach z nim związanych wspominaliśmy już w ubiegłych miesiącach wielokrotnie. Krótko mówiąc, realia przeciętnego Amerykanina mocno odbiegają od tego, co próbuje wyeksponować w headlinowych danych BLS (Bureau of Labor Statistics).

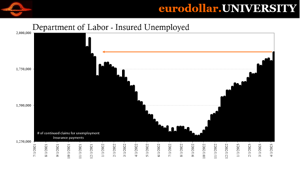

Bardzo ciekawe dane pojawiły się wczoraj. Choć cotygodniowe, składane po raz pierwszy wnioski o zasiłki dla bezrobotnych (245 tys.) wypadły w pobliżu oczekiwań (240 tys.), obserwatorzy rynku zwracają uwagę na wnioski kontynuacyjne. Te sygnalizują, że osoby je pobierające wciąż nie znalazły zatrudnienia. Ich liczba wzrosła o 61 tys. do 1,865 mln, co jest najwyższym odczytem od listopada 2021 roku.

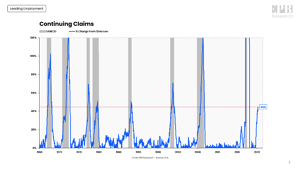

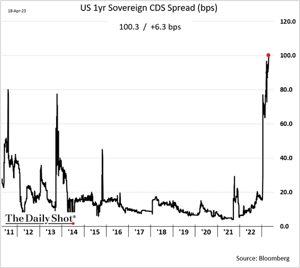

Jeśli spojrzymy teraz na dynamikę zmian kontynuacyjnych wniosków względem rocznego minimum, to wyskoki tejże dynamiki w przeszłości idealnie pokrywały się z okresami recesji w USA (szare, pionowe pasy). To zatem sygnał jeszcze bardziej poważny od inwersji krzywej dochodowości, bo sugerujący, że USA w zasadzie już teraz w recesji znajdować się powinny. Być może zatem coś jest na rzeczy, zwłaszcza patrząc na ostatni wyskok CDS-ów (credit default swap) na amerykański dług.

Jak zawsze wnioskowanie na podstawie jednego narzędzia obarczone jest relatywnie wysokim ryzykiem błędu. Ale jeśli kilka różnych wskaźników prowadzi do podobnych wniosków, prawdopodobieństwo danego zdarzenia zaczyna się robić na tyle wysokie, że przechodzenie obok niego obojętnie może się okazać sporym błędem. Także inwestycyjnym.

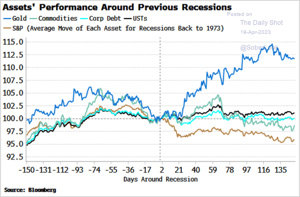

Na koniec jeszcze ciekawostka nawiązująca do sektora, na którym się przecież koncentrujemy. Powyżej wykres uśrednionego zachowania poszczególnych klas aktywów przed, jak i po rozpoczęciu recesji (przypadki od 1973 roku). Okazuje się, że złoto było tu liderem (zapewne przez fakt zaimplementowania luźniejszej polityki monetarnej, która miałaby skutki recesji złagodzić, ale jednocześnie zwiększa też ryzyko wzrostu inflacji), natomiast relatywnie najgorzej radził sobie rynek akcji.

Tomasz Gessner