W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Banki bulionowe grają na pogłębienie korekty

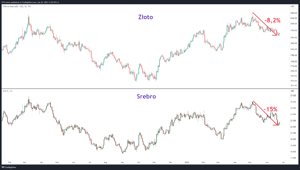

Za nami niemal równy miesiąc korekty na rynku złota i srebra. Ich dolarowe ceny spadły od majowego szczytu odpowiednio o 8,2% i 15%.

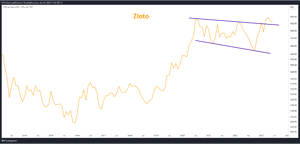

Technicznie znajdujemy się już w obszarach, w rejonie których cofnięcie miałoby prawo się wyczerpywać. Ale oczywiście sam fakt dotarcia w obszar wsparć nie jest jeszcze tożsamy z ich wybronieniem. Zawsze możemy przecież zejść niżej. Dla porządku warto jeszcze przypomnieć, jak rynek złota prezentuje się w szerszym horyzoncie.

Jeśli przejdziemy na miesięczny interwał oraz wykres liniowy (po zamknięciach), cofnięcie z ostatniego miesiąca wygląda tu na klasyczny ruch powrotny, jaki często pojawia się po przekroczeniu istotnego oporu. Tym istotnym oporem było w tym przypadku górne ograniczenie 2,5-letniego kanału korekcyjnego. Obecnie znajduje się ono nieco powyżej poziomu 1900 USD, zatem generalnie wskazane byłoby, aby kupującym udało się ten korekcyjny ruch zatrzymać powyżej tej bariery. W przeciwnym razie sytuacja się skomplikuje i trzeba będzie spoglądać bardziej w kierunku 1805-1815 USD. Znaczenie tej strefy widać nieco lepiej na poniższym, świecowym wykresie (zielona belka).

Dalej przechodzimy do wykresu srebra, na którym ten niemal 3-letni już układ korekcyjny przyjmuje kształt rozszerzającego się klina. Formacja taka, poprzedzona impulsem wzrostowym, ma co do zasady kontynuacyjną wymowę. O definitywnym wybiciu górą mówić jednak jeszcze nie można, co oczywiście nie jest też niczym zaskakującym biorąc pod uwagę fakt, że srebro idzie zwykle krok za złotem.

Jeśli przyjrzymy się sytuacji bliżej, test okolic pierwszego z ważniejszych wsparć, a więc 22 USD, można już poniekąd uznać za odhaczony. Zakończenie korekty w tym miejscu wyglądałoby bardzo dobrze, bowiem ta byłaby płytsza od tej ze stycznia i lutego (pomarańczowe prostokąty na poniższym wykresie). Jeśli natomiast rynek zaczyna spłycać korekty (podaż w rozwijającym się trendzie wzrostowym słabnie), taki układ może sygnalizować rosnące szanse nabierania wzrostowego impetu.

Niżej popyt ma do dyspozycji także doskonale znany obszar 20,50 USD, wokół którego cena w poprzednich miesiącach wielokrotnie reagowała.

Banki bulionowe grają na spadki

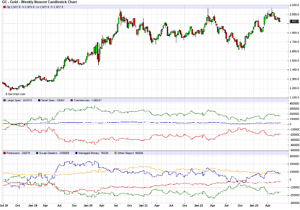

Z perspektywy banków bulionowych na chwilę obecną dostrzec można nieco zagrożeń, które sygnalizują, że scenariusz pogłębienia cenowej korekty wciąż leży na stole. Poniżej wykres pozycjonowania na kontraktach terminowych na złoto.

Interesuje nas przede wszystkim dolny panel i zielona linia, gdzie zobrazowana jest krótka pozycja netto Swap Dealers (a więc banków bulionowych). W tym przypadku otwartych jest 160 tys. kontraktów short netto. Możecie to sobie porównać np. z niespełna 100 tys. w dołku z lutego, czy niemal neutralnym pozycjonowaniem na jesień ubiegłego roku. Często jest tak, że odbicie ceny złota poprzedzone jest najpierw zauważalną redukcją krótkich pozycji przez banki bulionowe. W tej chwili dzieje się to w bardzo ograniczonym zakresie. Co jednak ciekawe, zdecydowanie inaczej perspektywy rynku widzą producenci (dolny panel, czerwona linia), którzy skali swojego zabezpieczenia przed spadkami cen nie zwiększają.

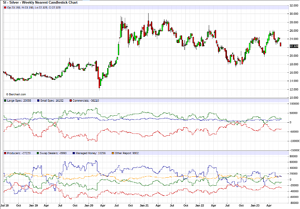

Nieco lepiej pod kątem cenowych perspektyw pozycjonowanie prezentuje się w przypadku srebra, na którym banki bulionowe, choć posiadają krótką netto, to wynosi ona niecałe 9 tys. kontraktów. W przypadku spadku ceny można to będzie w miarę sprawnie zredukować.

Jak zawsze natomiast przypominam, że pojawiający się po zakończeniu piątkowego handlu raport CoT pokazuje nam sytuację na wtorkowe zamknięcie, a więc nie obejmuje trzech ostatnich sesji. Jeśli natomiast spojrzymy na zachowanie złota i srebra z ubiegłego tygodnia, to poza słabą, wtorkową sesją, spadki trwały jeszcze w środę i czwartek. Oznacza to, że w ich trakcie pozycje krótkie netto banków bulionowych były najprawdopodobniej dalej redukowane.

Wyciśnięcie krótkich także jedną z opcji

Choć najczęściej ceny metali szlachetnych odskakiwały w górę po uprzednim zredukowaniu ekspozycji short netto banków bulionowych, taki scenariusz nie musi być przecież regułą. Gdyby sytuacja na rynku w wyniku jakiegoś wydarzenia mocno się zmieniła (po tym weekendzie równie dobrze mogliśmy rozpocząć handel z diametralnie podbitym ryzykiem niekontrolowanego zaostrzenia wewnętrznej sytuacji w Rosji – kraju posiadającego ponad 6000 głowic jądrowych), banki bulionowe (zwłaszcza na złocie) zostałyby złapane w pułapkę i być może zmuszone do ucieczki z krótkich pozycji na rosnącym rynku, dynamizując jeszcze dodatkowo cały ruch (stąd tzw. wyciskanie krótkich – short squeeze).

Poza kwestią pozycjonowania na rynku kontraktów terminowych warto mieć też na uwadze to, co dzieje się na rynku pozagiełdowym, gdzie przypomnę ma prawdopodobnie miejsce mocny zakład o dalszy kierunek cen metali między Bank of America a JPMorgan.

Szykuje się mocne starcie na metalach szlachetnych pomiędzy największymi bankami (BoA vs. JPM)! Zobaczcie, co dzieje się w nieregulowanym handlu pozagiełdowym (OTC). Szczegóły w dzisiejszym artykule

👉https://t.co/spaAJymeeF pic.twitter.com/ozk8hJy5iB— Tavex Research (@TavexPL) June 22, 2023

Na chwilę obecną ze strony banków bulionowych istnieje więc jeszcze ryzyko pogłębienia cenowej korekty. Jeśli jednak na tym pogłębieniu zobaczymy zdecydowany proces neutralizowania krótkich pozycji netto, pod względem timingu może to być bardzo dobry moment dla tych, którzy czekali na tę korektę z powiększeniem ekspozycji na złocie i srebrze. Całe to cofnięcie jest bowiem technicznie bezpieczne dla perspektyw powrotu do maksimów, a więc powalczenia o ATH na złocie oraz uderzenie w kluczowy opór w strefie 28-30 USD na srebrze.

Tomasz Gessner