W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Banki bulionowe na srebrze ustawione już na wzrosty

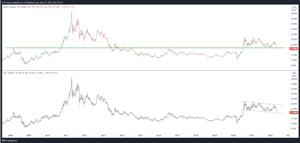

Za nami seria czterech tygodni z rzędu przeceny na rynku kontraktów terminowych na srebro. Przeceny, która szła w sporej mierze również w parze z pogorszeniem sentymentu na szerokim rynku, czy też dalszym umocnieniem dolara. Technicznie kontraktowa cena srebra została zepchnięta nad krawędź, a więc obszar dolnego ograniczenia ponad 1,5-rocznego ruchu bocznego, w jakim rynek porusza się od sierpnia 2020 roku, po pamiętnym rajdzie kursu.

W zależności od tego, jaką metodą wsparcie rozrysujemy, można mówić o jego przełamaniu lub naruszeniu / testowaniu. O przełamaniu świadczyłoby posłużenie się metodami horyzontalnymi (górny panel powyższego wykresu), według których obszar wsparcia przypada na rejon 21,50 USD. Poniżej niego zakończył się miniony tydzień. Jeśli natomiast potraktujemy tę całą konsolidację jako spadkowy kanał, będący elementem układu kontynuacyjnej flagi (dolny panel powyższego wykresu), to minima z ostatnich dni wypadają na jego ograniczeniu.

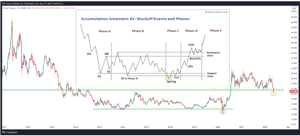

W kontekście obrony wsparcia / powrotu powyżej niego warto mieć też na uwadze, że wiele lewarowanych rynków często celowo spychanych jest poniżej kluczowego poziomu, aby wyrzucić z rynku stop lossy, czy też tzw. słabe ręce. Dokładnie tak zresztą ustanowiony został dołek w 2020 roku, gdy cena srebra na chwilę przebiła bronioną przez wiele lat strefę minimów. Takie fałszywe, ostatnie wyłamanie jest też klasycznym elementem akumulacyjnego modelu Wyckoffa (faza Spring na poniższym wykresie).

Może się zatem okazać, że cena kontraktów na srebro tylko na chwilę zagości poniżej wsparcia (ma miejsce jeszcze na pogłębienie zejścia np. w stronę 18-19 USD), ale relatywnie szybko uda się kupującym powrócić powyżej niego. Jeśli tak się stanie, zwłaszcza w miarę zbliżania się końca miesiąca (dolny cień świecy miesięcznej), byłby to bardzo optymalny moment do wejścia na rynek, czy też powiększenia pozycji.

Srebro coraz bliżej kosztu wydobycia

Potencjał spadkowy na rynku srebra jest też na tych poziomach cenowych ograniczony fundamentalnie. Szacuje się, że w przypadku wielu firm wydobywczych koszt wydobycia uncji oscyluje właśnie w rejonie 18-19 USD. Gdyby cena spadła poniżej tej bariery, wydobycie przestaje się opłacać i kopalnie je wstrzymują, co naturalnie obniża podaż metalu. Bądź też oferują srebro po znacznie wyższych cenach (powyżej kosztu wydobycia), także powodując, że dalszy spadek kontraktów nie ma fundamentalnie sensu.

Na rynku kontraktów terminowych na srebro handlują różne grupy inwestorów. Pierwotnie rynek ten stworzony został dla producentów, którzy mogli w ten sposób zabezpieczyć sobie cenę surowca / metalu przed spadkiem, a więc znali ją już de facto w momencie wydobycia. Z czasem jednak handel kontraktami rozrósł się do bardzo dużych rozmiarów, wielokrotnie przewyższając rynek fizyczny, co rodzi też wiele okazji do manipulowania cenami (na czym złapane zostały największe podmioty na Wall Street).

Do obserwacji zachowania głównych grup inwestorów służy raport Commitment of Traders (COT), który aktualizowany jest w każdy piątek wieczorem, a obejmuje stan z wtorku. W raporcie tym w odniesieniu do srebra największe znaczenie przywiązuje się do pozycji Commercials, a precyzyjniej wchodzącej w jej skład Swap Dealers (dolny panel, zielona linia), pod którą kryją się banki bulionowe. Jedyną szansę na zredukowanie przez nie ekspozycji short netto jest spadek cen. Jak widać, spadki z ostatnich czterech tygodni pozwoliły im na całkowitą redukcję krótkich pozycji netto, zatem ta kluczowa grupa rynku nie jest już zainteresowana dalszym spadkiem cen. Long netto widoczny jest też w przypadku Managed Money oraz Other Report. Pozycję krótką netto utrzymują w tej chwili jedynie producenci, co jest jak najbardziej naturalną sytuacją. Są więc zabezpieczeni przed ewentualnym spadkiem, a pozostali uczestnicy rynku kupują od nich to ryzyko. Zwykle w przeszłości, gdy Swap Dealers pozbywali się ekspozycji short netto (zaznaczone zielonymi, pionowymi liniami), potencjał dalszego spadku kontraktów na srebro był już bardzo ograniczony. Może to zatem sugerować, że aktualna próba zepchnięcia cen srebra pod wsparcie ostatecznie ponownie okaże się pułapką i w konsekwencji okazją do zakupów.

Tomasz Gessner