W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Banki centralne kupują złoto – raport WGC

Pod koniec lipca opublikowana została kolejna odsłona kwartalnego raportu Światowej Rady Złota. Jak zawsze znajdziemy tam mnóstwo danych na temat tego, jak kształtował się popyt w poszczególnych segmentach rynku i częściach świata, a także jak kształtowała się podaż. Nie jest to raport dla krótkoterminowych, timingowych inwestorów, ale może rzucić nieco światła na perspektywy rynku złota w długim terminie. Poniżej kilka wybranych, ciekawszych fragmentów.

Słabszy popyt w II kwartale ze strony funduszy ETF

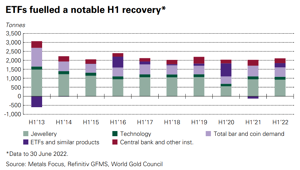

Choć popyt na złoto osłabł w II kwartale. Dzięki napływom do funduszy ETF w I kwartale, bilans całego, pierwszego półrocza stoi jednak pod znakiem znacznego ożywienia. Popyt na złoto (bez OTC) był o 8% niższy r/r i wyniósł 948 ton. W połączeniu z I kwartałem przekłada się to jednak na wzrost popytu w I półroczu do 2189 t, co oznacza wzrost o 12% r/r.

Segment biżuterii

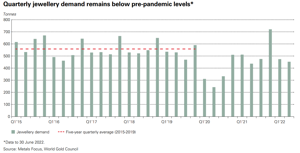

Popyt na złotą biżuterię wzrósł w porównaniu z II kw. 2021 r., ale uplasował się poniżej typowych poziomów sprzed pandemii. Był o 4% wyższy r/r i wyniósł 453 ton. Wzrost w Indiach i na Bliskim Wschodzie przewyższył spadki w Chinach (lockdowny) i Rosji (konflikt z Ukrainą). W dłuższej perspektywie popyt pozostaje umiarkowany i plasuje się 10% poniżej pięcioletniej średniej kwartalnej wynoszącej 505 ton. W I półroczu popyt (928 ton) spadł o 2% w porównaniu z I półroczem ubiegłego roku, ale znalazł się 12% poniżej poziomów sprzed pandemii 2019 roku.

Chiny

Autorzy raportu spodziewają się dalszego osłabienia w Chinach w II półroczu pomimo potencjalnych sezonowych odbić kwartał do kwartału. Polityka zerowego COVID-u, słaby popyt krajowy i zamieszanie w sektorze nieruchomości mogą nadal negatywnie wpływać na lokalny wzrost gospodarczy i złotą biżuterię. Pewną ulgę mogą jednak przynieść środki stymulujące konsumpcję, podczas gdy stłumiony popyt na śluby i rozszerzenie asortymentu biżuterii z 24-karatowego złota i biżuterii Heritage Gold mogą zapewnić dodatkowe wsparcie, jeśli środki mające na celu opanowanie pandemii przełożą się ostatecznie na sukces.

Indie

W Indiach perspektywy na resztę roku są mieszane. Podczas gdy popyt na festiwale i śluby powinien być pozytywnym czynnikiem w IV kwartale, będzie on musiał stawić czoła wyzwaniom związanym z deprecjacją rupii, wyższą inflacją i wyższym cłem importowym na złoto.

Bliski Wschód i Turcja

Popyt na biżuterię na Bliskim Wschodzie umocnił się do średnich poziomów sprzed COVID. W przeciwieństwie do Turcji pozostał on stonowany. Konsumpcja tureckiej biżuterii w II kwartale spadła o 9% r/r do 7 ton. Popyt był niezwykle stabilny przez ostatnie trzy kwartały, ale pozostaje historycznie słaby. Słabość waluty przyczyniła się do zmienności lokalnych cen złota i gwałtownej inflacji, która zmniejszyła dochody do dyspozycji. Rynki na Bliskim Wschodzie odnotowały w II kwartale głównie wzrost r/r. Rosnące ceny ropy wspierały popyt w całym regionie, poprawiając nastroje konsumentów i poziom dochodów.

USA i Europa

Konsumenci amerykańscy nadal demonstrowali swoje zainteresowanie złotą biżuterią, chociaż dynamika może zwalniać. Popyt w II kwartale wzrósł o 2% do 38 ton, znacznie powyżej 33 ton średniej kwartalnej z pięciu lat. Spowodowało to wzrost popytu w pierwszym półroczu do 65 ton, na poziomie porównywalnym do pierwszego półrocza.

Popyt na biżuterię w Europie był największy od II kwartału 2016 r. i wyniósł 15 ton. Wzrost o 14% r/r przyczynił się do podobnego (15%) wzrostu popytu w I półroczu do 26 ton, sygnalizując powrót do poziomów sprzed pandemii. Wzrost był w dużej mierze spowodowany wzrostem liczby ślubów oraz lepszym scenariuszem ekonomicznym, aniżeli w II kwartale ubiegłego roku. Jednak zgłoszone ochłodzenie popytu pod koniec kwartału, gdy kryzys kosztów utrzymania zaczął się pogłębiać sugeruje, że dynamika może spowolnić w drugiej połowie.

Popyt inwestycyjny

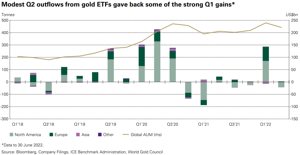

Popyt inwestycyjny na złoto osłabł w II kwartale. Całkowite inwestycje spadły o 28% r/r do poziomu 206 ton. Utrzymujące się obawy o inflację wspierały napływ inwestycji w złoto, ale zaostrzenie polityki pieniężnej i umacniający się dolar były prawdopodobnie głównymi czynnikami odpływu. Presja ta wzrosła pod koniec kwartału, gdy amerykański Fed przyjął bardziej agresywne tempo zacieśniania polityki pieniężnej oraz wzrosły obawy o potencjalną recesję wraz z załamaniem się cen surowców.

W drugim kwartale ETF-y zabezpieczone złotem zanotowały odpływ 39 ton, częściowo niwelując napływ 273 ton w pierwszym kwartale.

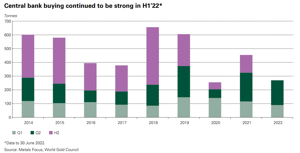

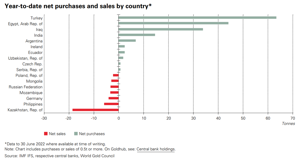

Mocny popyt ze strony banków centralnych

Banki centralne dołożyły 180 ton złota do światowych rezerw w II kwartale, a więc o 14% mniej niż w II kwartale ubiegłego roku. Zakupy netto w II kwartale były dwukrotnie wyższe niż w I kwartale. Zakupy netto w pierwszym półroczu w wysokości 270 ton są praktycznie zgodne z pięcioletnią średnią 266 ton w pierwszym półroczu, co ilustruje siłę zakupów w warunkach globalnej niestabilności. Z corocznego badania banków centralnych wynika, że 25% respondentów wyraziła zamiar zwiększenia rezerw złota w ciągu najbliższych 12 miesięcy (wzrost z 20% w 2021 r.).

Turcja była największym nabywcą w pierwszej połowie roku, zwiększając swoje rezerwy złota o 63 ton (32% całkowitych rezerw). Egipt był drugim największym nabywcą w I półroczu, odnotowując wzrost o 44 ton (+54%) w marcu. Kraj posiada obecnie 125 ton złota, czyli 21% całkowitych rezerw. W czerwcu Bank Centralny Iraku ogłosił, że kupił około 34 ton w ciągu miesiąca. To pierwszy znaczący zakup od września 2018 r. Podniósł on swoje rezerwy złota do nieco ponad 130 ton. W międzyczasie Indie kontynuowały zakupy przez pierwsze półrocze, a rezerwy złota wzrosły w tym okresie o 15 ton.

Technologia

Złoto używane w sektorze elektronicznym nieznacznie spadło w II kwartale o 3% r/r do 64 ton. W sektorze motoryzacyjnym utrzymywały się szeroko zakrojone zakłócenia, ponieważ niedobory chipów utrzymywały się w drugim kwartale. Wielu producentów zgłosiło utrzymujący się stłumiony popyt na nowe pojazdy, ale zostało to złagodzone przez rosnące ceny i opóźnione dostawy.

Popyt na złoto w diodach LED gwałtownie spadł z powodu słabnącego popytu na elektronikę użytkową i ciągłej penetracji mini-LED.

Sektor pamięci ponownie odnotował niewielki wzrost popytu na złoto w II kwartale, co sugeruje, że wzrost popytu w sektorze może się stabilizować.

Popyt w sektorze bezprzewodowym spadł w II kwartale. Jest to bezpośrednia konsekwencja słabnącego popytu na elektronikę użytkową, która stanowi 70% całego segmentu bezprzewodowego. Spadek został spotęgowany przez drugi kwartał będący historycznie najsłabszym kwartałem sprzedaży sezonowej. W II półroczu można zaobserwować ożywienie, zwłaszcza że nowe urządzenia mają pojawić się w III kwartale.

Popyt na płytki drukowane (PCB) pozostał mocny w drugim kwartale, przy solidnym wzroście poza Chinami. Chiny odpowiadają za połowę światowych dostaw PCB, dlatego lokalne blokady COVID w tym kraju miały nieproporcjonalny wpływ na podaż w ciągu kwartału. Podaż prawdopodobnie będzie ograniczona w 2022 r., pomimo dodatkowej pojemności i spadającego popytu na elektronikę użytkową.

Strona podażowa

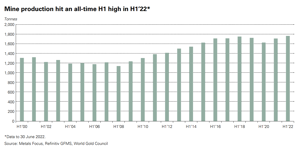

Całkowita podaż w I półroczu wzrosła o 5% r/r do 2357 ton dzięki wyższej produkcji górniczej i recyklingu. Produkcja kopalniana w I półroczu wzrosła o 3% r/r do rekordowego poziomu, ponieważ wolumeny w Chinach odbiły się po przestojach w zeszłym roku. Wolumen złota poddanego recyklingowi w II kwartale wzrósł o 5% r/r, podnosząc recykling w I półroczu do najwyższego poziomu od 2016 r.

Opracowano na podstawie raportu Światowej Rady Złota – Gold Demand Trends Q2 2022 (https://www.gold.org/goldhub/research/gold-demand-trends/gold-demand-trends-q2-2022).

Która pozycja wydaje się najbardziej interesująca?

Biorąc pod uwagę sytuację monetarną na całym świecie, poziom zadłużenia oraz toczącą się walkę z silnie rosnącą w ostatnich kwartałach inflacją, kluczowym wydaje się to, co ze złotem robią banki centralne. Jak wynika z raportu World Gold Council za II kwartał, banki centralne dalej pozostają nabywcami netto złota. I to prawdopodobnie najcenniejsza podpowiedź również dla indywidualnych inwestorów, zwłaszcza traktujących ekspozycję na złoto jako formę ubezpieczenia portfela inwestycyjnego na wypadek dużych turbulencji w globalnym systemie finansowym.

Tomasz Gessner