W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

„Bój się, gdy inni są chciwi i bądź chciwy, gdy inni się boją”

Jak pamiętamy z poprzedniego wpisu podsumowującego pierwsze półrocze, kapitał przesunął się wówczas z akcji, obligacji i kryptowalut w kierunku twardych aktywów, a więc przede wszystkim surowców. To przesunięcie miało miejsce przede wszystkim w kierunku sektora surowców energetycznych, ale i rolnych. Razem są one odpowiedzialne za 80% indeksu CRB, którego tygodniowy wykres widzimy poniżej.

13% z jego składu reprezentują z kolei metale przemysłowe, a 7% szlachetne. Jak widać, ostatnie cztery tygodnie na CRB stały pod znakiem dość dynamicznej korekty, która po tak silnych, wcześniejszych wzrostach jak najbardziej miała prawo się pojawić. Takie rynkowe korekty bywają też okazjami do zmiany liderów. Trend wzrostowy często można sobie wyobrazić jako sztafetę / pracę zespołową. Gdy jedne sektory wysuwają się zdecydowanie przed szereg, inne czekają na swoją kolej, a inwestorzy są nimi wówczas rozczarowani. Po korekcie całego sektora ma prawo dojść do przegrupowania i wówczas wcześniejsi maruderzy zaczynają pozytywnie zaskakiwać.

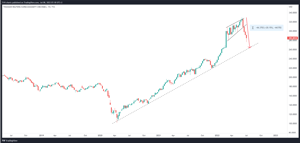

Dziś przyjrzymy się, czy przypadkiem takowe potencjały nie pojawiają się w sektorze metali szlachetnych. Na początek proponuję wykres HUI, a więc NYSE Arca Gold Bugs Index, który mniej więcej odzwierciedla zachowanie koszyka spółek wydobywających złoto, ale w przeciwieństwie do ETFów GDX / GDXJ dysponujemy tu znacznie dłuższą historią. Warto przede wszystkim wiedzieć, że spółki wydobywcze, podobnie jak wiele podmiotów z sektora surowcowego, charakteryzują się znacznie większą zmiennością, aniżeli szeroki rynek akcji. Często poruszają się z dźwignią względem cen samego surowca, a więc w tym wypadku złota. I tak o ile dolarowa cena złota cofnęła się od swojego szczytu o 16%, tak indeks HUI przez te niespełna 2 lata spadł o ok. 44%. Czy zmienia to jego widoczny od 2016 roku kierunek? Jak widać na powyższym wykresie, kolejne minima i maksima cały czas plasowane są na coraz wyższych poziomach i widoczna od 2 lat korekta pod względem ceny i czasu jest niemal kopią korekty, jaka zagościła tu w latach 2016-2018. Do linii trendu mamy jeszcze nieco zapasu i gdyby indeks się do niej jeszcze cofnął, od szczytu z 2020 roku oznaczałoby to niemal analogiczne cofnięcie, jak to z lat 2016-2018 (ok. 53%).

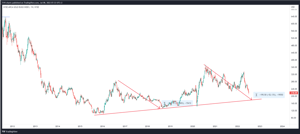

Powyżej ten sam indeks, tylko w perspektywie ponad 20 lat. Jak widać, hossa z lat 2000-2011 wygenerowała wzrost rzędu 1700%. Co jednak bardziej istotne, nie była to linia prosta, ale podzielona kilkoma korektami, kolejno po 65%, 40%, 38%, 32% i 71%. Takie korekty są na rynku ceną za tak asymetryczne stopy zwrotu. Zwykle jest to najbardziej bolesna lekcja, jaką odrabiają nowi inwestorzy wchodzący w segment spółek wydobywczych, zwłaszcza zachęceni silnymi wzrostami trwającymi kilka miesięcy i trafiający z zakupami w okolice lokalnego szczytu.

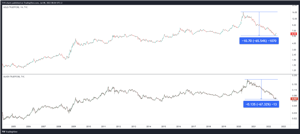

Odnosząc się do tytułowego, dobrze znanego cytatu Warrena Buffetta, można się zastanowić, czy widoczne przyspieszenie wyprzedaży w ostatnich tygodniach w sektorze metali szlachetnych, a zwłaszcza spółek wydobywczych, przypadkiem nie przybliża nas do momentu, w którym należałoby zacząć być chciwym. Zacznijmy od skali korekty samego złota i srebra względem CRB. W obu przypadkach na wykresach siły względnej pojawiają się największe od dwóch dekad korekty, rzędu 65-67% w dwa lata. Jeśli konsekwencją ostatniej realizacji zysków na CRB byłaby zmiana liderów i przypomnienie o sobie segmentu metali szlachetnych, na powyższych ratio zobaczymy próbę powrotu do głównego, długoterminowego kierunku. Poza wzrostem dolarowej ceny złota, czy srebra, taka zmiana kierunku wiązałaby się również z przypomnieniem o sobie sektora spółek wydobywczych.

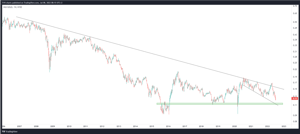

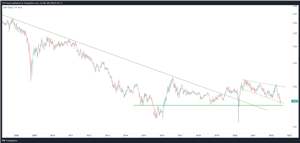

W tym kontekście proponuję mieć na uwadze ratio wspomnianego już indeksu HUI względem złota, które widzimy na powyższym wykresie. Kilkuletni trend spadkowy wyczerpał się tu dołkiem z 2015-2016 roku, potwierdzonym także pamiętnym, covidowym spadkiem z 2020 roku. Można w tym przypadku przyjąć, że okres od 2016 roku rozpoczął fazę długoterminowej akumulacji, kończącej wcześniejszy trend spadkowy. Pod względem czasu trwania akumulacja ta ma już bardzo zaawansowaną postać, a głównym obecnie wyzwaniem wydaje się 15-linia bessy w skali logarytmicznej. To jej okolice zatrzymały ponownie próbę kontynuacji wzrostu z przełomu marca i kwietnia. Jak widać, obecnie indeks HUI w relacji do złota zbliża się już do okolic długoterminowego wsparcia (zielona belka na powyższym wykresie). Potencjał do dalszego osłabienia może być więc w tym wypadku ograniczony.

Niemal analogiczne wnioski płyną z wykresu ratio ETFu GDX (duże spółki wydobywcze) do złota, gdzie spadkiem z ostatnich dwóch miesięcy schodzimy ponownie do wsparcia. Z kolei cały układ korekcyjny od szczytu z 2020 roku, podobnie jak na HUI/Gold, także ma postać rozszerzającego się w dół trójkąta (tzw. megafonu), który poprzedzony impulsem wzrostowym (odbicie od covidowego dołka) ma korekcyjną wymowę.

Sektor metali szlachetnych, czy to pod postacią fizyczną, czy też wariantu spekulacyjnego (spółki wydobywcze), ma szansę po zakończeniu trwającej od kilku tygodni korekty w segmencie surowców zostać zauważony przez długoterminowych inwestorów. Mogą na to wskazywać wyraźnie cofnięte w ostatnich dwóch latach ratio złota i srebra względem całego kompleksu surowców (CRB), ratio spółek wydobywczych względem samego złota, ale i wspomniane w poprzednim wpisie wnioski dotyczące podsumowań stóp zwrotu za pierwsze półrocze i związane z tym zmiany w portfelach inwestycyjnych (doważenie złota, które zaczęło już wyprzedzać rynek akcji i długu).

Tomasz Gessner