W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Fizyczne srebro oderwane od giełdowej ceny

We wpisach poświęconych rynkowi srebra z ostatnich miesięcy wielokrotnie wspominałem o bardzo napiętej sytuacji, a chodziło przede wszystkim o wywieranie podażowej presji przez największe banki bulionowe na rynku kontraktów terminowych na srebro. Możliwość wykreowania z powietrza dowolnej ilości krótkich pozycji i zbijania papierowej ceny kruszcu w sytuacji, w której z kupującym można rozliczyć się gotówkowo (a ten na takie rozliczenie przystaje), jest bardzo kusząca. A gdy można jeszcze liczyć na przymknięcie oka przez rządowego regulatora (CFTC), bądź wlepiania przez niego symbolicznych (względem osiąganych zysków) kar, tym bardziej robi się kusząco. W sytuacji coraz większych napięć w obecnym, uginającym się pod ciężarem długu systemie finansowym i tracących w rekordowym tempie swoją siłę nabywczą walutach fiducjarnych, ostatnią rzeczą jaką emitenci tychże walut chcieliby widzieć, to nadmiernie lśniący blask monetarnych metali (a rolę środka wymiany w przeszłości, obok złota, pełniło też srebro).

Spadające zapasy w COMEX

Kto obserwuje nieco zjawiska gospodarcze ten doskonale wie, do czego prowadzą w większości przypadków regulowane ceny. W niedługim czasie po wprowadzeniu regulacji danego dobra zwyczajnie nie opłaca się na rynek dostarczać. Jeśli np. prowadząc piekarnię, aby pokryć koszty działalności muszę sprzedawać chleb przynajmniej po 5 zł, a z tytułu narzuconej od góry regulacji można będzie go sprzedawać po maksymalnie 4 zł, efekt będzie taki, że chleb po prostu zniknie z półek, a zostanie po nim tylko metka z ceną 4 zł.

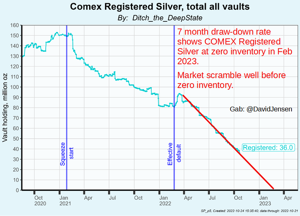

Gdy zatem giełdowa cena kontraktów na srebro była przez dłuższy czas regularnie spychana przez banki bulionowe, w końcu doprowadziło to do coraz bardziej napiętej sytuacji na rynku fizycznym, na którym wydobycie srebra stawało się coraz mniej opłacalne. Gdy zatem srebra zaczyna brakować, potrzebujący go inwestorzy (choćby przemysł) zaczynają go szukać tam, gdzie jest to jeszcze możliwe. I tak dochodzimy do operatorów giełd kontraktów terminowych, gdzie większe podmioty mogą zamiast rozliczenia gotówkowego zażądać fizycznej dostawy. Napięcia wokół rynku srebra na początku 2021 roku dostrzegli także indywidualni inwestorzy i przyłączyli się do skupowania z rynku fizycznego metalu. Zapasy fizycznego srebra na nowojorskiej COMEX, dostępnego pod rozliczenie kontraktów, obrazuje poniższa grafika.

Na początku akcji Silver Squeeze (luty 2021) w pozycji Registered figurowało 150 mln uncji srebra. Obecnie jest to już ok. 35,5 mln uncji (-76% w 21 miesięcy!). Jeśli tempo wydawania srebra pod fizyczne rozliczenie kontraktów terminowych się utrzyma, jego zapasy w COMEX skończą się za ok. 3-4 miesiące.

Rekordowe premie na rynku fizycznym

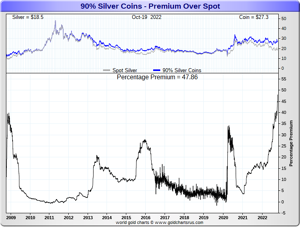

Tak silna presja cenowa na rynkach kontraktów terminowych powoduje jednocześnie, że coraz trudniej dostępne srebro na rynku fizycznym podlega naturalnym prawom rynkowym, a więc oferowane jest po zdecydowanie wyższych cenach. Poniżej wykres zachowania premii srebrnych monet, które zbliżają się do okolic 50%, zdecydowanie przekraczając już szczyt z końcówki 2008 roku (giełdowa panika w trakcie kryzysu GFC). Co wydarzyło się w kolejnych kwartałach z giełdową ceną srebra, widać w górnym panelu. Podobnie jak w trakcie covidowej paniki sprzed 2,5 roku.

Oderwanie fizycznego metalu od ceny giełdowej

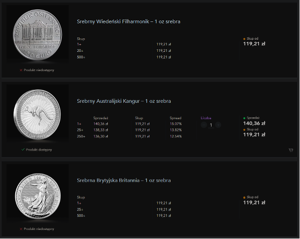

Anomalie, które pojawiają się obecnie na rynku srebra prowadzą też do tego, że wielu dealerów mając problem z dostępnością w mennicach, by móc prowadzić obrót srebrem, zaczęło oferować jego skup powyżej ceny giełdowej.

Powyżej oferta Tavex popularnych, srebrnych monet bulionowych, które skupowane są po 119,21 zł. Zestawiając to z ceną giełdową 91,21 zł oznacza to, że fizyczne srebro można sprzedać 30% powyżej jego ceny giełdowej.

Co dalej z kontraktami na COMEX?

Nieuchronnie zmierzamy zatem do kwestii, co dalej z rynkiem srebra, a dokładniej jego papierową ceną. Teoretycznie póki jest ono zabezpieczone do wydania pod rozliczenie kontraktów terminowych, obecna sytuacja ma prawo trwać nadal, a więc cena papierowa pozostanie mocno oderwana od realiów panujących na rynku fizycznym. Jak jednak pamiętamy z pierwszej grafiki, aktualne tempo ubywania zapasów oznacza, że mogą się one skończyć w okolicach lutego. Co więcej, rynek widząc kończące się zapasy ma prawo przyspieszyć żądania fizycznego rozliczenia, aby załapać się na to, co jeszcze pozostało (efekt kończącego się w promocji towaru). W tej sytuacji dynamika spadku zapasów może w kolejnych tygodniach jeszcze bardziej wzrosnąć.

Biorąc pod uwagę, że obecna cena giełdowa sprawia, że nikt na rynku fizycznym nie sprzeda srebra po tej cenie, może być ciężko z uzupełnieniem zapasów. Producenci go już nie dostarczą, zatem pozostaje ewentualne przesunięcie z londyńskich skarbców LBMA.

Źródło: lbma.org.uk

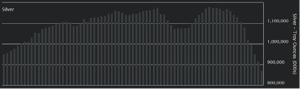

Tutaj jednak w ostatnich miesiącach również ma miejsce analogiczna sytuacja, a więc srebra w coraz szybszym tempie ubywa (duży popyt zaczęły zgłaszać zwłaszcza Indie). W ciągu roku zapasy w Londynie skurczyły się o ok. 25%. Poniżej także wrześniowa grafika obrazująca zmiany zapasów srebra w Nowym Jorku (COMEX) oraz Londynie (LBMA), łącznie na pozycjach Registered (pod rozliczenie kontraktów) i Eligible (prywatni właściciele / ETFy).

Jeśli zatem okaże się, że COMEX nie ma możliwości uzupełnienia srebra dostępnego pod fizyczne rozliczenie kontraktów i to w kolejnych tygodniach zacznie się kończyć, możliwe wydają się dwa scenariusze. Albo cena giełdowa będzie musiała zacząć odzwierciedlać sytuację na rynku fizycznym, a jej wzrost aktywujący chociażby producentów spowoduje, że COMEX będzie w stanie pozyskać kruszec i uzupełnić skarbce, albo zmienią się (nie po raz pierwszy) zasady gry papierowymi derywatami. Handel mógłby zostać np. tymczasowo wstrzymany, bądź pozostałaby opcja jedynie gotówkowego rozliczenia zysków / strat z kontraktów terminowych. Gdyby zdecydowano się na taki krok, cena kontraktów mogłaby runąć (po co kupować kontrakt, którego nie można fizycznie zrealizować?).

Pozycjonowanie COT wskazówką

Tym sposobem wracamy do przytaczanych często na łamach naszych wpisów raportów Commitments of Traders, w których podejrzeć można, jak zmienia się pozycjonowanie najważniejszych grup uczestników rynku kontraktów terminowych. Interesują nas jak zwykle producenci (najlepiej poinformowana grupa), a także banki bulionowe (Swap Dealers), a więc do tej pory główna, żeby nie powiedzieć jedyna siła podażowa na rynku.

Od covidowego dołka producenci (dolny panel – czerwona linia) systematycznie ograniczają zakres zabezpieczania się przed spadkiem ceny. Z kolei banki bulionowe (dolny panel – zielona linia) od wielu tygodni są już na pozycji long netto, co zdarza się bardzo rzadko i wskazuje na ustawianie się na wzrost ceny.

I to być może jedna z cenniejszych wskazówek ze strony mającej największy wpływ na kształtowanie papierowego handlu srebrem grupy uczestników rynku. Gdyby zasady w COMEX miały zmienić się w kierunku, którego konsekwencją byłoby załamanie giełdowej ceny, banki bulionowe byłyby zaangażowane bardzo silnie po krótkiej (netto) stronie. Skoro jednak ustawione są od wielu tygodni na wzrost ceny, bardziej prawdopodobnym scenariuszem rozwiązania obecnego kryzysu spadających zapasów na COMEX, wydaje się powtórka zachowania ceny z końcówki 2008 roku, czy covidowej paniki.

Posiadacze fizycznych kruszców wygranymi

Obojętnie jednak, jak ostatecznie obecna sytuacja w handlu papierowym srebrem zostanie rozwiązana, głównymi wygranymi i tak będą posiadacze fizycznego metalu. Jeśli cena papierowa się załamie, premie na rynku fizycznym wzrosną jeszcze bardziej, zatem dla posiadaczy fizycznego srebra sytuacja i tak się nie zmieni. Jeśli natomiast siły rynkowe wymuszą urealnienie kontraktowej ceny srebra i zobaczymy powtórkę z końcówki 2008 roku, czy covidowego dołka, inwestujący w srebro będą mieli zapewne sporo powodów do zadowolenia.

Kto może stracić najwięcej?

Skoro znamy beneficjentów, jeszcze krótko o największych przegranych, gdyby sytuacja potoczyła się w stronę załamania ceny giełdowej i poważnych zaburzeń obrotu srebrem na COMEX. A byliby nimi posiadacze długich pozycji na kontraktach terminowych, ale i bazujących na tychże kontraktach produktach finansowych (np. ETFów). Teoretycznie można sobie też wyobrazić scenariusz, w którym rozjazd rynku fizycznego z papierowym sięga takich rozmiarów, że handel srebrem na COMEX zostaje wstrzymany (wydrenowane skarbce), otwarte pozycje rozliczone po ostatnim kursie, a po przerwie i zrównoważeniu rynku wznowiony już z nową, np. 2-krotnie wyższą ceną. Kto uważa, że takie zagrania nie mają prawa się wydarzyć, odsyłam do tematu short squeezu kontraktów na nikiel na London Metal Exchange z marca tego roku => https://tavex.pl/lekcja-z-marcowego-short-squeezu-na-niklu/. Nawiasem mówiąc, widząc co się wówczas wydarzyło, dokładnie od tego momentu banki bulionowe rozpoczęły gorączkowe redukowanie krótkich pozycji na kontraktach na metale szlachetne.

Tomasz Gessner