W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Jak radziły sobie metale w okresie realnych strat akcji?

W poprzednim wpisie przyglądaliśmy się bliżej sytuacji na Gold / Silver Ratio, prawdopodobieństwom dalszego kierunku na tym wskaźniku i temu, co wówczas powinno dziać się z cenami samych metali. Poza atrakcyjną, faworyzującą obecnie srebro względem złota relacją, wspomniałem też o odniesieniu cen metali do ilości wyemitowanej waluty oraz technicznym układzie, który może w kolejnych kwartałach faworyzować złoto względem podaży pieniądza M2.

Dziś przyjrzymy się nieco temu, jak złoto prezentuje się względem rynku akcji. Wcześniej warto także przypomnieć wnioski, jakie płynęły choćby z podsumowania pierwszego półrocza, gdzie złoto wraz z całym kompleksem surowców wyraźnie zdetronizowało rynki akcji, długu, o kryptowalutach nawet nie wspominając. To właśnie takie okresowe podsumowania i zarys kilku kwartałów nowego kierunku mają prawo rozpocząć większy, długoterminowy przepływ kapitału w stronę aktywów, które zaczęły dostarczać bardziej satysfakcjonujących stóp zwrotu.

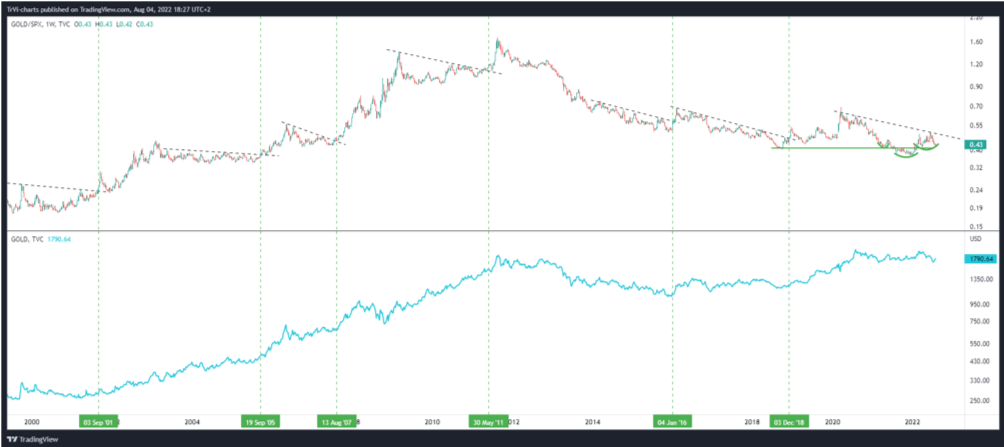

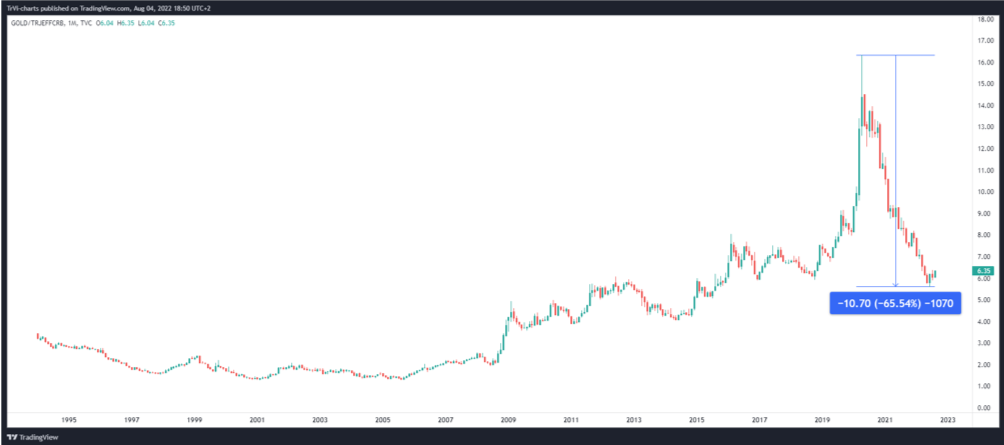

Powyżej wykres złota w relacji do indeksu S&P500. Choć ostatnie tygodnie stoją pod znakiem cofnięcia, warto zwrócić uwagę na zmianę, jaka dokonała się od początku roku. Jest to wyraźny zarys nowego kierunku i walki o przerwanie prowadzonego od 2020 roku ruchu spadkowego.

Dalej proponuję przypomnienie tego, co działo się w przeszłości z cenami złota, gdy dochodziło do takiej średnioterminowej zmiany względem S&P500. Przypadki takie zaznaczyłem na powyższym wykresie pionowymi liniami. Jak widać, za każdym razem przekładało się to na wzrosty cen złota.

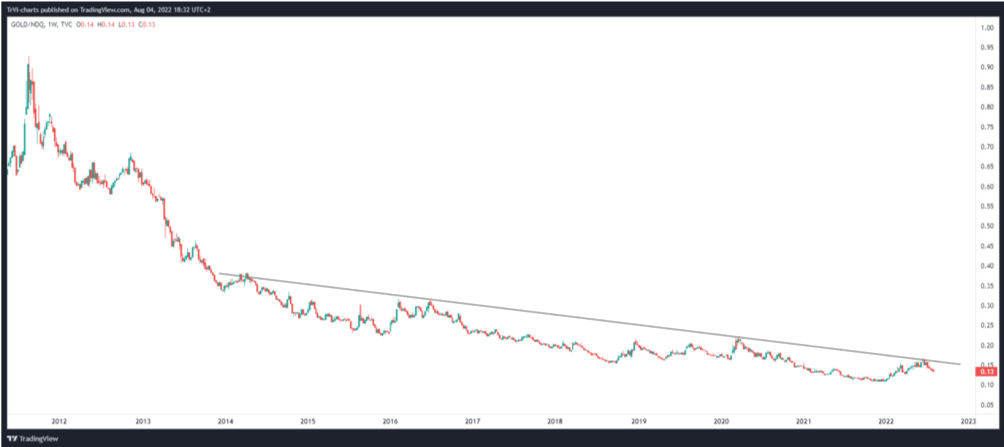

Powyżej z kolei wykres złota względem technologicznego Nasdaqa, gdzie od 2014 roku obserwujemy systematyczny, wolniejszy względem okresu 2011-2013 spadek, prowadzony w miarę precyzyjnie pod spadkową linią trendu. Ze strony tego ratio pojawia się więc bardzo czytelny cel, który trzeba rozbić, aby skutecznie przekierować uwagę inwestorów z sektora technologicznego w stronę złota.

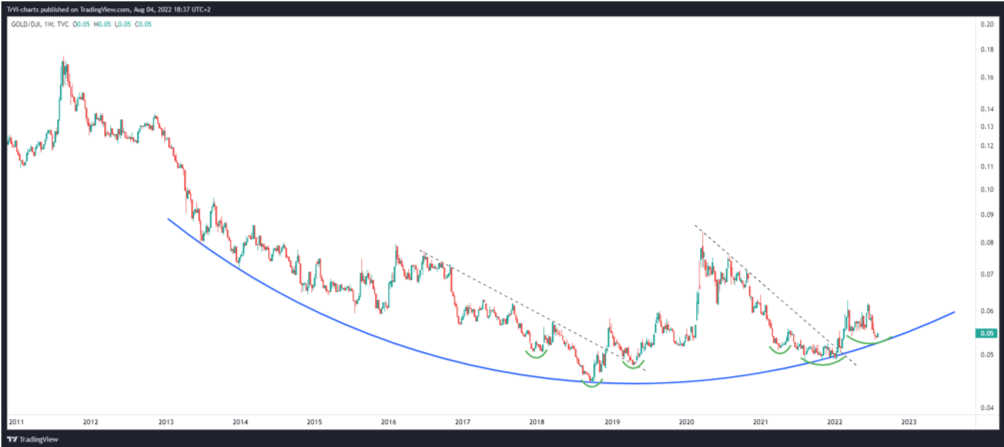

Krok dalej znajduje się natomiast Dow Jones. W podręcznikach inwestycyjnych często pojawia się zresztą wskaźnik Dow / Gold Ratio. Aby zachować jednak spójność z poprzednimi wykresami, powyżej jego odwrócona wersja. Jak widać, ostatnie lata zarysowują długoterminowy układ akumulacyjny. W tym przypadku na początku 2022 roku zobaczymy również przerwany ruch spadkowy. Inwestorzy z sektora przemysłowego dostali już zatem sygnał, że względem niego złoto ma szansę dostarczyć teraz wyższych stóp zwrotu.

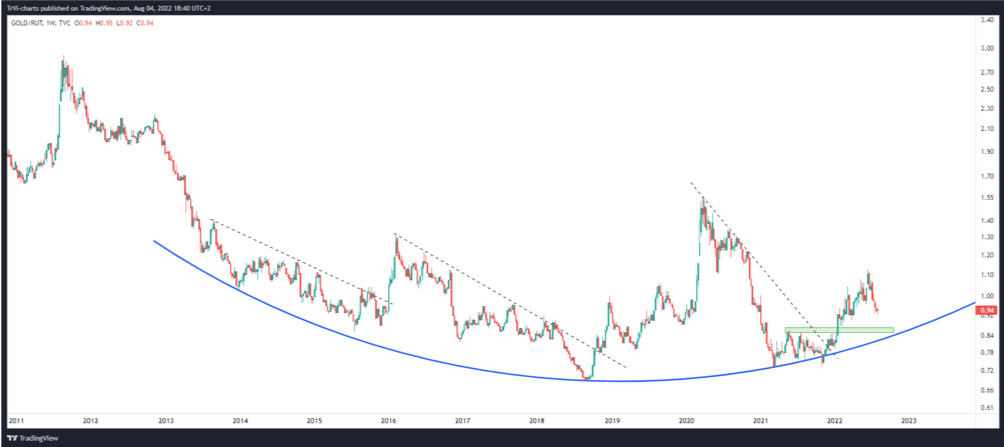

Jeszcze wyraźniej udało się wzbić złotu względem sektora małych spółek, reprezentowanych indeksem Russell 2000. Wszystko za sprawą tego, że na przestrzeni ostatniego półrocza doszło na nich do największej procentowo przeceny. Wnioski długoterminowe są tu jednak analogiczne, jak w przypadku relacji złota do Dow Jones.

Złoto względem koszyka surowców

We wpisach podsumowujących zachowanie złota na tle pozostałych klas aktywów wspominałem w poprzednich miesiącach o sektorze surowców, a dokładniej o tym, że choć cały ma przed sobą mocne perspektywy w ciągu kolejnych lat (dewaluowanie długu rządowego wysoką inflacją), to w ramach takiego ruchu pojawiać się będą zapewne korekty. A takowe korekty powinny prowadzić do wymieniania względem siebie liderów wewnątrz CRB. Hossa w każdej klasie aktywów ma zwykle postać sztafety, a więc gdy jedne sektory są liderami i skupiają na sobie wzrok uczestników rynku, pozostałe czekają z boku na swoją kolej. Podobnie może być obecnie z indeksem CRB, który prowadzony od dwóch lat segmentem surowców energetycznych i rolnych, złapał od dwóch miesięcy zadyszkę i buduje korektę.

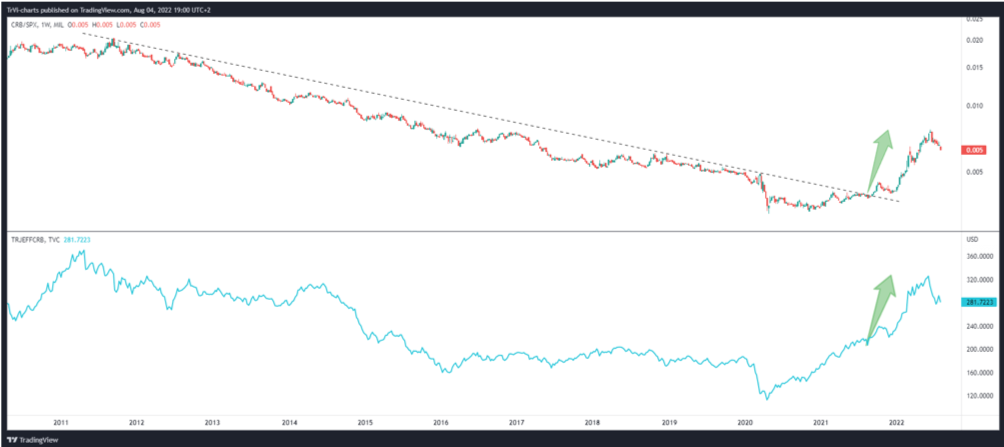

Przypomnę, że w jego skład wchodzą surowce energetyczne (39%), rolne (41%), metale przemysłowe (13%) oraz szlachetne (7%). Jak doskonale wiemy, dokładnie w sierpniu mijają 2 lata od ostatnich szczytów złota i srebra. Segment metali szlachetnych, do którego dorzuca się też platynę i pallad, stał więc de facto z boku, czekając na swoją kolej. Skalę dotychczasowej korekty złota względem indeksu CRB dobrze obrazuje poniższy wykres. Na przestrzeni ostatnich dwóch dekad była to najgłębsza z korekt. Innymi słowy, gdyby doszło teraz do przetasowań i zmiany liderów, złoto miałoby co odrabiać względem CRB.

Kolejny wykres to ten sam, tylko w bliższym, tygodniowym interwale i skali logarytmicznej. Jak widać, właśnie znajdujemy się w bardzo interesującym momencie, a więc ataku złota względem CRB na ponad 2-letnią linię spadkową. Najprościej rzecz ujmując, jest to walka o sygnał zmiany kierunku.

Poniżej przypomnienie, co stało się z indeksem CRB, gdy ten zmienił kierunek względem S&P500. To właśnie w tych okolicach rozjechały się stopy zwrotu z amerykańskiego rynku akcji i sektora surowców, widoczne w wynikach za pierwsze półrocze.

Gdzie kierują się inwestorzy, gdy S&P500 przestanie chronić przed inflacją?

W poprzednim wpisie przyglądaliśmy się wykresom podaży pieniądza, mierzonej agregatem M2, a także temu, że ten nieustanny przyrost generuje wzrost cen, w tym aktywów finansowych i materialnych. W różnych fazach cyklu poszczególne klasy aktywów rosną z większą, bądź mniejszą dynamiką razem z M2. Z powodu wbudowanej w obecny system monetarny inflacji nie inaczej jest z rynkiem akcji.

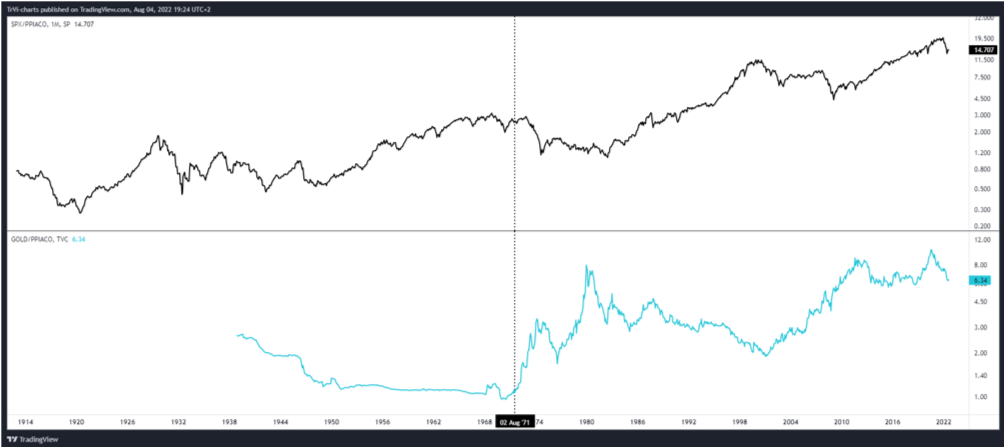

Powyżej wykres indeksu S&P500 w ujęciu realnym (górny panel), a więc po skorygowaniu o inflację PPI, mierzoną koszykiem surowców. Jak widać, w długim terminie rośnie, a więc S&P500 pozwala zwiększyć siłę nabywczą (bije inflację). W dolnym panelu poniższego wykresu mamy analogicznie skorygowane o inflację złoto, które także bije inflację. Porównujemy w tym przypadku oczywiście okres od 1971 roku (pionowa linia), a więc decyzji Nixona o zerwaniu pegu złota z dolarem. To co rzuca się w oczy w obu panelach, to brak korelacji, żeby nie powiedzieć ujemna korelacja.

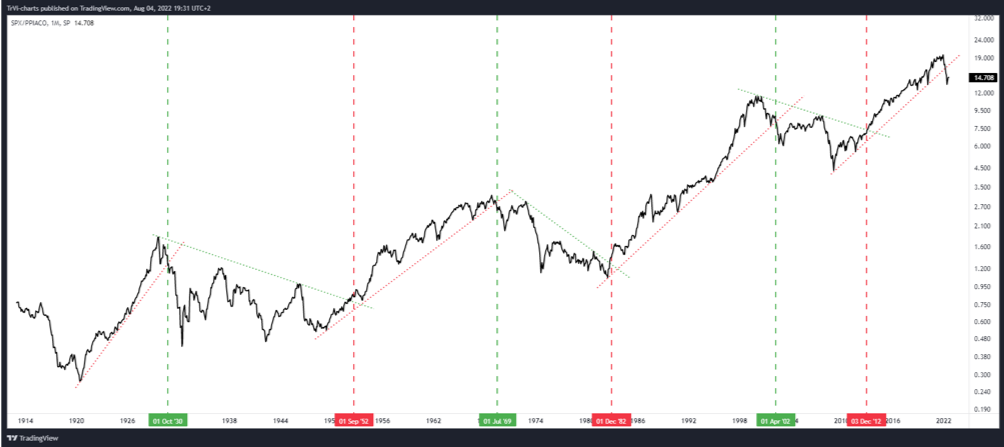

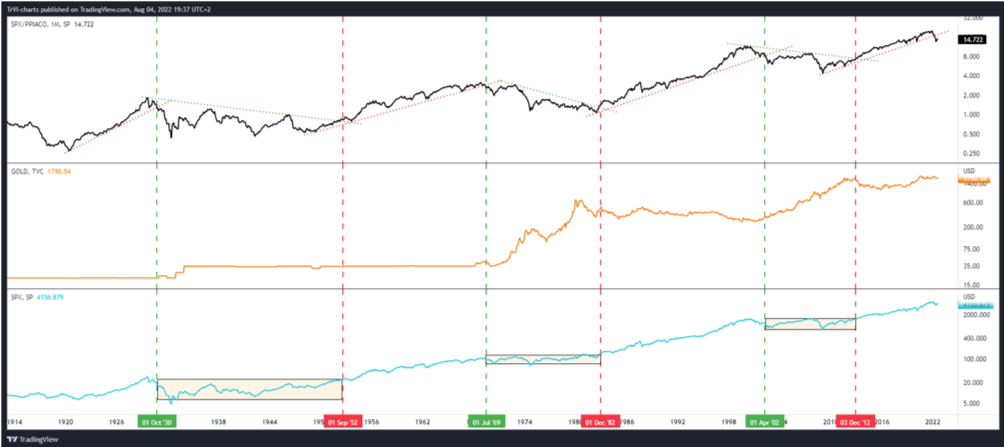

Na kolejnym wykresie mamy powyższy S&P500 w ujęciu realnym, ale z zaznaczonymi fazami wzrostu i spadku. A więc gdy rósł, inwestycja w S&P500 zwiększała siłę nabywczą (indeks pobijał inflację) i odwrotnie w trakcie spadku (rynek akcji nie pozwał pobić inflacji). Każdy intuicyjnie spogląda zapewne na końcówkę tego wykresu, a więc de facto bilans pierwszego półrocza, gdy ceny akcji wyraźnie spadały, a towarzyszyły temu kolejne, rekordowe odczyty inflacji. Widać zatem, że na tak stworzonym ratio mamy obecnie sygnał zmiany kierunku. Może to zatem sugerować, że kolejne lata będą okresem, w którym S&P500 może mieć problem z pobiciem inflacji, a więc realnie będzie spadał. Okresy zmian trendów na tym wykresie zaznaczyłem pionowymi liniami. Poniżej dokładamy do tego nominalne wykresy złota (panel środkowy) i S&P500 (panel dolny).

Jak widać, gdy S&P500 w ujęciu realnym wchodził w trend spadkowy, beneficjentem takiego otoczenia była cena złota. Sam S&P500 nominalnie przeczekiwał taki ruch w trendzie bocznym (pomarańczowe prostokąty w dolnym panelu), choć procentowo zwykle o sporej zmienności.

Wniosek z powyższego wykresu jest więc taki, że jeśli potwierdzi się zmiana kierunku na spadkowy na wykresie S&P500 skorygowanym o inflację, powinno być to jednocześnie korzystne otoczenie dla inwestorów w złoto (a biorąc pod uwagę wnioski z Gold / Silver Ratio, tym bardziej w srebro). Ruch dynamizować może też zakończenie 2-letniej korekty na wykresie złota względem indeksu surowców CRB i teraz to stojące od dwóch lat na uboczu złoto przypomni o sobie inwestorom.

W kolejnym wpisie w ramach przeglądu wykresów siły względnej spojrzymy na to, jakie znaczenie dla złota ma dolar i czego można spodziewać się zarówno z jego strony, ale i ze strony rynku długu.

Tomasz Gessner