W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Okazja do doważenia srebra względem złota

W poprzednim wpisie przyglądaliśmy się sytuacji technicznej złota i srebra w kontekście bilansu lipca. Dziś proponuję aktualizację wykresów, z których część pojawiła się już we wpisach z poprzednich miesięcy. O ile bowiem zdecydowana większość uczestników i obserwatorów rynku spogląda zwykle na wykresy samych aktywów, o tyle warto też uzupełnić je o wykresy względem innych aktywów, czy odniesienia do danych makro. Może się okazać, że zobaczymy wtedy znacznie więcej.

Gold / Silver Ratio

Na początek raczej dobrze znane ratio złota do srebra. Na wykresie miesięcznym zobaczymy, że lipiec zakończył się tutaj podażową świecą, jaka pojawia się na jednym z długoterminowych oporów (szczyty z lat 1991-92).

Może to zatem sugerować, że pojawia się szansa na jakiś zwrot w dół. W tym kontekście pamiętajmy, że spadające ratio złota do srebra jest co do zasady korzystne dla cen samych metali, a na takich zmianach to srebro dostarcza wyższych stóp zwrotu od złota. Jeśli zatem ktoś rozważał doważenie srebra względem złota, obecnie może być to dobry pomysł. Poniżej ten sam wykres, ale z dołożonymi w dolnym panelu dolarowymi wykresami złota i srebra.

Zaznaczyłem pionowymi liniami momenty, w których Gold / Silver Ratio zaczynało spadać. Jak widać, w przypadku srebra (linia niebieska) oznaczało to w każdym przypadku wzrost jego ceny. W odniesieniu do złota niemal we wszystkich przypadkach.

Teraz zastanówmy się, co widać na wykresie Gold / Silver Ratio i na jakie zasięgi spadków można by tu ewentualnie liczyć. Cześć z techników dostrzeże opcję wykonania korekty prostej z zachowaniem równości fal. Inny zwrócą z kolei uwagę na szansę utworzenia formacji głowy z ramionami.

Jeśli zatem wariant korekty prostej rozrysujemy w skali liniowej, a RGR w logarytmicznej, w obu przypadkach zasięgi wypadną w rejonie 30. Oznaczałoby to zatem, że gdyby taki ruch został zmaterializowany w kolejnych kilku / kilkunastu kwartałach, srebro od obecnych poziomów dostarczyłoby 3-krotnie wyższej stopy zwrotu od złota.

Podaż pieniądza M2 względem metali szlachetnych

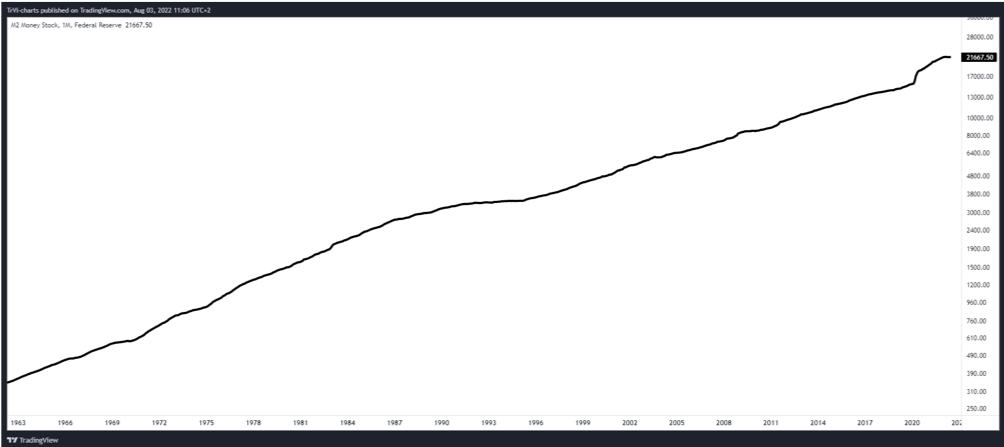

Zmiany cen aktywów często porównuje się również do ich odniesienia względem ilości wyemitowanej waluty. Najpopularniejszym agregatem w USA jest M2. Krótko mówiąc co do zasady powinno być tak, że wzrost cen w długim terminie odpowiada wzrostowi podaży pieniądza. Jeśli jakieś aktywo rośnie wolniej od wzrostu M2, można się na nim doszukiwać szansy nadrobienia tych zaległości.

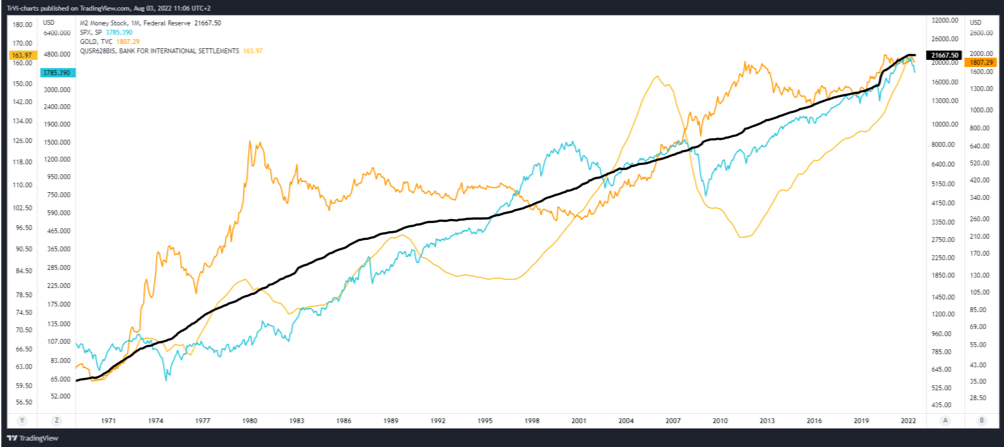

Powyżej wykres podaży pieniądza M2 w USA, która to podaż nieustannie rośnie. Poszczególne aktywa w długim terminie zatem fluktuują wokół niej, co widać na kolejnym wykresie w skali logarytmicznej. Na podaż pieniądza M2 (czarna pogrubiona linia) nałożyłem indeks S&P500, złoto oraz realne ceny nieruchomości.

Kolejny wykres to z kolei podaż pieniądza M2 względem złota (panel górny) oraz samego złota i srebra w panelu dolnym. Jak widać, okresy spadku ratio M2/Gold (złoto rosło szybciej od podaży pieniądza) oznaczały zwykle wzrosty cen metali (pionowe linie).

Za nami ponad dekada korekty ratio M2/Gold, która przybiera kształt klina. Lipiec zakończył się świecą z górnym cieniem w obrębie górnego ograniczenia tego klina. Technicznie może to zwiastować pojawienie się w kolejnych latach następnej fali spadkowej (klin jest korektą spadku z lat 2001-2011). Jeśli tak by się stało, byłby to co do zasady dobry okres dla cen złota, a zwłaszcza srebra (spadek Gold / Silver Ratio).

Lipcowy zwrot cen złota i srebra po trwających od kwietnia spadkach oraz jego przełożenie na zatrzymanie wzrostu Gold / Silver Ratio mogą sygnalizować, że popyt wypracowuje sobie w perspektywie kolejnych miesięcy szansę na odbudowanie dolarowych wycen metali, na co pozycjonują się (jak wiemy z poprzednich wpisów) banki bulionowe i producenci, którzy w trakcie ostatnich spadków cen sumiennie redukowali ekspozycję short netto.

W kolejnym wpisie kontynuacja przeglądu wykresów cen metali, ale tym razem względem rynku akcji i surowców. Przyjrzymy się także temu, co działo się w przeszłości w okresach, gdy S&P500 przestawał stanowić ochronę przed inflacją (realnie spadał).

Tomasz Gessner