W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Jakie mogą być konsekwencje oferty Centralnego Banku Rosji 5000 rubli za gram złota?

W minionych dniach, a dokładnie 25 marca, zrobiło się głośno o deklaracji Centralnego Banku Rosji, który zaproponował skup złota w cenie 5000 rubli za gram. Skup miałby być prowadzony w dniach 28 marca do końca czerwca tego roku. Oferta na tamten moment nie prezentowała się zbyt atrakcyjnie. Nie przy kursie USD/RUB w okolicy 100. Przeliczając to na uncję, dawałoby to ekwiwalent 1555 USD za uncję. Przy poziomie ponad 1900 USD na Comex, raczej mało kto byłby chętny do sprzedaży złota Rosji 20% niżej.

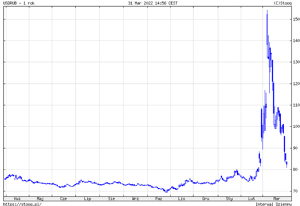

Pamiętać jednak trzeba, że w tych dniach Rosja w odwecie za usunięcie jej ze SWIFT oraz zamrożenie rezerw walutowych, zażądała zmiany metodologii rozliczania handlu surowcami, odchodząc od twardych walut. Jeśli ktoś chce / musi kupować surowce z Rosji, może to robić w rublach. Wśród środków płatniczych, poza rublem wymieniono złoto, a dla krajów przyjaznych także ich narodowe waluty. Trochę niechętnie, ale dorzucono do tej listy także Bitcoina (zapewne ze względu na ryzyka związane ze zmiennością). Konieczność przerzucenia się na rozliczenia w rublach tworzyłaby oczywiście ogromny popyt na rosyjską walutę, pozwalając jej odrobić ostatnie straty. USD/RUB zresztą już wrócił niemalże do poziomu sprzed momentu rozpoczęcia inwazji na Ukrainę.

W kontekście złota warto się jednak zastanowić, co stanie się w sytuacji, w której konieczność rozliczeń handlu rosyjskimi surowcami w rublach umacniałaby dalej rosyjską walutę. Przy obecnej cenie w okolicy 83 ruble za dolara, oferta CBR daje już ekwiwalent 1873 USD za uncję, a więc powoli zbliżający się do ceny z Comex. Jeśli zatem rubel umacniałby się dalej, a oferta skupu złota od CBR zaczęłaby przewyższać cenę na Comex, stworzy to pole do arbitrażu. Przykładowo powrót USD/RUB choćby do poziomów z początku 2020 roku, czyli okolic 60, oznaczałby możliwość sprzedania Rosji złota po niemal 2600 USD za uncję.

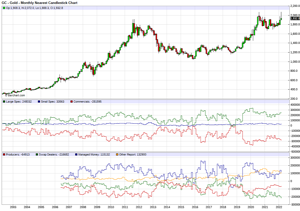

Globalny kapitał, który naturalnie nie ma utrudnień w handlu z Rosją (czyli szeroko pojęty Wschód: Chiny, Indie, kraje arabskie) może więc ruszyć na zakupy złota po cenach z Comex (kupować kontrakty z żądaniem fizycznej dostawy, bądź drenować skarbce ETFów umożliwiających fizyczne rozliczenie) i sprzedać to do końca czerwca drożej Centralnemu Bankowi Rosji. Ten mechanizm arbitrażu cenowego to tym samym poważne zagrożenie dla frakcyjnego handlu derywatami na zachodnich rynkach, które nie będą w stanie spełnić wszystkich żądań fizycznej dostawy. Widać to także po pozycjonowaniu banków bulionowych (Swap Dealers na poniższym wykresie), których pozycja netto short jest zbliżona do rekordowej.

Rosja, wraz z całym Wschodem, doskonale zdają sobie sprawę z iluzorycznej wyceny metali, jaka widoczna jest od lat na rynkach kontraktów terminowych. Zdają sobie też sprawę ze skali skrajnego przelewarowania tego papierowego handlu, którego od stycznia nie zdołała skorygować nawet londyńska implementacja dyrektywy Basel III (obowiązek utrzymywania 85% zabezpieczenia kontraktów w złocie lub ekwiwalencie gotówki – Wskaźnik Stabilnego Finansowania Netto).

Wiążąc rubla ze złotem (ofertą skupu) i jednocześnie w konsekwencji konieczności rozliczeń handlu surowcami umacniając rubla, Wschód ma obecnie realną możliwość złamania Comexu i doprowadzenia do uwolnienia rynkowej wyceny metali szlachetnych.

Tomasz Gessner