W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Kolejna odsłona surowcowego zagrania Rosji i ważna opinia KE

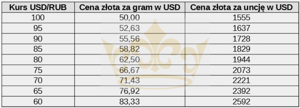

Pod koniec marca finansowy świat emocjonował się zagraniem Centralnego Banku Rosji, który zaproponował skup grama złota za 5000 rubli. Oferta dotyczyła rynku wewnętrznego, a więc instytucji finansowych, rosyjskich firm, czy rosyjskich obywateli posiadających złoto. Komu brakowało płynności, a był w posiadaniu złota, mógł je po takim kursie w banku centralnym wymienić. Gdy pojawiła się ta informacja, a kurs USD/RUB oscylował w okolicy 100, z punktu widzenia zagranicznego inwestora oferta plasowała się 20% poniżej ceny dolarowej. W całym zagraniu chodziło jednak o to, aby docelowo stworzyć tak duży popyt na rubla, aby jego umocnienie wyprowadziło ofertę skupu Centralnego Banku Rosji powyżej ceny na Comex. To z kolei mogłoby uruchomić arbitraż, z którego w pierwszej kolejności skorzystałyby państwa przyjazne Rosji, które nie odcięły się od relacji gospodarczych i nadal mają pełny dostęp do handlu rosyjskimi aktywami. Poniżej poglądowa tabela z kilkoma przykładowymi wariantami, jak kształtowałaby się oferta skupu CBR (5000 rubli za gram) w odniesieniu do dolarowej ceny złota w zależności od kursu rubla. Na piątkowym zakończeniu kwotowań wyniósł on 77,62 za dolara.

7 kwietnia pojawiła się z kolei informacja, że oferta Centralnego Banku Rosji została zmodyfikowana i zamiast 5000 rubli za gram cena będzie teraz indywidualnie negocjowana. Szczegółów negocjacji nie znamy, choć można podejrzewać, że odgięcie od pierwotnej oferty będzie jeszcze bardziej na korzyść złota. To daje zresztą płynną możliwość sterowania skalą arbitrażu.

Aby zatem arbitraż wszedł do gry przez zaprzyjaźnionych z Rosją, zewnętrznych inwestorów (reprezentujących wschodni blok gospodarczy), rubel musiałby się dalej umacniać w relacji do dolara. Rosja zrobiła wiele, aby rublowi w tym pomóc, ale jak dotąd posługując się tanimi chwytami. Władze Rosji ograniczyły np. transfer kapitału za granicę, czy wprowadziły utrudnienia dla mieszkańców w wymianie rubli na twarde waluty. W pierwszych dniach inwazji mówiło się też o obowiązkowych 30% prowizjach w rosyjskich kantorach on-line (mających rzekomo rekompensować spread względem kantorów bankowych) przy zakupie „twardych walut” za ruble. Pojawić miały się też ograniczenia w wypłatach walut z kont dewizowych, czy nakazy sprzedaży dewiz dla działających w Rosji eksporterów. Od możliwości sprzedaży rosyjskich papierów wartościowych odcięci są nadal inwestorzy zagraniczni.

Można zatem przyjąć, że kurs rubla jest dzięki takim zabiegom sztucznie zawyżony i w konsekwencji niepłynny. To znacznie utrudnia ewentualny proces arbitrażu złota. Co z tego, że inwestor otrzyma 5000 rubli za sprzedany Rosji gram złota (a kupiony taniej na rynkach poza Rosją), skoro po transakcji zostanie w ręku z rublami, które ciężko będzie wymienić po oficjalnym kursie ponownie na twardą walutę i arbitraż domknąć. Można więc przyjąć, że to od razu otwiera drogę do wymiany barterowej (towar za towar), a więc za ekwiwalent 5000 rubli otrzyma w lepszej (względem krajów „nieprzyjaznych”) cenie któryś z eksportowanych przez Rosję surowców. Eliminując z takiej transakcji rubla oznaczałoby to de facto handel rosyjskimi surowcami za złoto. Jeśli oferta tak wycenionych surowców będzie atrakcyjna, stworzy to tym samym silny popyt na złoto na rynkach międzynarodowych.

Opinia Komisji Europejskiej, która uderza w petrodolara

Jak zapewne pamiętamy, wraz z ofertą skupu złota przez Centralny Bank Rosji, Rosja zażądała od krajów „nieprzyjaznych” (a więc m.in. całej UE) rozliczania handlu gazem za ruble, grożąc „zakręceniem kurka”. Po pierwszych słowach oburzenia i powoływania się na złamanie zapisów w umowach (dotyczących waluty rozliczeniowej), kraje Unii Europejskiej szybko zdały sobie sprawę, że tak naprawdę nie mają większego wyboru. Odcinając się nagle od rosyjskich węglowodorów ryzykują sprowadzenie na siebie głębokiej recesji (zwłaszcza mocno uzależnione od importu Niemcy). Kurz szybko jednak opadł i od razu zaczęły się pierwsze, „hipotetyczne” rozważania, jak taki zakup za rubla miałby technicznie wyglądać. Nikt nie chciał wyjść przed szereg przy podejmowaniu decyzji, aby nie narazić się na ewentualne sankcje, zatem postanowiono zaczekać na opinię Komisji Europejskiej w tej sprawie. Ta pojawiła się w piątek 22 kwietnia. KE wskazała sposób, w jaki firmy z UE mogłyby regulować swoje zobowiązania za rosyjski gaz w rublach bez łamania sankcji. Mogą płacić w euro lub dolarach, a te zostaną przeliczone na rosyjską walutę. Jak wskazała agencja Reuters, firmy z UE będą musiały też zabiegać o dodatkowe warunki transakcji, np. oświadczenie, że po zdeponowaniu walut nierosyjskich uznają swoje zobowiązania umowne za zrealizowane.

Przetarcie ścieżki w zakresie sposobu rozliczeń za gaz zaimplementowane powinno zostać z czasem również na pozostałe, eksportowane z Rosji surowce. To pozwoli na rynku walutowym stworzyć tym razem realny, silny popyt na rubla, który może ciągnąć kurs USD/RUB dalej w dół. Gdyby rubel robił się za mocny, władze Rosji mogą płynnie zdejmować nałożone dotąd, wspomniane wyżej nakazy, urealniając rynkową wycenę rosyjskiej waluty, a przy okazji ułatwiając „złotym arbitrażystom” powrót z rubla do twardych walut.

Opinia Komisji Europejskiej jest więc kolejnym kamyczkiem do postępującego procesu de-dolaryzacji i degradacji standardu petrodolara. Warto przypomnieć, że już w marcu prowadzone były analizy dotyczące możliwości rozliczeń handlu ropą między Arabią Saudyjską, a Chinami w juanie. To samo miało miejsce na linii Rosja-Indie (Chiny z Indiami to ok. 2,8 mld ludności) z wykorzystaniem rubla, bądź rupii indyjskiej. O ile wcześniejsze próby ominięcia dolara w handlu ropą nie skończyły się najlepiej dla tych, którzy je podjęli (Husajn próbował sprzedawać ropę za euro, a kilka lat później Kaddafi za złotego dinara), Amerykanom nie pójdzie tak gładko przywołanie do porządku atomowego mocarstwa. Na strącenie hegemonii dolara apetyt ma przecież cały Wschód, który chętnie przyłączy się do omijania rozliczeń handlu surowcami poza amerykańską walutą.

Powell pogodzony z losem dolara

Choć dla Amerykanów próby spychania dominacji dolara do narożnika są bardzo gorzką pigułką (kolokwialnie rzecz ujmując zamiast drukować dobrobyt będą musieli wziąć się do pracy i sami zacząć go tworzyć), wydaje się, że po niemal 5 dekadach korzystania z zapewnionego popytu na swoją walutę (porozumienie Nixon/Kissinger), idea petrodolara zaczyna się rozpadać na naszych oczach. Wśród opinii niezależnych obserwatorów nie brakuje takich, że utrącenie statusu dolara jako światowej waluty rezerwowej było jednym z celów wojny w Ukrainie (w tym wypadku właśnie przez rykoszet ze strony nałożonych na Rosję sankcji, który trafia teraz w zachodni, przelewarowany długiem system monetarny). Niewiele osób, zwłaszcza w mainstreamowych mediach finansowych, zwróciło też uwagę na wystąpienie szefa Fed, Jerome Powella, z początku marca, który dopuścił możliwość poruszania się w przyszłości w otoczeniu więcej niż jednej waluty o statucie rezerwowej.

Co oznaczałoby odejście od handlu surowcami w dolarze?

Taki scenariusz to siłą rzeczy drastyczny spadek popytu na USD, wysoce prawdopodobne osłabienie dolara względem pozostałych, głównych walut (zapewne neutralizowane koordynowaną na poziomie Banku Rozrachunków Międzynarodowych polityką banków centralnych) i „powrót dolara do domu”, a więc pozbywanie się amerykańskiej waluty w rozliczeniach poza USA. To z kolei oznaczałoby wyraźny spadek jej siły nabywczej w USA w postaci dalszego silnego wzrostu cen. Byłby on odczuwalny nie tylko przez samych Amerykanów, ale także widoczny w dolarowej wycenie surowców, czy metali szlachetnych, które Wschód gromadził od lat, przygotowując się do obecnego rozdania kart.

Tomasz Gessner