W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Kondycja złotego przypomina o znaczeniu geograficznej dywersyfikacji

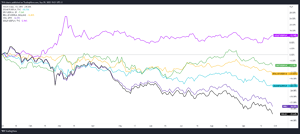

Wydarzeniem minionych dni jest otarcie się kursu dolara w relacji do złotego o psychologiczną barierę 5 zł. Krajowa waluta radzi sobie słabo również względem pozostałych, głównych walut. Pułap 5 zł przekroczony został także na franku szwajcarskim, którego kurs ciąży w największej mierze zadłużonym w szwajcarskiej walucie. Poniżej wykres indeksu PLN, w którego skład w równych wagach wchodzą dolar, euro, frank oraz funt.

Źródło: Stooq.pl

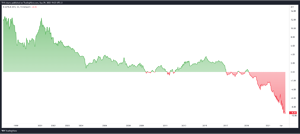

Jak widać, na poziomie tak skonstruowanego indeksu, podaż spycha krajową walutę na nowe, historyczne minima. Zwracam również uwagę na kolejne, ukośne linie, które wyznaczane są pod coraz większym kątem. Oznacza to, że długoterminowy trend deprecjacji PLN zamiast wyhamowywać, w jeszcze większym stopniu zwiększa swoją dynamikę. Z kolei w długim terminie taki kierunek nie powinien być jakimś większym zaskoczeniem, zwłaszcza jeśli spojrzymy na całą historię tego indeksu. Poza utratą siły nabywczej przez naszą walutę (utrzymująca się inflacja), złoty traci w długim terminie sukcesywnie także względem koszyka złożonego z dolara, euro, franka i funta.

Źródło: Stooq.pl

Widoczna w ostatnim czasie słabość złotego wynika z wielu nakładających się na siebie czynników. Gdyby spróbować je uszeregować, w pierwszej kolejności nie sposób nie wspomnieć o ryzyku geograficznym. Inwestorzy zagraniczni w kalkulacji ryzyka zdecydowanie muszą uwzględnić fakt toczącej się za nasza wschodnią granicą wojny. Widać to nie tylko po zachowaniu waluty, ale też rodzimego rynku akcji. GPW traci nie tylko ze względu na spadki na głównych, ale i wschodzących parkietach giełdowych, ale jeszcze pod względem rozmiarów strat je przewyższa. W ujęciu relatywnym jesteśmy więc jednym z najsłabszych rynków giełdowych na świecie, zwłaszcza jeśli stopy zwrotu porównamy w jednym mianowniku. Poniżej zachowanie indeksów WIG, WIG20, DAX, S&P500 i koszyka rynków wschodzących (ETF EEM), przeliczonych do PLN od początku tego roku. Wyniki są jednoznaczne.

Zwłaszcza, jak do powyższego zestawienia dorzucimy sobie jeszcze złoto wyrażone w PLN.

Kolejną kwestią, która zdecydowanie złotemu w ostatnich miesiącach nie pomaga, jest coraz bardziej agresywna polityka Fedu w Stanach Zjednoczonych. Wypowiadając wojnę inflacji, jako jeden z największych banków centralnych, połączył on rekordowe pod względem dynamiki podwyżki stóp procentowych z wyprzedażą aktywów, które wcześniej skupował. To z kolei przekłada się na bardzo silne umocnienie dolara względem większości głównych walut, zwłaszcza wobec obciążonego kryzysem energetycznym euro, czy drukowanego na potęgę jena japońskiego, na potrzeby skupu obligacji. Te dwie waluty, a więc euro i jen, odpowiadają za ponad 70% indeksu dolara. Mocny dolar idzie także w parze z globalnym wzrostem awersji do ryzyka, na czym cierpią m.in. rynki wschodzące i ich waluty. A Polska w oczach inwestorów wciąż rynkiem wschodzącym pozostaje.

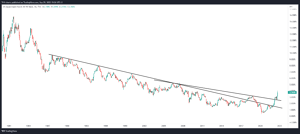

Warto mieć także na uwadze, że słabość złotego to nie tylko czynniki od nas niezależne. Spore znaczenie mają rekordowe, ujemne realnie stopy procentowe (wykres powyżej), a więc stopy procentowe po uwzględnieniu inflacji. Te wynoszą obecnie -9,35%. Oznacza to, że tyle siły nabywczej złoty traci w sytuacji trzymania go na lokacie oprocentowanej zgodnie ze stopą procentową w środowisku ponad 16% inflacji. Podatek Belki już pomijam. W tłumieniu inflacji nie pomaga również brak koordynacji polityki monetarnej i fiskalnej. Efekty podwyżek stóp procentowych są bowiem częściowo niszczone kolejnymi, socjalnymi pomysłami rządu, jak choćby wakacje kredytowe.

Co dalej ze złotym?

W krótkim terminie zdominowanie nagłówków prasowych przez słabnącego złotego, może sygnalizować rosnące prawdopodobieństwo jakiegoś choćby lokalnego przesilenia i korekty. W nieco szerszym horyzoncie największy wpływ na kondycję krajowej waluty mieć będzie zmiana poziomu eskalacji konfliktu za naszą wschodnią granicą oraz kierunek polityki monetarnej w Stanach Zjednoczonych.

W pierwszej kwestii sytuacji nie ułatwi ogłoszona w poprzednich dniach przez Rosję częściowa mobilizacja, co sugerowałoby, że konflikt będzie miał niestety swoje dalsze odsłony.

Z kolei w kontekście ewentualnego poluźnienia polityki monetarnej w USA, które doprowadziłoby do globalnego osłabienia dolara, inwestorzy wypatrywać będą losów rentowności obligacji amerykańskich (wykres poniżej), ale także kolejnych danych z rynku pracy oraz odczytów inflacji.

Wymykająca się spod kontroli wyprzedaż na rynku długu (wzrost rentowności), czy też wyraźne kurczenie się ilości miejsc pracy w amerykańskiej gospodarce, mogą bowiem skłonić Fed do zaprzestania podnoszenia stóp i wstrzymania wyprzedaży aktywów z bilansu. W takiej sytuacji rynki finansowe z pewnością złapałyby wówczas większy oddech, na czym skorzystałby także złoty.

Nie można także nie wspomnieć o bardzo zaskakującej, środowej decyzji Banku Anglii, który widząc dynamicznie rosnące rentowności brytyjskich obligacji, skapitulował i powrócił do ich skupu. Wielu obserwatorów upatruje w tym efektu domina, a więc podobnych w skutkach decyzji pozostałych, największych banków centralnych, z Fedem włącznie.

Tomasz Gessner