W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Lekcja z marcowego short squeezu na niklu

Obserwatorzy rynku z pewnością doskonale pamiętają zawirowania na rynku kontraktów terminowych na nikiel na London Metal Exchange (LME), jakie miały miejsce w marcu tego roku. Obawy o podaż surowca (początek konfliktu za naszą wschodnią granicą) zaczęły tworzyć presję na wzrost cen (podobnie jak wielu innych wówczas surowców). Jak wiemy, choćby z rynku złota i srebra, rynek kontraktów terminowych służy m.in. producentom do zabezpieczania ceny wydobywanych metali.

Zajmują więc oni krótkie pozycje (zarabiają, gdy cena spada) i powinni je dobierać w takiej wielkości, aby zyski z krótkich pozycji na kontraktach terminowych rekompensowały im różnicę ewentualnego spadku ceny wydobywanego metalu do momentu sprzedaży. Dzięki tak skalibrowanej ekspozycji, producenci metali mają zabezpieczoną cenę już w momencie ich produkcji, nawet gdy ta do czasu sprzedaży na rynku się zmieni.

Producenci określani są często jako najlepiej zorientowana w realiach rynkowych grupa uczestników, a zatem może zdarzyć się tak, że widząc wyjątkowo niesprzyjające warunki (przekonanie o spadku ceny) zawierają transakcje opiewające na większe wolumeny, niż ich produkcja (wówczas nie jest to już hedge, ale pozycja spekulacyjna na spadki). Sytuacja może być też odwrotna, a więc widząc bardzo dobre perspektywy, zabezpieczają się przed spadkami cen wydobywanych metali w ograniczony sposób, bądź w ogóle rezygnują z zabezpieczenia.

Kontrakty terminowe w przeważającej mierze oferowane są z dźwignią, a więc wpłacana jest tylko niewielka część wartości kontraktu (depozyt zabezpieczający), a jeśli cena zmieni się na niekorzyść (spadnie w przypadku pozycji długiej, bądź wzrośnie w przypadku pozycji krótkiej), inwestor proszony jest o uzupełnienie depozytu. Jeśli nie jest w stanie tego zrobić, broker zamyka pozycję.

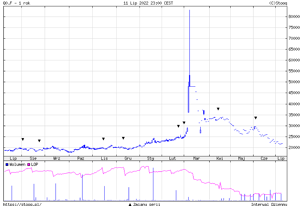

I tu właśnie znajduje się najsłabszy punkt wszystkich lewarowanych instrumentów w sytuacji, w której pojawi się ponadprzeciętna zmienność. I ten słaby punkt zadziałał w przypadku niklu, którego cena eksplodowała, napędzając lawinę wezwań do uzupełnienia depozytów posiadaczy krótkich pozycji i przymusowego zamykania krótkich pozycji (short squeeze), napędzając tym samym w jeszcze większym stopniu panikę kupna. Poniżej wykres kontraktów na nikiel, których cena w ciągu kilku dni wzrosła ponad 3-krotnie.

Gdy inwestor nie może spełnić wezwania do uzupełnienia depozytu zabezpieczającego z powodu niekorzystnego ruchu na rynku, broker go obsługujący jest zobowiązany do zrealizowania wezwania do izby rozliczeniowej ze środków własnych. Jeśli brokerzy nie posiadają wystarczającej ilości własnej gotówki, aby spełnić wezwanie do uzupełnienia depozytu zabezpieczającego, wszyscy pozostali członkowie stowarzyszenia rozliczeniowego są proszeni o zebranie wymaganej gotówki, aby spełnić wezwanie. Stowarzyszenie członków rozliczających na każdej giełdzie towarowej gwarantuje wykonanie wszystkich kontraktów na instrumenty pochodne. W przypadku marcowego short squeezu na kontraktach na nikiel wezwania do uzupełnienia depozytu zabezpieczającego były tak duże, że LME zdecydowała się po prostu anulować transakcje i zawiesić handel. W przeciwnym razie doprowadziłoby to do bardzo poważnych kłopotów całej LME, z niewypłacalnością włącznie. Anulowanie transakcji (o wartości 3,9 mld USD) było więc w tej sytuacji wyborem mniejszego zła, ale podważyło zaufanie do handlu kontraktami na LME.

Choć brokerzy i ich klienci, którzy znaleźli się po niewłaściwej stronie rynku, mogli odetchnąć z ulgą, jest i druga strona medalu, a więc posiadacze pozycji długich, którzy odcięci zostali od możliwości realizacji sowitych zysków. Z ich strony pojawiły się już zresztą pierwsze pozwy przeciwko LME, jak chociażby złożonego 1 czerwca przez fundusz hedgingowy Elliott Management, domagający się 456 mln USD odszkodowania. Po całym zamieszaniu wprowadzono szereg działań mających zapobiegać podobnym incydentom w przyszłości, jak chociażby regularne zgłaszanie pozycji poza rynkiem (OTC), które wymagają fizycznego rozliczenia kontraktu. Ponadto pojawiły się też widełki cenowe, limitujące zakres dopuszczalnej, dziennej zmiany ceny.

Zawirowanie, które powinno dać do myślenia

Dlaczego o tym wspominam? Tak się bowiem składa, że handel wieloma surowcami / metalami odbywa się na bardzo podobnych zasadach. I dotyczy to także złota i srebra. Zresztą w nadmiernie zalewarowany rynek srebra wymierzona była też zeszłoroczna akcja Silver Squeeze, gdzie zachęceni sukcesami z wyciśnięciem krótkich pozycji na GameStop indywidualni inwestorzy ruszyli na rynek kontraktów terminowych na srebro.

Głównym problemem LME w przypadku niklu była nadmierna koncentracja krótkiej pozycji, która była tak duża, że zagroziła całej giełdzie. Gdyby regulator spełnił swoje zadanie, nie powinien pozwolić na to, aby jeden podmiot trzymał w rękach tak dużą pozycję względem reszty rynku.

A jak prezentuje się koncentracja w przypadku metali szlachetnych?

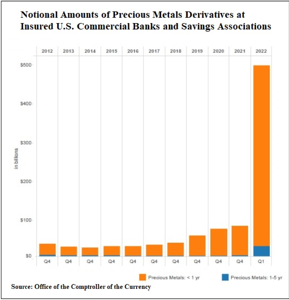

W ostatnich tygodniach zrobiło się głośno wokół raportu kwartalnego OCC (Office of the Comptroller of the Currency) na temat instrumentów pochodnych przechowywanych w największych bankach na Wall Street. W I kwartale doszło do reklasyfikacji danych, zgodnie z którymi (upraszczając) instrumenty pochodne na złoto są uważane za kontrakty pochodne na metale szlachetne, a nie jak dotąd kontrakty pochodne na kursy walut. Skutkuje to wzrostem zgłaszanych kontraktów pochodnych na metale szlachetne w porównaniu do poprzednich kwartałów. Skalę zmiany po tej reklasyfikacji zobaczyć można na poniższej grafice.

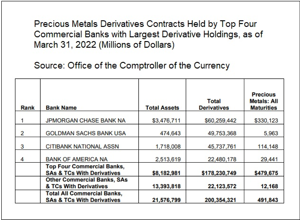

Jeśli z kolei spojrzymy na poszczególne podmioty, mające ekspozycję na rynku derywatów na metale szlachetne, okazuje się, że JPMorgan i Citibank mają razem 90% rynku.

Tym sposobem wracamy do kwestii ryzyka, jakie zmaterializowało się na rynku niklu, a przede wszystkim tego, czy przypadek ten nauczył czegoś handlujących kontraktami, bądź też samych regulatorów. W przypadku metali szlachetnych handel odbywa się na giełdzie COMEX, a pozycjonowanie poszczególnych grup uczestników śledzić możemy w cotygodniowych raportach COT (Commitments of Traders). Poniżej wykres złota wraz ze zmianami pozycjonowania poszczególnych uczestników.

Największe banki bulionowe, na których skoncentrowana jest ekspozycja (tabela OCC powyżej) znajdziemy pod pozycją Swap Dealers (dolny panel, zielona linia). Jak się okazuje, marzec był tu miesiącem, w którym przestała rosnąc ekspozycja short netto, a od kwietnia, wraz ze spadającą ceną złota (najlepsze warunki do zamykania krótkich pozycji), skurczyła się niemal o połowę.

I jeszcze ta sama obserwacja w odniesieniu do rynku srebra, gdzie sytuacja pod względem pozycjonowania wygląda jeszcze bardziej interesująco, na co zwracałem już uwagę chociażby w niedawnym wpisie => https://tavex.pl/srebro-ponizej-20-usd-problem-czy-wrecz-przeciwnie/.

W tym przypadku banki bulionowe nie tylko wykorzystały spadki cen do zredukowania swojej ekspozycji short netto, ale przeszły wręcz w stronę long netto. Ponadto w obydwu przypadkach od covidowego dołka z 2020 roku systematycznie redukowana jest też pozycja zabezpieczająca przez producentów metali (linia czerwona w dolnym panelu na powyższych wykresach).

Wydarzenia, jakie zatrzęsły rynkiem kontraktów na nikiel na LME w marcu tego roku, najprawdopodobniej wysłały sygnał ostrzegawczy do największych podmiotów handlujących kontraktami na metale szlachetne na COMEX, a ci wykorzystując widoczne od kwietnia cofnięcie cen skrupulatnie redukowali swoją ekspozycję krótką netto. W przypadku kontraktów na złoto o niemal połowę, a w przypadku kontraktów na srebro wręcz przechodząc na długą stronę rynku netto. Zdjęcie największego balastu z rynku derywatów (podmioty te to główna siła podażowa) to teraz jeden z mocniejszych argumentów dla inwestorów rozpatrujących scenariusz wyczerpania spadku dolarowych cen złota i srebra.

Tomasz Gessner