W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Na podwyżkę stóp o 50 pb przez Fed nie ma już co liczyć

Jak już wielokrotnie podkreślaliśmy, poziom uzależnienia rynków finansowych od polityki Fed, jest w ostatnich latach coraz większy. Stąd też każdy niuans, który może rzucić nieco światła na przyszłe decyzje dotyczące polityki monetarnej, od razu znajduje odzwierciedlenie w wycenach poszczególnych aktywów i globalnym sentymencie inwestycyjnym. Rezerwa Federalna obserwuje obecnie z największym naciskiem dwa obszary danych.

Cel inflacyjny z gumy

Pierwszym z nich jest naturalnie inflacja, której cel przypomnę znajduje się na poziomie 2%. Warto jednak pamiętać, co wydarzyło się na sierpniowym posiedzeniu z 2020 roku. Szef Fed, Jerome Powell, ogłosił wówczas zmianę definicji celu inflacyjnego ze sztywnych 2% na „średnio 2%”. Oznaczało to zatem, że inflacja ma prawo odchylić się od tego, „średniego” celu. O ile i na jak długo? Nie podano. Mogło to zatem sugerować, że już wtedy Fed mógł mieć świadomość, co wydarzy się z inflacją w kolejnych kwartałach i szykował sobie w ten sposób dogodny grunt pod przyszłe wydarzenia. Nie doszacował prawdopodobnie jedynie skali tego odchylenia.

Drugim z monitorowanych przez Rezerwę Federalną obszarów jest rynek pracy, któremu w ostatnim czasie kilkukrotnie się już przyglądaliśmy, zwracając przede wszystkim uwagę na ostrzegawcze aspekty, którym finansowe media głównego nurtu przyglądać się nie mają zwyczaju. Po szczegóły odsyłam więc do wpisu z końcówki ubiegłego tygodnia => https://tavex.pl/amerykanie-pracuja-coraz-wiecej-za-coraz-mniej/

Inflacja trudna do okiełznania

Wydarzeniem wczorajszego dnia, które prawdopodobnie zaważy również na sentymencie oraz bilansie całego tygodnia, są sierpniowe dane o inflacji w USA. A więc dane, które mogą odegrać kluczową rolę w zakresie tego, co na zaplanowanym za tydzień (21.09) posiedzeniu zrobi Fed. Czego dowiedzieli się inwestorzy?

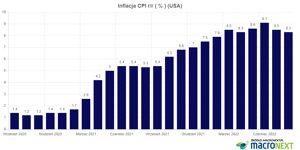

Otóż dynamika inflacji CPI spada drugi miesiąc z rzędu. Jej dotychczasowy szczyt przypadł na czerwiec (9,1%), by cofnąć się w lipcu do 8,5%, a w sierpniu dalej do 8,3%. Oczekiwania przed wczorajszą publikacją opiewały jednak na 8,1%, a reakcja rynku częściej bywa wypadkową nie tyle co kierunku samej zmiany, co właśnie jej zestawienia z prognozami. Rynek się więc rozczarował.

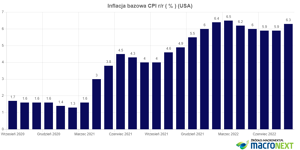

Jeszcze większym problemem okazuje się inflacja bazowa CPI, a więc wskaźnik, który nie uwzględnia zmian cen żywności i energii. W tym przypadku oczekiwano akurat lekkiego drgnięcia w górę do 6,1% z 5,9% w lipcu. Faktycznie inflacja bazowa wzrosła w sierpniu do 6,3%, zamazując budowaną w czterech poprzednich miesiącach korektę.

O podwyżce stóp o 50 pb można już zapomnieć

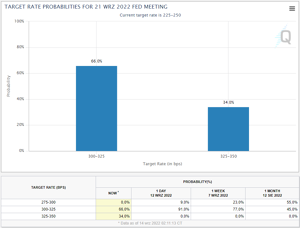

Dlaczego wczorajsze odczyty inflacji tak bardzo popsuły sentyment na rynku (umocnienie dolara, spadki na rynkach akcji i długu, cofnięcie surowców)? Bowiem pojawiają się na tydzień przed posiedzeniem Fed i zaważą zapewne na tym, czy Jerome Powell utrzyma dotychczasową, jastrzębią retorykę. Przed wczorajszą publikacją rynek z dużym prawdopodobieństwem (ok. 80-85%) wyceniał podwyżkę stóp na wrześniowym posiedzeniu o 75 pb (a więc do przedziału 3,00-3,25%), pozostawiając sobie 15-20% szans na to, że będzie to tylko 50 pb. Teraz sytuacja mocno się zmienia.

Na chwilę obecną szansa na podwyżkę stóp o 75 pb wynosi ok. 66%. Opcja podwyżki stóp o 50 pb nie jest już brana pod uwagę, natomiast 34% przypada na scenariusz, w którym stopy mogłyby zostać podniesione o 100 pb, a więc do przedziału 3,25-3,50%. W praktyce oznacza to jednocześnie 100% szans na podwyżkę stóp o 75 pb (inwestorzy wyceniający przez Fed Fund Futures podwyżkę o 100 pb siłą rzeczy wyceniają też wszystko, co jest poniżej tej wartości).

Co oznacza powyższa zmiana prawdopodobieństw?

Choć scenariusz podwyżki stóp w przyszłym tygodniu o 75 pb wciąż jest obecnie najbardziej prawdopodobnym, opublikowane dane o inflacji oznaczają, że coraz trudniej spodziewać się na konferencji jakiegoś gołębiego elementu, np. sugestii zmniejszenia dynamiki podwyżek stóp na kolejnych posiedzeniach (następne odbędzie się 2 listopada), czy odejścia od zaplanowanego na wrzesień zwiększenia dynamiki redukcji sumy bilansowej do 95 mld USD miesięcznie.

Za sprawą wczorajszych danych światełko w tunelu w zakresie sygnałów złagodzenia mocno jastrzębiej do tej pory retoryki Fedu ponownie więc znika z pola widzenia. Teraz wypatrujący go liczyć mogą na „pomoc” ze strony danych z rynku pracy, a więc przebicie się pogarszającej na nim sytuacji również do danych pilniej monitorowanych przez Fed, a więc dalszego wzrostu stopy bezrobocia i wniosków o zasiłki, czy załamania zmiany zatrudnienia, co pozwalałoby wysunąć problemy na rynku pracy jeszcze przed inflację.

Tomasz Gessner