W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Niedostrzegany potencjał platyny

Przed tygodniem poznaliśmy kolejny, kwartalny raport Światowej Rady Inwestycji Platynowych. Rekordowy od lat deficyt tego metalu w połączeniu z szorującą po dnie ceną, to zwykle przepis na inwestycyjny sukces. Czy zatem warto zainteresować się teraz platyną.

Artykuł dostępny jest także w formie video:

Kiedy w inwestycyjnym kontekście mowa jest o ekspozycji w fizyczny metal, w pierwszej kolejności do głowy przychodzi złoto i srebro. Natomiast popularność fizycznej platyny wciąż jest jeszcze niewielka. Rynek ten pod względem kapitalizacji jest bardzo mały, a jego wartość szacowana jest raptem na ok. 225 mld USD, a więc prawie 6 razy mniej niż rynek srebra i ponad 50 razy mniej niż rynek złota. Przy tak skromnej kapitalizacji wygenerowanie dynamicznego ruchu cenowego możliwe jest więc do wykonania znacznie mniejszym nakładem. Ograniczone zainteresowanie fizyczną platyną, zwłaszcza na polskim rynku, w dużej mierze wynikało do niedawna z relatywnie szerokich spreadów, chociażby na tle tego, do czego przyzwyczajeni jesteśmy w przypadku srebra. Jak być może zauważyliście, w ostatnich tygodniach sytuacja w tym zakresie znacznie się poprawiła, zatem tym bardziej warto do tematu inwestycji w platynę przysiąść ponownie. A publikacja raportu Światowej Rady Inwestycji Platynowych za II kwartał jest ku temu świetną okazją.

Na początek kilka słów o samej organizacji. Ta została założona w 2014 roku przez wiodących producentów platyny w celu rozwoju rynku inwestycyjnego. Jak czytamy na stronie Rady jest ona światowym autorytetem w dziedzinie inwestycji w fizyczną platynę, dostarczającym inwestorom obiektywnych i wiarygodnych informacji na temat rynku platyny. Raporty kwartalne to flagowa publikacja, z której dostaniemy niezależne dane o podaży i popycie oraz komentarze na temat rynku platyny. Opisuje ona także perspektywy popytu ze strony zastosowań motoryzacyjnych i przemysłowych, a także aktualne informacje na temat popytu na biżuterię i inwestycje.

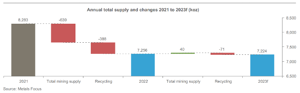

Czego zatem dowiadujemy się z raportu za II kwartał? Z inwestycyjnego punktu widzenia najważniejsza kwestia to jak zawsze bilans podaży i popytu. Po sporej nadwyżce z roku 2021 i nieco mniejszej w roku ubiegłym, od dłuższego już czasu szacowano, że obecny rok stał będzie pod znakiem deficytu. W kolejnych, kwartalnych raportach tegoroczne szacunki skali tego deficytu są jednak rewidowane i obecnie prognozy Rady oscylują na poziomie ponad 1 mln uncji, względem 983 tys. uncji prognozowanych w raporcie z I kwartału. Jak widzicie, badanie to sięga 2013 roku i na przestrzeni tego okresu nie mieliśmy jeszcze do czynienia z tak dużym niedoborem platyny, jaki spodziewany jest w tym roku.

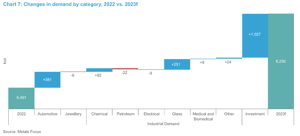

Roczna podaż platyny ma pozostać bez większych zmian w stosunku do ubiegłego roku i wynieść 7224 tys. uncji. Za znaczący skok prognozowanego deficytu odpowiedzialny jest silny wzrost popytu do poziomu 8230 tys. uncji, a więc 27% więcej aniżeli w roku ubiegłym.

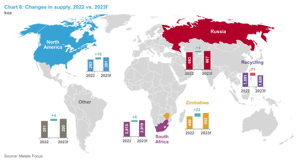

Głównymi komponentami odpowiedzialnymi za zmianę w części popytowej są sektor motoryzacyjny, chemiczny, szklarski oraz inwestycyjny. W zakresie głównych obszarów wydobycia nie zaszły większe zmiany. Uwagę zwraca przede wszystkim symboliczny wzrost podaży o 4 tys. uncji ze strony Republiki Południowej Afryki, odpowiedzialnej za ok. 70% światowego wydobycia. Mocno ograniczona podaż ma tam związek z ciągłymi niedoborami energii elektrycznej.

Rekordowy deficyt platyny powinien więc mocno pozytywnie działać na ceny. Spójrzmy teraz czy tak się dzieje i gdzie znajdujemy się na wykresach.

Obecnie handel toczy się w obszarze 900 USD, a więc miejsca co do zasady zarezerwowanego dla kupujących. To tutaj w przeszłości pojawiała się seria lokalnych punktów zwrotnych. Jeśli obszar ten uda się ostatecznie wybronić, uwagę zwracać może też idea kształtowania tu tu prawego ramienia odwróconej głowy z ramionami, zarówno w horyzoncie 2-letnim, jak i analogicznego układu tworzonego od 2015 roku. Drugim obszarem wsparcia o znacznie większym, długoterminowym znaczeniu, są okolice 800 USD. Jak widzicie, rynek ten ma już odhaczoną ponad 15-letnią korektę, która zabrała z dolarowej wyceny 75%. Biorąc pod uwagę, że od 2015 roku tkwimy już w zasadzie w ruchu bocznym, nie licząc chwilowego, covidowego wyłamania, technicznie w długim terminie taka konstrukcja wykresu informuje nas o trwającej na tym rynku akumulacji.

Przeglądając wykresy platyny nie można nie wspomnieć także o jej relatywnej wycenie względem pozostałych rynków, jak chociażby rynku złota. Patrząc na historyczną relację tych dwóch metali, poza pamiętną paniką z wiosny 2020 roku, platyna jest względem złota najtańsza od dekad. Obecnie kosztuje mniej więcej połowę tego co złoto. Na początku lat dwutysięcznych relacja ta była bliżej dwóch. Jeśli platyna w relacji do złota miałaby powrócić w tamte obszary, to przy niezmienionej cenie złota jej cena musiałaby z obecnych poziomów wzrosnąć prawie 4-krotnie.

Również w stosunku do bardzo taniego rynku srebra platyna jest obecnie wyceniana na wieloletnich minimach i gdyby tutaj miała powrócić do relacji często występujących na początku lat dwutysięcznych, przy niezmienionej cenie srebra cena platyny musiałaby wzrosnąć przynajmniej 3-krotnie.

Interesująca sytuacja ma również miejsce na wykresie platyny do palladu. Warto pamiętać, że w przemyśle motoryzacyjnym są one dla siebie substytutami. Gdy od początku lat dwutysięcznych platyna w relacji do palladu podrożała w dekadę ponad 6-krotnie, przemysł motoryzacyjny zaczął szukać tańszego zamiennika i tak wybór padł na pallad. W ostatnich latach ta relacja zaczęła jednak spadać momentami poniżej dołka z 2001 roku, a firmy motoryzacyjne zaczynają ponownie coraz bardziej przychylnym okiem spoglądać w kierunku przesiadki z palladu na platynę. Jest ona używana przede wszystkim w katalizatorach silników spalinowych, a więc w zdominowanym przez diesle transporcie ciężkim, ale i również silnikach hybrydowych. Pieśnią przyszłości pozostaje natomiast wdrożenie, a przede wszystkim opłacalność silników wodorowych, w których platyna odgrywałaby istotną rolę. O ile w tradycyjnym silniku potrzeba ok. 3-5 gram platyny, o tyle w przypadku silnika wodorowego jest to kilkukrotnie więcej.

Na koniec spójrzmy jeszcze na relację platyny do całego koszyka surowcowego, gdzie także znajdujemy się blisko wieloletnich minimów i przy okazji wsparcia w rejonie 3. To tutaj wypadł dołek z 2008 roku, potwierdzony także dołkiem z roku ubiegłego. Popyt może mieć zatem szansę niebawem ponownie potwierdzić znaczenie tego obszaru.

Jeśli zatem planowaliście poświęcić platynie miejsce w swoim inwestycyjnym portfelu, to aktualnie takiej decyzji sprzyja kombinacja rekordowego deficytu, historycznie niskich relatywnych wycen, widocznej w ostatnich latach akumulacji oraz znaczącej poprawy warunków w zakresie węższych spreadów, które są teraz nawet niższe niż na srebrze. Z kolei po stronie ryzyk nad rynkami wisi jak zawsze zagrożenie płynnościowym krachem czy wpadnięcie w recesyjną spiralę, w trakcie której wyceny pro-inflacyjnych surowców znalazłyby się zapewne pod presją.

Tomasz Gessner