W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

O czym świadczy 3-letni marazm na złocie?

Za nami 3 lata trendu bocznego na złocie i srebrze. Część jego posiadaczy liczących na szybkie zyski czuje się zapewne sfrustrowana. Z kole ci bardziej świadomi zacierają ręce, ponieważ wiedzą, co taki przystanek może oznaczać, zwłaszcza dokładając do tego fundamentalne okoliczności z ostatnich kwartałów. Ciekawi szczegółów? No to zapraszam.

Artykuł dostępny jest też w wersji video:

Dzisiaj pod lupę bierzemy przeciągającą się już od dłuższego czasu konsolidację na cenach złota i srebra. Konsolidację, która zdołała skutecznie wymęczyć już nawet największych sympatyków metali. W zależności od tego, jak na nią spojrzeć, można wyciągnąć różne wnioski. Osoby, które w okresach skokowego zainteresowania złotem w ostatnich trzech latach decydowały się na wskakiwanie do odjeżdżającego pociągu, a więc gonienie ceny, mogą czuć się rozczarowane utrzymującym się trendem bocznym. Z kolei bardziej wytrawni stackerzy spokojnie czekali z dokładaniem do swoich pozycji na lokalne cofnięcia. Zastanówmy się jednak, z czego wynika obecny marazm i w jakich warunkach ma prawo zostać przerwany.

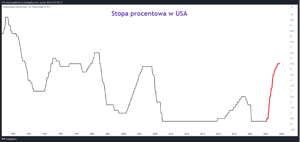

Choć dla niektórych brzmieć to może nieco dziwnie, to przeciągający się trend boczny na rynku złota jest w obecnej sytuacji bardzo dobrą wiadomością. Spójrzmy bowiem, w jakim otoczeniu się on odbywa. A mowa przede wszystkim o silnym wzroście stóp procentowych za oceanem, a wraz z nimi również rentowności obligacji, a więc jednego z poważniejszych rywali dla nie płacącego odsetek złota.

Co jeszcze ważniejsze, biorąc pod uwagę spadającą w tym samym czasie inflację, realne stopy w USA są już od kilku miesięcy dodatnie. Złoto jednak dzielnie się trzyma. Miejcie więc na uwadze, że jeśli tak się dzieje, to gdy tylko niesprzyjające otoczenie ustąpi, powinno się to natychmiast przełożyć na start cen metali.

Z kwestii o nieco krótszym horyzoncie, dołóżmy także 11 tygodni z rzędu rosnącego indeksu dolara. Jeśli trzymać się utartych analogii, mocniejszy dolar powinien złotu przeszkadzać. A tak się nie dzieje.

Skąd ta relatywna siła kruszcu w takim otoczeniu? Hipotez może być kilka:

• Ogrom amerykańskiego długu i zmiana postrzegania obligacji

• Gra na kontrolę krzywej dochodowości

• Gra na zmianę celu inflacyjnego

• Oczekiwanie na obniżki stóp lub deklarację pauzy

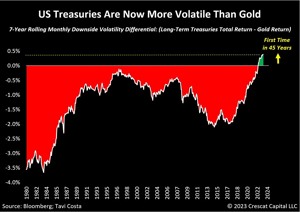

• Obawy wokół rosnącej zmienności cen obligacji, która jest już wyższa od złota

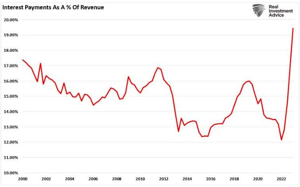

Coraz bardziej napięta sytuacja na amerykańskim rynku długu była już omawiana wielokrotnie. Przypomnę zatem tylko kilka najciekawszych danych. Przed tygodniem zadłużenie rządowe przekroczyło 33 bln USD, a dług do PKB zaczął ponownie się wspinać i obecnie wynosi ponad 122%. Choć Fed nie może tego przyznać wprost, bowiem elementem prowadzonej polityki monetarnej jest również zarządzanie oczekiwaniami, ostatnia fala wzrostu stóp procentowych jest ogromnym wyzwaniem dla tak zadłużonej gospodarki.

Już teraz koszty odsetek od tego zadłużenia sięgają niemal biliona dolarów, stanowiąc lawinowo rosnący udział we wpływach podatkowych. Z czasem będzie tylko gorzej, bowiem przy hamowanej wysokimi stopami gospodarce wpływy podatkowe się kurczą, a dalsze podnoszenie i tak już wysokich podatków jedynie demotywuje do podejmowania pracy.

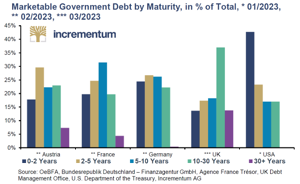

Pamiętajcie też, że większość rządowego zadłużenia ma charakter krótkoterminowy i będzie wymagała niebawem rolowania, ale już na obecnych warunkach rynkowych, a więc rentownościach znacznie wyższych, aniżeli tych sprzed 2-3 lat.

To wszystko może sprawiać, że uczestnicy rynku pomimo umacniającego się dolara i realnie dodatnich stóp procentowych niechętnie pozbywają się złota. Widzą już bowiem, że napięcia wokół rynku długu mogą z czasem doprowadzić do konieczności powrotu do luźniejszej polityki monetarnej.

Mowa zatem o jasnej deklaracji pauzy ze strony Rezerwy Federalnej. Ta jak na razie jeszcze nie padła, ale miejmy na uwadze, że decyzje coraz większej ilości banków centralnych sygnalizują, że globalnie zbliżamy się do zakończenia cyklu podwyżek stóp procentowych. Przed tygodniem brakiem podwyżek stóp zaskoczyły chociażby Bank Anglii, Bank Japonii oraz Szwajcarski Bank Narodowy.

Być może część inwestorów, optymistycznie nastawionych do ekspozycji na metalach szlachetnych, bierze również pod uwagę możliwość jakiejś formy kontroli krzywej dochodowości, a więc interwencyjnego skupu długu w takiej skali, aby jego rentowność nie przekroczyła określonego poziomu.

Interesujący początek tygodnia na amerykańskich obligacjach. Wygląda na to, że PPT (Plunge Protection Team) miał w azjatyckich godzinach handlu sporo pracy. pic.twitter.com/sqPmI1fzQD

— Tavex Research (@TavexPL) September 18, 2023

W tym kontekście warto przypomnieć to, co stało się na początku poniedziałkowego handlu w ubiegłym tygodniu, gdy tuż po starcie sesji azjatyckiej rentowność amerykańskich 2-latków w ciągu minuty podskoczyła o 47 pb, natomiast dobrą godzinę zabrał powrót do miejsca, gdzie kończyła się sesja piątkowa. Mówimy o największym, najbardziej płynnym rynku świata. Pewnie nie zdziwi Was, że finansowe, mainstreamowe media w USA nie zauważyły tego drobiazgu. Ponieważ podmiotów mogących złożyć tak ogromne zlecenie sprzedaży amerykańskich obligacji jest relatywnie niewiele, rynkowe plotki wskazują od razu na Chiny jako źródło pochodzenia tejże podaży.

W jednym z niedawnych materiałów wspomniałem także o aprobacie przez część amerykańskich ekonomistów, w tym Paula Krugmana, pomysłu podniesienia celu inflacyjnego z 2% do 3%, jako rzekomo poziomu bardziej adekwatnego do aktualnych warunków rynkowych. Gdyby takowa decyzja faktycznie w pewnym momencie zapadła, złoto w portfelach inwestorów instytucjonalnych musiałoby zostać doważone.

Wracając jeszcze na chwilę do rynku obligacji, a więc w teorii tego stabilnego i postrzeganego jako oaza bezpieczeństwa, zerknijcie na wykres, jaki przygotowała ekipa z Crescat Capital. A mamy tu różnicę zmienności cen obligacji do zmienności cen złota. Okazuje się, że ostatnia przecena obligacji, związana z rosnącymi stopami procentowymi, w połączeniu z będącym przedmiotem dzisiejszego materiału marazmem na złocie, skutkują tym, że po raz pierwszy od 45 lat obligacje cechują się większą zmiennością od złota. A pamiętajmy, że jednym z elementów cechujących aktywa o niskim ryzyku jest właśnie niska zmienność ich cen.

Patrząc na aktualne wahania cenowe i marazm na złocie, przypominają one nieco to, co działo się w okolicach lat 2016-2019, gdy także obowiązywał przeciągający się ruch boczny. O złocie było wówczas cicho, Jerome Powell próbował normalizować politykę monetarną podnosząc stopy, aż rynek powiedział „sprawdzam” i cisza wokół złota została przerwana. Tym razem stopy procentowe znajdują się już ponad 2 razy wyżej, przy nieporównywalnie większym zadłużeniu i coraz częściej ujawniających się ryzykach systemowych, jak chociażby napięciach wokół sektora bankowego, czy długu opartego na nieruchomościach komercyjnych, których znaczenie nie wróciło już do stanu sprzed pamiętnego zamrożenia gospodarki. Z czasem rynek wpadając w płynnościową przecenę powie ponownie „sprawdzam”, tak jak miało to miejsce w 2018 roku. Można zatem zakładać, że aktualna odporność rynku złota jest elementem dyskontującym reakcję Fedu na owe „sprawdzam”, a więc konieczności docelowego powrotu do luźniejszej polityki monetarnej.

Tomasz Gessner