W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Oczekiwania inflacyjne kolejnym problemem dla Fedu

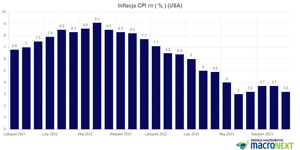

Patrząc na spadek amerykańskiej inflacji z ubiegłorocznego szczytu na poziomie 9,1% do 3,2% obecnie, rynek jak i sam Fed uznają to za sukces. Czy można zatem powiedzieć, że zadanie w postaci sprowadzenia inflacji do celu zostało już niemal wykonane? Jak się zaraz okaże, jest jeszcze jeden drobiazg, który będzie niebawem amerykańskiej Rezerwie spędzał sen z powiek.

Artykuł dostępny jest też w formie video:

Jak powszechnie wiadomo, ostatni cykl wzrostu stóp procentowych za oceanem charakteryzował się bardzo wysoką, rekordową dynamiką. Za jej sprawą uderzonych zostało wiele sektorów w gospodarce, ale i aktywów, z naciskiem na tracące na wartości obligacje długoterminowe, które to z kolei pociągnęły za sobą również kryzys w systemie bankowym. Rynek musiał sporo wycierpieć, aby Fedowi udało się znacząco obniżyć inflację. Warto przypomnieć, że celem Rezerwy Federalnej jest inflacja na poziomie 2%.

Jak widać, jej szczyt wypadł w czerwcu ubiegłego roku na poziomie 9,1%. Od tego czasu obserwujemy systematyczny spadek, który zaczął wyhamowywać w miarę zbliżania się jej do 3%. Fed prowadząc swoją politykę musi brać pod uwagę wiele czynników, jak chociażby wzrost gospodarczy, rynek pracy czy kondycję sektora finansowego. Próbując sprowadzać inflację do celu poprzez restrykcyjną politykę monetarną, uderza siłą rzeczy we wszystkich uczestników życia gospodarczego, zwłaszcza posiłkujących się długiem, od firm, przez gospodarstwa domowe po Departament Skarbu.

Trzeba mieć jeszcze na uwadze, że poza samym ustalaniem ceny pieniądza, bankierzy centralni starają się także zarządzać oczekiwaniami inflacyjnymi. Zobaczymy to zwłaszcza w końcówkach cyklu podwyżek stóp procentowych. Choć ostatnia podwyżka w USA miała miejsce na posiedzeniu lipcowym, cały czas z ust przedstawicieli amerykańskiej Rezerwy Federalnej słyszymy o pozostającej na stole opcji dokonania kolejnej podwyżki ceny pieniądza, jeśli tylko sytuacja będzie tego wymagała.

Dzieje się tak pomimo wszystkich, negatywnych konsekwencji, związanych z dotychczasowymi podwyżkami, jak chociażby bankructw banków w USA, słabnącego od dłuższego czasu rynku pracy, zadyszki w segmencie prywatnych oraz komercyjnych nieruchomości, czy rekordowych kosztów obsługi zadłużenia gospodarstw domowych i rządu. Fed wciąż natomiast stara się straszyć rynek możliwością dokonania kolejnej podwyżki stóp procentowych. Między innymi w ten sposób buduje oczekiwania inflacyjne, które same w sobie będą także miały wpływ na przebieg inflacji.

Gdyby dużo wcześniej powiedział otwarcie, że cykl podwyżek stóp dotarł definitywnie do końca i zobaczylibyśmy jakieś zapowiedzi pierwszych obniżek ceny pieniądza, część z uczestników rynku już zaczęłaby to uwzględniać w swoich planach, np. ograniczając się w mniejszym stopniu z bieżącą konsumpcją czy inwestycjami. To z kolei w swojej masie zaczęłoby ponownie oddziaływać na inflację i wygenerowałoby kolejne reakcje uczestników rynku, jak chociażby przyspieszenie planów zakupowych, czy doważenie w portfelu inwestycyjnym ponownie pro-inflacyjnych aktywów, a więc surowców i metali szlachetnych.

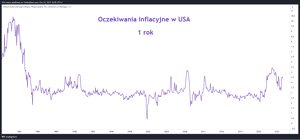

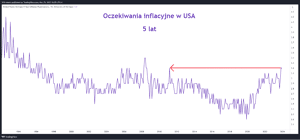

I to właśnie z oczekiwaniami inflacyjnymi pojawia się ostatnio problem. Jeśli bowiem spojrzymy na wskaźniki prezentowane przez Uniwersytet w Michigan, a więc właśnie oczekiwania inflacyjne, to te zaczęły w ostatnich miesiącach ponownie odchylać się w górę. Co gorsza dzieje się tak pomimo wspomnianego już, rekordowego pod względem dynamiki cyklu podwyżek stóp procentowych w USA, całej masy wskaźników zwiastujących recesję, opartych chociażby na inwersji krzywej dochodowości obligacji, czy też sygnalizującej gospodarcze spowolnienie zadyszki w sektorze surowców energetycznych.

Wracając do wskaźników oczekiwań inflacyjnych amerykańskich konsumentów, Uniwersytet w Michigan sporządza je w odniesieniu do krótkiego oraz dłuższego horyzontu czasowego. Z badania nastrojów konsumentów za listopad wynika, że inflacja amerykańskich gospodarstw domowych przyspieszy w rocznej perspektywie do 4,5%, w porównaniu z 4,2% w październiku i 3,2% we wrześniu.

To najwyższy odczyt od kwietnia. Jeszcze bardziej zastanawiająco prezentują się oczekiwania długoterminowe, a więc w perspektywie pięciu lat. We wrześniu kształtowały się one na poziomie 2,8%, w październiku 3%, by w ostatnim, końcowym odczycie za listopad wzrosnąć do 3,2%.

Owe 3,2% jest przy okazji najwyższym odczytem długoterminowych oczekiwań inflacyjnych od marca 2011 roku. Przypomnę, że cel inflacyjny Fedu to 2%. Trzeba jedynie w tym miejscu dodać, że są to relatywnie zmienne dane. W ostatni piątek pojawiły się wstępne szacunki za grudzień, gdzie oba wskaźniki z kolei wyraźnie się cofnęły. Na potwierdzenie musimy jednak jeszcze poczekać do publikacji danych ostatecznych, które opublikowane zostaną 22. grudnia.

Jeśli mierzący się z codziennymi realiami konsumenci mają rację, w przeciwieństwie do pracowników biura statystycznego, będzie to dla amerykańskiej Rezerwy nie lada problem. Gdyby nie poziom zadłużenia na poziomie prywatnym, korporacyjnym oraz rządowym i przygniatających już kosztów odsetkowych, widząc taką zmianę oczekiwań inflacyjnych Fed zapewne zechciałby zdecydowanie dłużej poczekać z obniżaniem ceny pieniądza. Wyobraźcie sobie jednak, co się stanie, gdy z uwagi na spowolnienie gospodarcze, pogorszenie na rynku pracy i wspomniane koszty obsługi już wyemitowanego długu, na kilka miesięcy przed wyborami prezydenckimi nie będzie innego wyjścia, jak stopy obniżyć, a wszystko to w otoczeniu rosnących już teraz oczekiwań inflacyjnych.

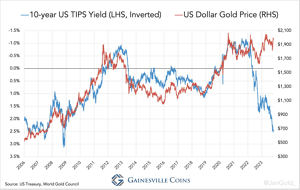

Takie środowisko zdecydowanie sygnalizuje stagflację, a zatem macie odpowiedź na to, dlaczego w ostatnich kwartałach rynek złota tak skutecznie opierał się wszystkim przeciwnościom, w szczególności rosnącym na realnie dodatnie wartości rentownościom obligacji, które w przeszłości zepchnęłyby złoto na południe.

Tomasz Gessner