W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Oto co ma największy wpływ na cenę złota

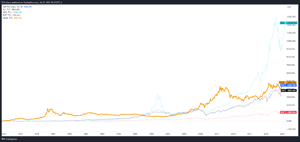

Przed tygodniem przyglądaliśmy się temu, jak złoto radzi sobie w dłuższym horyzoncie na tle amerykańskich obligacji. Dzisiaj z kolei zestawimy je z amerykańskim rynkiem akcji. W internetowych analizach i dyskusjach z pewnością nie raz natknęliście się na próby udowodnienia wyższości jednego aktywa nad drugim. Taką wyższość można wykazać bardzo prosto, jedynie odpowiednio dobierając okres porównawczy. Przeciwnicy złota zwykle sięgają do roku 2011, gdy ceny kruszcu rozpoczęły wieloletnią korektę. Osobiście większy sens widzę w porównywaniu długoterminowych dokonań kruszcu od momentu uwolnienia jego ceny, a więc odejścia od standardu złota w sierpniu 1971 roku. Zanim przejdziemy do złota, spójrzmy na główne indeksy amerykańskiego rynku akcji. Z danych do których udało mi się dotrzeć, niestety nie wszystkie z nich sięgają tego okresu. Do sierpnia 71 roku możemy się jednak cofnąć na indeksie szerokiego rynku, a więc S&P500, jak również przemysłowego Dow Jonesa. Jeśli chodzi o kalkulację technologicznego Nasdaqa, to ta zaczyna się od 85 roku, natomiast indeksu małych spółek, a więc Russella 2000 od roku 87. Jak zatem na tle tych indeksów radził sobie nasz niepłacący dywidend barbarzyński relikt? Ku zdziwieniu części oglądających, stopa zwrotu uplasowała się bardzo blisko S&P500 i nieco powyżej Dow Jonesa. W tym okresie porównanie z Nasdaqiem i Russellem z uwagi na inne punkty początkowe będzie oczywiście bezzasadne.

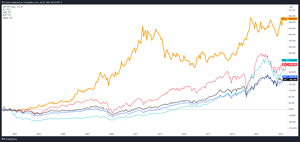

Jak wspomniałem na wstępie, cała magia wyników porównań aktywów między sobą zależy od przyjętego okresu. Sympatycy kruszcu z kolei bardzo lubią posługiwać się punktem startowym w postaci okrągłego roku 2000. Kto widzi to porównanie po raz pierwszy, a do tej pory utwierdzany był w przekonaniu, że amerykański rynek akcji nie ma sobie równych, został prawdopodobnie wprowadzony właśnie w lekką konsternację.

Dla odmiany spójrzmy także na porównanie tych rynków od daty, którą upatrzyli sobie zagorzali przeciwnicy złota, a więc sierpnia 2011 roku, gdy złoto ustanowiło ówczesny szczyt. Jak wiemy, złoto dopiero w ostatnich trzech latach ponownie zaczęło się mierzyć ze swoimi poprzednimi szczytami. W tym samym okresie na amerykańskim rynku akcji hossa trwała w najlepsze, oczywiście z wiodącą rolą spółek technologicznych.

Jak to zatem jest, że na danym odcinku czasu jedne aktywa radzą sobie lepiej, inne gorzej, a później sytuacja się zmienia? Właśnie tak działają rynkowe cykle. Za sprawą opartego na długu, do dewaluacji którego potrzebna jest inflacja systemu, podaż pieniądza w długim terminie systematycznie przyrasta, pchając wyceny aktywów finansowych oraz twardych na coraz to wyższe poziomy.

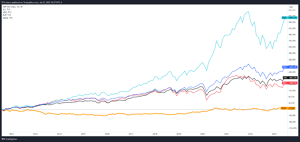

Używając skali logarytmicznej, zobaczmy jak kształtuje się podaż pieniądza w USA od 71 roku. A teraz nakładamy kolejno wykres złota, S&P500, Dow Jonesa, Nasdaqa i Russella. Jak widzicie, aktywa te w długim terminie kręcą się wokół podaży pieniądza, robiąc to jedynie w różnym tempie.

Jeśli ten temat nieco Was zaintrygował, bardzo polecam obejrzeć 15-minutowy film Mike’a Maloney’a na temat cykli na rynkach i różnicy między ceną a wartością. W bardzo przystępny sposób omawia on w nim temat przeskakiwania pomiędzy klasami aktywów, w zależności od tego, które są drogie lub tanie względem innych. Porównanie dokonane jest między złotem, Dow Jonesem i rynkiem nieruchomości. To raptem kilka decyzji w życiu, które mogą bardzo istotnie zmienić wartość Waszego majątku na przestrzeni dekad. Zauważcie, że opierając się w naszych materiałach także na wykresach ratio, a nie tylko wycen aktywów denominowanych z walutach fiducjarnych, zasadniczo staramy się robić dokładnie to samo, a więc porównywać aktywa względem siebie.

Przypomnijmy sobie zatem, jak obecnie złoto prezentuje się na tle amerykańskich indeksów giełdowych. Na początek relacja do S&P500. Od pamiętnego sierpnia 2011 roku złoto jest przez szeroki rynek akcji w USA wyprzedzane. Uwagę zwrócić może poziome wsparcie w postaci zielonej belki, wokół którego w ostatnich latach dynamika spadku tego ratio zaczęła się wyczerpywać. Jak widać, obecnie głównym wyzwaniem wydaje się 12-letnia linia spadkowa, na której wskaźnik ten zatrzymał próby odbicia w poprzednich miesiącach. Jeśli ten najbliższy opór zostałby z przytupem rozbity, mógłby to być sygnał na miarę tego z 2002 roku, początkujący wieloletni okres przewagi złota nad szerokim rynkiem akcji w Stanach Zjednoczonych. O jakich potencjałach mówimy? Odnosząc się do omawianych przez Maloney’a cykli, powrót tego ratio tylko do szczytu z 2011 roku oznaczałby, że za kupione dzisiaj złoto mielibyście wówczas prawie 4-krotnie więcej jednostek S&P500.

Dalej przechodzimy do relacji złota do przemysłowego Dow Jones’a, gdzie także ostatnie lata stoją już pod znakiem wypłaszczania ruchu spadkowego, prowadzonego od 2011 roku. Z obecnych poziomów do tamtych szczytów mamy dystans prawie 3-krotny.

Tak samo wygląda to w relacji do sektora małych spółek, czyli Russella 2000. Przy okazji zerknijcie tu na podobieństwa kształtowania się dołków do przełomu lat dwutysięcznych. Z kolei w przypadku najmocniejszego ostatnio sektora technologicznego, powrót do szczytów z 2011 roku na tym ratio pozwoliłby już kupić 7-krotnie więcej akcji za dzisiejsze złoto.

Czy hossa na Wall Street i marazm na złocie mogą się dalej przeciągać, pogłębiając różnicę z ostatniej dekady? Oczywiście, że mogą. Z długoterminowej perspektywy widać jednak, że złoto względem amerykańskich indeksów po pierwsze zrobiło się już relatywnie tanie, a po drugie ostatnie lata stoją pod znakiem wyraźnego wytracania dynamiki słabnięcia złota względem indeksów na Wall Street. Otwartą pozostaje tu zatem kwestia, ile przestrzeni do pogłębienia spadku pozostało i czy warto na takowe pogłębienie dalej stawiać.

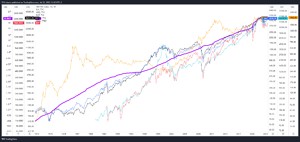

Jak być może pamiętacie, są to wahania siły nabywczej indeksu dolara. Obraz takiej siły nabywczej otrzymamy po skorygowaniu indeksu dolara o inflację. Na początek indeks dolara skorygowany o inflację cen konsumentów, a więc CPI. Wykres ten spada m.in. w sytuacji, w której mianownik, a więc inflacja rośnie szybciej od licznika, a więc indeksu dolara. Spadek ratio zobaczylibyśmy także w sytuacji umacniania dolara, ale wolniejszego od wzrostu inflacji.

Jak widzicie, znajdujemy się obecnie tuż przy historycznych minimach po niedawnym zakończeniu ruchu powrotnego, jaki pojawił się po opuszczeniu wieloletniej konsolidacji. Technicznie jest to wręcz książkowe, zielone światło do kontynuacji trendu spadkowego. Teraz relację indeksu dolara do CPI przyciemniamy i dorzucamy indeks dolara skorygowany o inflację cen producentów, a więc PPI.

Jak widzicie, pod względem kierunku są one do siebie bardzo podobne i takie też muszą być wnioski. Ponieważ roczną dynamikę inflacji PPI udało się za oceanem zdusić już niemal do zera, w przeciwieństwie do 3% inflacji CPI, zatem tutaj ruch powrotny po opuszczeniu kilkunastoletniej konsolidacji jeszcze się kształtuje.

Co z tymi wykresami ma wspólnego złoto? Jak się okazuje, bardzo wiele, co zobaczymy zwłaszcza po odwróceniu skali. Technika podpowiada nam więc, że indeks dolara skorygowany o inflację jest na najlepszej drodze do kontynuacji długoterminowego kierunku spadkowego. Zastanówcie się też, co stanie się z wypadkową dolara i inflacji w sytuacji powrotu do obniżek stóp procentowych. Co do zasady dolar dostanie kolejny impuls do osłabienia względem innych walut, a spadek inflacji wyhamuje. Pamiętajcie, że obecny system oparty jest na długu, a więc banki centralne zrobią wszystko, aby przypadkiem nie dopuścić do deflacyjnej spirali. W tej sytuacji ratio indeksu dolara do inflacji zostanie tym bardziej zepchnięte na kolejne, niżej położone piętro. Mam nadzieję, że intuicyjnie widzicie już, co oznaczałoby to dla silnie skorelowanego z tym ratio złota na odwróconej skali.

Tomasz Gessner