W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Pustoszejące skarbce platyny

W poprzednim wpisie przyglądaliśmy się sytuacji technicznej rynku platyny, która prezentuje się bardzo interesująco, zarówno na poziomie zachowania dolarowej ceny, ale przede wszystkim w relacji do amerykańskich indeksów giełdowych. Tym razem spojrzymy na to, co obecnie dzieje się na rynku kontraktów terminowych na platynę, bowiem tutaj sytuacja staje się jeszcze bardziej napięta, aniżeli w przypadku srebra, gdy testowało ono okolice 18 USD. Jeśli kogoś ominął poprzedni wpis dotyczący techniki platyny, zaległości nadrobić można tutaj => https://tavex.pl/platyna-kolejnym-kandydatem-do-wyscigu-z-amerykanskimi-akcjami/

Systematyczny drenaż platynowych skarbców

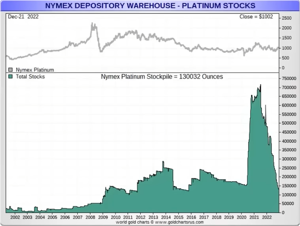

Kontrakty na platynę handlowane są na NYMEX (New York Mercantile Exchange), natomiast metal będący ich zabezpieczeniem składowany jest w nowojorskich skarbcach COMEX’u (analogicznie, jak w przypadku srebra). Poniżej wykres zmian łącznych zapasów platyny na 21 grudnia, które wynosiły wówczas 130 tys. uncji.

Biorąc pod uwagę, że przed rokiem wynosiły one ponad 700 tys., oznacza to ponad 80% spadek. Mówiąc o łącznych zapasach, mam na myśli sumę pozycji Registered oraz Eligible. Rozpatrując realne możliwości spełnienia żądań fizycznego rozliczenia kontraktów terminowych, interesuje nas pozycja Registered, bowiem to metal z tej pozycji przeznaczony jest właśnie do wydania. Pozycja Eligible to metal, który jest czyjąś własnością, np. prywatnych inwestorów, czy funduszy ETF.

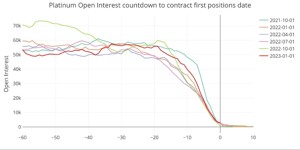

Warto pamiętać, że w przypadku rynku platyny, najważniejsze miesiące w handlu kontraktami to styczeń, kwiecień, lipiec oraz październik. To wówczas realizowane są kluczowe rozliczenia kontraktów fizycznym metalem. Takie rozliczenia to zwykle rzadkość, bowiem większość uczestników rynku terminowego roluje swoje kontrakty przed końcem na kolejną serię, a wynik z transakcji rozliczany jest w formie przeksięgowania zysków i strat. Na poniższej grafice widać, jak spada ilość otwartych pozycji na poszczególnych seriach w miarę zbliżania się daty, po której przekroczeniu kontrakt przejdzie do stanu umożliwiającego żądanie fizycznego rozliczenia i dalej w „oczekujący na dostawę”.

Źródło: schiffgold.com

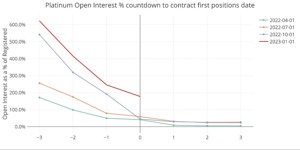

Jeśli jednak przyjrzymy się bliżej grafice, na której pokazano jak dużo otwartych pozycji pozostawało w dniu „0” względem ilości fizycznego metalu znajdującego się na pozycji Registered (przeznaczonego do wydania), to o ile trzy poprzednie serie oscylowały wokół kilkudziesięciu procent (stąd tak duże spadki fizycznego metalu w skarbcach), o tyle teraz sytuacja zaczyna się robić podbramkowa. Na koniec grudnia ilość otwartych pozycji, których pozostawienie skutkować może żądaniem fizycznego rozliczenia, to ponad 170% ilości metalu na pozycji Registered.

Źródło: schiffgold.com

W ostatnim dniu grudnia do pozycji Registered udało się dołożyć jeszcze 5000 uncji, ale i tak pula ta wynosi obecnie 60,5 tys. uncji. Tymczasem z pozostawionych, otwartych pozycji do fizycznego rozliczenia zgłoszonych jest już 1185 kontraktów.

Ponieważ każdy opiewa na 50 uncji platyny, oznacza to, że z pozycji Registered zniknąć powinno 59250 uncji, a więc praktycznie wszystko. Sytuacja jak widać robi się tu niezwykle interesująca i przede wszystkim krytyczna dla operatora handlu (NYMEX). Otwartą pozostaje kwestia, co stanie się z pozostałymi 972 kontraktami. Gdyby ich posiadacze także ustawili się ostatecznie w kolejce po fizyczny metal (widząc ile go zostało, dokładnie to bym zrobił), otrzymujemy stosunek ponad 170% żądań względem zawartości skarbca Comexu (w pozycji przeznaczonej do wydania).

Nawet jeśli styczniowy przypadek rozejdzie się jeszcze jakoś po kościach, wygeneruje bardzo mocne, ostrzegawcze światło dla uczestników rynku mających pozycje na kontrakcie kwietniowym, gdzie otwartych jest w tej chwili 65,8 tys. kontraktów. Ostrzegawcze zarówno dla posiadaczy krótkich pozycji, którzy nie są w stanie dostarczyć tego, co sprzedali i dla których straty mogą być nieograniczone (cena może rosnąć do dowolnych poziomów, gdy potoczy się śnieżna kula wezwań do uzupełnienia depozytu zabezpieczającego), ale i posiadaczy długich pozycji. Widząc, że z Registered nie sposób już zaspokoić żądań fizycznego rozliczenia, a kwestia szybkiego uzupełnienia metalu stoi pod sporym znakiem zapytania (kto z prywatnych właścicieli /Eligible/ zgodzi się na przesunięcie do Registered i pozbycie metalu po takiej cenie?), handlujący kontraktami mogą następnym razem ustawić się w jeszcze dłuższej kolejce do fizycznego rozliczenia, mając już jednak z tyłu głowy, że trzymają w ręce papier bez pokrycia. Bądź wzorem londyńskiego shortsqueezu na niklu z marca ubiegłego roku, w przypadku eksplozji ceny i tak zostaną odcięci od możliwości zrealizowania papierowego zysku, bowiem NYMEX zmieni zasady gry, np. anulując wstecz zawarte transakcje. Szlak został już przecież przetarty => https://tavex.pl/lekcja-z-marcowego-short-squeezu-na-niklu/

Rzut oka na pozycjonowanie

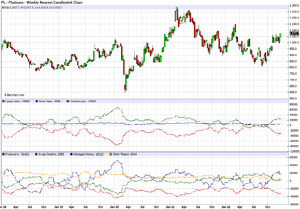

Obecny opis skrajnie napiętej sytuacji na rynku kontraktów na platynę uzupełnić można też o wnioski dotyczące pozycjonowania z ostatniego raportu Commitments of Traders, gdzie wraz z odbudowywaniem się ceny w ostatnim kwartale, neutralne pozycjonowanie standardowo się rozjeżdża między pozycjami Commercials i Large Speculators. Jeśli jednak przyjrzymy się bliżej sytuacji w dolnym panelu, swoje zabezpieczenie przed spadkami cen budują tylko producenci. Pozostali uczestnicy rynku biorą od nich jedynie ryzyko, ale sami w short netto nie przechodzą (idealnie spełniona funkcja rynku terminowego).

Jakie wnioski?

Nawet jeśli nie każdy czytający dzisiejszy wpis jest jakoś mocno zainteresowany rynkiem platyny, proponuję pilnie śledzić rozwój sytuacji w kolejnych tygodniach, a zwłaszcza 3-4 miesiącach, bowiem sposób, w jaki ten „squeeze” zostanie rozegrany (zarówno przez uczestników rynku, jak i organizatora kontraktowego handlu), może torować ścieżkę do odtworzenia tego scenariusza w pierwszej kolejności na rynku papierowego srebra, gdzie z zapasami w pozycji Registered także kolorowo nie jest.

Rok zakończył się tu dokładnie na poziomie 34,4 mln uncji, co oznacza spadek od Silversqueezu sprzed 22 miesięcy o 77%.

Tomasz Gessner