W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

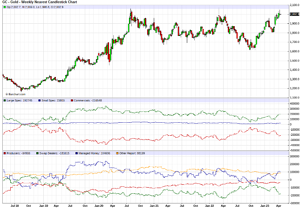

Raport CoT – rośnie ryzyko korekty metali

Za nami kilka tygodni solidnego wzrostu cen metali szlachetnych, które zyskiwały głównie na fali potencjalnych konsekwencji, jakie pozostawiła po sobie seria bankructw banków, diametralne zmieniając rynkowe wyceny kształtowania się stóp procentowych w kolejnych kwartałach. Krótkoterminowo warto jednak zdawać sobie sprawę z kilku potencjalnych zagrożeń, charakterystycznych dla takiego ruchu. Mowa o kombinacji nadmiernego optymizmu połączonego z technicznym wykupieniem, co zwykle jest dość niebezpieczną mieszanką. Nie jest to gwarancja korekty, ale z pewnością czynnik zwiększający prawdopodobieństwo jej pojawienia. Na takowy scenariusz wydają się też z każdym kolejnym tygodniem wzrostów grać banki bulionowe, których pozycjonowaniu przyjrzymy się dzisiaj.

Powyżej dobrze już chyba znany wykres pozycjonowania z raportu CoT dla rynku złota. Jak widzimy w środkowym panelu, wraz z postępującym wzrostem ceny powiększa się pozycja krótka netto Commercials, w skład których wchodzą widoczni w zdezagregowanych danych w panelu dolnym Swap Dealers (banki bulionowe) oraz producenci.

W oczy rzuca się od razu ciekawostka, a więc na chwilę obecną główną siłą podażową są banki bulionowe. Jeśli bowiem przyjrzymy się skali zaangażowania po krótkiej stronie rynku netto producentów, dla których rynek terminowy pełni przede wszystkim rolę zabezpieczenia, to ci skali owego zabezpieczenia nie zwiększają. Innymi słowy pozostają bardzo sceptyczni względem perspektyw cofnięcia cen złota. A przypomnę, że mówimy o najlepiej zorientowanej grupie uczestników rynku.

Dalej przechodzimy do wykresu pozycjonowania na kontraktach na srebro, gdzie wzrost cen został wykorzystany do zwiększenia ekspozycji po krótkiej stronie rynku netto w mniej więcej porównywalnych proporcjach przez banki bulionowe oraz producentów. Zauważmy jednak, że w odniesieniu do banków bulionowych startowaliśmy z dość wysokiej półki, a więc ekspozycji long netto. Oznacza to zatem, że pomimo dołożenia przez nie krótkich pozycji na przestrzeni ostatnich tygodni, ich ekspozycja krótka netto nie jest wciąż zbyt duża i wynosi 6052 kontrakty.

Na co zwrócić uwagę?

Bardzo ciekawie prezentował się przypadek zmian pozycjonowania w trakcie poprzedniej fali korekcyjnej, czemu bliżej przyglądaliśmy się w materiale video sprzed trzech tygodni.

Pomimo dość niechętnego zwiększania ilości krótkich pozycji netto podczas ruchu wzrostowego, spadkowa korekta została natychmiast wykorzystana do ich redukcji. Tyczyło się to w największej mierze rynku srebra, które pod względem pozycjonowania wygląda znacznie lepiej (pro-wzrostowo) od złota. Pomimo przekroczenia przez ceny styczniowego szczytu, pozycjonowanie banków bulionowych i producentów jest bardziej asekuracyjne. W przypadku złota ekspozycja short netto banków bulionowych została znacznie bardziej rozciągnięta. Do obserwacji pozostaje więc to, co stanie się z pozycjonowaniem tym razem, gdyby pojawiła się na rynku cenowa korekta. Jeśli również cofnięcie cen zostałoby szybko wykorzystane do zredukowania ilości krótkich pozycji, pro-wzrostowy układ wciąż można by uznać za podtrzymany.

Tomasz Gessner