W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Redukowania ryzyka na rynku szlachetnych derywatów ciąg dalszy

Przy okazji niedawnego wpisu poświęconemu wnioskom, jakie mogły wyciągnąć banki bulionowe z marcowego, potężnego zamieszania na rynku kontraktów na nikiel (https://tavex.pl/lekcja-z-marcowego-short-squeezu-na-niklu/), wspomniałem o widocznych od tamtej pory zmianach pozycjonowania na kontraktach na złoto oraz srebro. Spadki dolarowych cen, jakie obserwujemy od kwietnia, okazały się świetną okazją do skorygowania ekspozycji short netto zarówno w przypadku kontraktów na złoto, jak i srebro. To właśnie w trakcie ruchu spadkowego na rynku najłatwiej zamyka się krótkie pozycje (de facto kupując). Za nami kolejna, tygodniowa aktualizacja raportu COT (Commitments of Traders), który obrazuje stan pozycjonowania na poprzedni wtorek. W tym przypadku interesują nas przede wszystkim pozycje Swap Dealers, pod którymi kryją się największe banki bulionowe.

W odniesieniu do złota na początku kwietnia pozycja krótka netto Swap Dealers wynosiła ok. 236 tys. kontraktów. Obecnie pozycja ta opiewa na ok. 110 tys. kontraktów, a zatem udało się ją zredukować o ponad połowę. Na tych poziomach ekspozycji short netto Swap Dealers byliśmy w czerwcu 2019 roku (niebieska strzałka na powyższym wykresie). Jeszcze sprawniej udało się zredukować zabezpieczenie netto producentom złota, którzy od covidowego dołka niemalże w całości (netto) się go pozbyli.

Szczególnie interesujące zmiany pojawiają się na rynku pozycjonowania na kontraktach na srebro (wykres powyżej), gdzie pozycja short netto Swap Dealers zamieniała się w ostatnich tygodniach w long netto i jest sukcesywnie powiększana. Ostatni odczyt wskazuje na 9160 kontraktów long netto. Oznacza to, że banki bulionowe w przypadku srebra nie są już zainteresowane dalszymi spadkami cen kontraktów (tracą na tym). Podobnie jak w przypadku złota, także i tutaj redukowane jest także zabezpieczenie przed spadkami cen przez producentów (obecna cena znajduje się już ok. 10% poniżej kosztu wydobycia).

Delewarowanie przybliża koniec korekty

Warto wiedzieć, że największe banki bulionowe są jednocześnie główną siłą podażową, tłumiącą od lat ceny kontraktów na metale szlachetne, za co wielokrotnie pojawiały się kary od regulatorów. Można wspomnieć chociażby o słynnych 920 mln USD dla JP Morgan sprzed dwóch lat.

Także na początku lipca głośno zrobiło się o kolejnym dochodzeniu ws. manipulowania cenami kontraktów na metale szlachetne przez grupę traderów JP Morgan. Szczegóły doczytać można choćby tutaj => https://www.bloomberg.com/news/articles/2022-07-08/jpmorgan-traders-ripped-off-gold-market-for-years-jurors-told

Abstrahując od kwestii łamania prawa, o etyce nawet nie wspominając, dla inwestorów na rynkach metali szlachetnych w nieco krótszym horyzoncie czasowym ważne jest to, czy pozycjonowanie banków bulionowych wskazuje, że będą beneficjentami spadku cen, czy też wzrostu. Biorąc pod uwagę widoczne od kwietnia zmiany, a więc zmniejszenie pozycji krótkiej netto na złocie o ponad połowę i całkowitą jej redukcję w przypadku srebra, można zakładać, że wyraźnie przestają obstawiać spadki cen złota i srebra.

W tym kontekście warto jeszcze wrócić do niedawnego wpisu odnośnie short squeezu na rynku niklu. Wspomniałem w nim o kwartalnym raporcie OCC (Office of the Comptroller of the Currency) na temat instrumentów pochodnych największych banków na Wall Street. Przypomnę, że w I kwartale doszło do pewnej reklasyfikacji danych, które nakazują traktować kontrakty na złoto i srebro jak kontrakty na metale szlachetne, a nie kontrakty na kursy walut. Ta reklasyfikacja nagle odkryła rozmiary koncentracji pozycji wśród głównych banków bulionowych, z których JP Morgan oraz Citibank miały ok. 90% udział w rynku.

To właśnie nadmierna koncentracja krótkiej pozycji okazała się największym zagrożeniem w marcu dla LME, gdy rozpoczął się short squeeze kontraktów na nikiel. Można więc przypuszczać, że po ukazaniu się raportu OCC za I kwartał podjęto również decyzję w działach ryzyka największych banków bulionowych o konieczności redukcji ekspozycji na derywatach na metale szlachetne, zwłaszcza biorąc pod uwagę długoterminowe, fundamentalne ich perspektywy w obecnym otoczeniu makro, jak pękająca bańka na amerykańskim rynku akcji, koniec 40-letniej hossy na rynku długu, czy długoterminowa, cykliczna zmiana relacji surowców względem rynku akcji.

Dokładając do tego wielkość długu, która uniemożliwia podprowadzenie stóp procentowych do poziomu inflacji, mamy przepis na wiele lat kontynuacji rzeczywistych, negatywnych stóp, a więc środowisko fundamentalnie stworzone dla metali szlachetnych (co nie oznacza, że wzrost ich dolarowych wycen odbywał się będzie liniowo – może być przedzielony okresami dezinflacji).

Value at Risk w bankach bulionowych

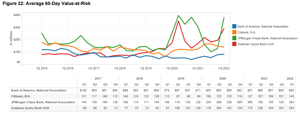

Jedną z powszechnie stosowanych miar ryzyka rynkowego jest VaR, czyli Value at Risk. Metoda opracowana przy okazji w 1994 roku przez JP Morgan. W skrócie określa ona maksymalną wartość, jaka może zostać utracona z określonym prawdopodobieństwem w określonym czasie. We wspomnianym raporcie OCC zobaczyć możemy m.in. zmianę 60-dniowej średniej VaR dla czterech największych banków obecnych na rynku derywatów na metale szlachetne.

Źródło: Quarterly Report on Bank Trading and Derivatives Activities

Jak widać, tak mierzone ryzyko w przypadku Goldman Sachs, ale przede wszystkim JP Morgan, zaczęło ponownie lawinowo rosnąć w I kwartale tego roku. A końcówka I kwartału to akurat przypadek niklu na LME, który jeszcze bardziej unaocznił, jakie mogą być konsekwencje nadmiernej koncentracji pozycji na rynku kontraktów terminowych.

Wiele wskazuje na to, że połączenie długoterminowej zmiany fundamentów dla metali szlachetnych (pękająca bańka aktywów pompowanych dodrukiem od ponad dekady, która zmienia kierunki przepływu kapitałów w stronę najtańszych surowców), silnie rosnące ryzyko skoncentrowanej ekspozycji na rynku derywatów największych banków bulionowych, ale i marcowa przestroga z short squeezu na kontraktach na nikiel na LME, stały za decyzją rozpoczęcia ograniczania ekspozycji short netto na kontraktach na złoto i srebro przez banki bulionowe. Taka forma delewarowania nie przesądza co prawda o zakończeniu trwającej od kwietnia korekty, ale z pewnością jest jednym z mocniejszych argumentów dla szukających zwrotu na tym rynku. O kontrariańskich wnioskach z odczytów wskaźników sentymentu nie wspominając.

Tomasz Gessner