W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Rola surowcowej zadyszki w walce z inflacją

W końcówce maja przyglądaliśmy się tematowi zwrotu w amerykańskiej polityce monetarnej, a dokładniej czynnikom, które miałyby szanse taki zwrot zainicjować. Tych może być wiele, od twardych danych makro (zwłaszcza rynek pracy), przez słabnącą presję inflacyjną, po kalendarz wyborczy (8 listopada wybory do Kongresu). Można było wówczas zakładać, że jeśli zobaczymy 3-4 odczyty cofnięcia inflacji z rzędu, to w okolicach sierpnia / września pojawiłby się idealny moment na to, aby Fed powiedział „pauzujemy” i zainicjował w ten sposób dynamiczne odreagowanie na rynkach aktywów finansowych. W listopadowe wybory rządzący mieliby wówczas szansę wejść z lekką korektą inflacji i z dobrymi nastrojami po kilku tygodniach solidnego odreagowania na rynkach. Przy okazji te kilka tygodni to za mało, aby inflacja ponownie dała się we znaki.

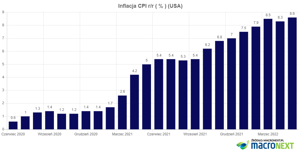

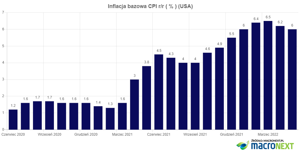

Szyki powyższemu scenariuszowi pokrzyżował natomiast nieco odczyt majowych danych o inflacji. Powyżej wskaźnik CPI, gdzie po kwietniowym, kosmetycznym cofnięciu maj pozostawia nowe maksimum na poziomie 8,6%. Po tych danych na rynkach finansowych humory ponownie się pogorszyły, bowiem inwestorzy zdali sobie sprawę z tego, że odsuwają one szanse na szybki piwot Fedu. Pewne nadzieje pokładać można natomiast na odczytach inflacji bazowej, gdzie maj okazał się drugim z rzędu miesiącem cofnięcia (do poziomu 6%).

Korekta na surowcach może pomóc

Płynąca z oficjalnej narracji determinacja Fedu w walce z inflacją przekłada się nie tylko na wyceny aktywów, które przez słabnący efekt majątkowy (https://tavex.pl/efekt-bogactwa-w-walce-z-inflacja/) mają szansę schłodzić wzrosty cen w realnej gospodarce, ale przekłada się też na związane z jastrzębią retoryką obawy o recesję, co widać po zadyszce w wycenach surowców w ostatnich tygodniach.

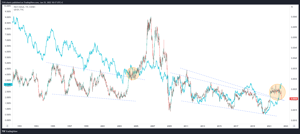

Powyżej wykres indeksu surowców CRB, na którym ostatnie dwa tygodnie pozostawiają po sobie zauważalne już cofnięcie, którego pojawienie się sugerowało już wcześniej wytracanie dynamiki wzrostu (klin na wykresie). Jeśli indeks miałby w ramach aktualnej korekty cofnąć się chociażby do swojej 2-letniej linii trendu, oznaczałoby to perspektywę około 20% spadku od szczytu. Do skorygowania dynamiki CPI zatem jak znalazł.

Warto dodać, że 80% CRB przypada na sektor energetyczny oraz surowców rolnych. A to te segmenty w ostatnich kwartałach w największym stopniu ciągnęły inflację. Powyżej wykres ETFów XLE (spółki energetyczne – dolny wykres) oraz DBA (surowce rolne – górny wykres). W przypadku DBA miniony tydzień zakończył się przy okazji przełamaniem 2-letniej linii hossy, co sugerowałoby perspektywę rozwinięcia realizacji zysków.

Obawy „doktor miedzi” o gospodarkę

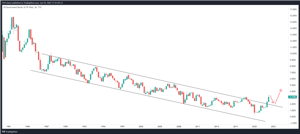

Powszechnie uważa się, że miedź ma „doktorat z ekonomii”, a więc najlepiej oddaje to, czy przed nami wzrost gospodarczy, ciągnący za sobą przy okazji presję inflacyjną, czy też przeciwnie. Na powyższym wykresie widać silny wzrost cen miedzi od dołka z 2020 roku, gdy rynek został zasypany walutami. Z kolei od roku wzrost się zatrzymał i obserwowaliśmy trend boczny, a więc wyczekiwanie na to, co będzie dalej. Ostatni wzrost obaw o pojawienie się spowolnienia gospodarczego idzie też w parze z zachowaniem miedzi, która zakończyła tydzień definitywnym wyłamaniem z dotychczasowego progu zmienności, wpisując się przy okazji w zmiany we wspomnianym sektorze energetycznym, czy surowców rolnych.

Wykres miedzi uzupełnić możemy o jej ratio względem złota, które używane jest także jako barometr oczekiwań inflacyjnych. Tutaj lokalny szczyt wypadł pod koniec października, a tak się składa, że w listopadzie Fed zaczął zmieniać swoją retorykę na coraz bardziej jastrzębią. Jeśli więc zobaczymy, że Copper / Gold Ratio zaczyna hamować i odbijać się w górę, rynek może nam w ten sposób już sugerować perspektywę dyskontowania piwotu Fedu. Przy okazji zwracam uwagę na techniczne podobieństwa z rokiem 2004-2005 (pomarańczowe koła na wykresie), a więc okres stabilizacji / cofnięcia po wybiciu się z kilkuletniego klina.

Jeśli z kolei do ratio miedzi względem złota dorzucimy 10-letnie rentowności amerykańskich obligacji, korelacja punktów zwrotnych aż sama rzuca się w oczy. Może to z kolei sugerować także jakąś korektę na rynku długu, co także korespondowałoby z perspektywą spadku napięć inflacyjnych. Na takową korektę (ruch powrotny) jest zresztą także nieco technicznej przestrzeni po wybiciu z długoterminowego kanału górą.

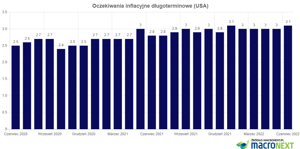

Rewizja oczekiwań inflacyjnych w raporcie Uniwersytetu Michigan

W piątek poznaliśmy finalny odczyt indeksu Uniwersytetu Michigan. Dane wstępne opublikowane zostały 10 czerwca. W badaniu tym pojawiają się też oczekiwania inflacyjne, na których zmianę Jerome Powell powoływał się przy podejmowaniu czerwcowej decyzji o podwyżce stóp o 75pb. Odczyt długoterminowy sugerował wówczas wartość 3,3%, ale ostatecznie został zrewidowany do 3,1%.

O ile jeszcze w poprzednich dniach kolejna podwyżka stóp w lipcu o 75pb była praktycznie pewna, o tyle obecnie scenariuszowi podwyżki stóp o 50pb przypisuje się już 27% szans, co poprawiło nieco rynkowy sentyment na koniec tygodnia.

Choć majowy, rekordowy odczyt CPI w USA (8,6%) skorygował oczekiwania rynku co do szybkiego zakończenia obecnego cyklu zacieśniania polityki monetarnej, przesuwając je z jesieni bliżej końca roku, wiele wskazuje na to, że temat wychłodzenia dynamiki inflacji może jeszcze w najbliższym czasie powrócić do gry za sprawą obaw o spowolnienie gospodarcze / recesję (m.in. efekt jastrzębiej polityki Fedu), które to obawy znajdują swoje odbicie w zachowaniu cen surowców w ostatnich tygodniach. Ich skorygowanie mogłoby się przełożyć na ząbek w odczytach CPI za czerwiec i lipiec, a jeśli takowy faktycznie by się pojawił i został jeszcze ewentualnie potwierdzony odczytem z sierpnia, wrześniowy piwot Fedu tym samym również powróciłby do gry. A wraz z nim silne pobudzenie apetytu na ryzyko, kończące przy okazji korektę w sektorze pro-inflacyjnych aktywów.

Tomasz Gessner