W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Rynek złota na świecie. Co zmieniło się w 2021 roku?

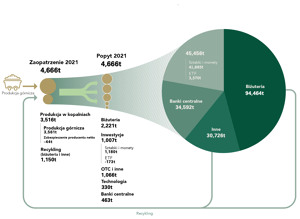

W minionym roku popyt na złoto wzrósł niemal we wszystkich sektorach – wynika z najnowszego raportu Światowej Rady Złota (ang. World Gold Council) podsumowującego trendy na rynku tego metalu. W całym 2021 roku zapotrzebowanie na złoto wyniosło 4021 ton, co w dużej mierze związane było z imponującym wzrostem popytu na ten metal w 4. kwartale – okazał się on najwyższy od 10 kwartałów i przekroczył o niemal 50% rezultat osiągnięty w ostatnim kwartale 2020 roku. Na finalne wyniki złota w całym 2021 roku przełożenie miało rosnące zainteresowanie fizycznym złotem inwestycyjnym, jak również złotą biżuterią, które ograniczyły znaczenie odpływu z funduszy ETF. W podniesieniu wyniku zasadniczy udział miały również banki centralne, które w 2021 roku zwiększyły swoje zasoby w złocie o 463 tony, a więc o 82% więcej niż w 2020 roku. Wraz z postępującym ożywieniem gospodarczym i poprawą nastrojów konsumentów o 9% wzrosło zapotrzebowanie na złoto ze strony sektora technologicznego, które osiągnęło najwyższy poziom od 3 lat i wyniosło 330 ton.

Popyt na złotą biżuterię wrócił do poziomu sprzed pandemii

W 2021 roku wielkość popytu na złotą biżuterię zdołała w całości zrekompensować negatywny wpływ pandemii COVID-19, który w 2020 roku zmaterializował się w postaci znaczącej słabości tego sektora. W 2021 roku zapotrzebowanie na złotą biżuterię odnotowało imponujący 52% wzrost i wyniosło 2124 tony, przy czym tylko w 4. kwartale rynek ten zgłosił zapotrzebowanie na 713 ton kruszcu!

Pod względem wartości nominalnej roczny popyt na złotą biżuterię w 2021 roku niemal dorównał rekordowi z 2013 roku osiągając 123 miliardy USD. Kluczowymi czynnikami, które przełożyły się na ożywienie na rynku złotej biżuterii, były uwolnienie stłumionego popytu i zakupy hinduskich konsumentów, jak również utrzymujące się na wysokim poziomie zapotrzebowanie na złotą biżuterię ze strony mieszkańców Chin. Podczas gdy popyt na złotą biżuterię w Indiach ukształtował się na najwyższym poziomie od 6 lat i wyniósł 611 ton, chińscy konsumenci zgłosili zapotrzebowanie na ten metal wynoszące 675 ton (+63% w ujęciu rok do roku, +6% w zestawieniu z 2019 rokiem).

Produkcja złotej biżuterii wzrosła o 67% do 2221 ton, a więc najwyższego poziomu od 2018 roku. Silny wzrost produkcji złotej biżuterii w pierwszych trzech kwartałach 2021 roku wynikał w dużej mierze z efektu bazy, tj. skrajnej słabości 2020 roku. Z tego względu zestawienie rezultatów osiągniętych w 4. kwartale 2020 i 2021 roku wydaje się najbardziej miarodajne, jako że w obu przypadkach ostatni kwartał można uznać za solidny.

„(…) tym bardziej imponujący jest 40% wzrost rok do roku w ostatnim kwartale” – czytamy w raporcie WGC. „Popyt [na złotą biżuterię – przyp. red.] w Indiach były kluczowym czynnikiem w 4. kwartale, jednak zapotrzebowanie na rynkach całego świata – w zasadzie bez wyjątku – było zdecydowanie silniejsze rok do roku. Głównymi powodami były kontynuacja ożywienia gospodarczego i – co najważniejsze – mniej powszechne stosowanie surowych środków blokujących w celu powstrzymania COVID-19”.

Oprócz rynków indyjskiego i chińskiego pod względem popytu na złotą biżuterię do poziomu sprzed pandemii zdołały powrócić Stany Zjednoczone, gdzie popyt okazał się najwyższy od 12 lat i ukształtował się na poziomie 146 ton(+26% w ujęciu rok do roku).

Mimo że ożywienie było widoczne również na innych rynkach w zdecydowanej większości przypadków zapotrzebowanie na złotą biżuterię nie powróciło do przedpandemicznych poziomów. Taka sytuacja miała miejsce w Turcji, gdzie utrzymująca się niestabilność lokalnej waluty w znaczącym stopniu zniechęciła tureckich konsumentów do zakupów. Chociaż w ciągu ostatniego roku popyt na złotą biżuterię w Europie sukcesywnie się odbudowywał, nie osiągnął poziomu sprzed pandemii, ale okazał się o 21% wyższy niż przed rokiem (+68 ton). Również w Indonezji zapotrzebowanie na złotą biżuterię utrzymało się zdecydowanie poniżej 5-letniej średniej rocznej, która wynosi 40 ton, jednak przewyższyło o 6 ton rezultat osiągnięty w 2020 roku (+27 ton). Nieco wyższy wzrost rok do roku odnotował tajlandzki rynek złotej biżuterii, gdzie zapotrzebowanie na ten metal wyniosło 8 ton (+38%). Na szczególną uwagę zasługuje za to rynek japoński, który, mimo że nie zdołał w całości się odbudować, był bardzo bliski powrotowi do poziomu sprzed pandemii. Zapotrzebowanie na złotą biżuterię w Japonii wyniosło 15 ton.

Inwestycje w fizyczne złoto ograniczyły znaczenie odpływów ze „złotych” ETF-ów

Miniony rok bez dwóch zdań należy zaliczyć do pomyślnych dla fizycznego złota inwestycyjnego – popyt na ten metal w postaci sztabek i monet wzrósł do najwyższego poziomu od 8 lat osiągając 1180 ton. Tego samego nie można powiedzieć o rynku funduszy ETF opartych na złocie, z których w analizowanym okresie odpłynęły 174 tony tego metalu.

Po czterech kolejnych kwartałach spadków, w 4. kwartale 2021 roku popyt na złoto inwestycyjne wzrósł o 118% w ujęciu rok do roku. Chociaż słabość funduszy ETF opartych na złocie w dalszym ciągu była odczuwalna, pod koniec roku odpływy wyraźnie zwolniły. Rosnącą popularnością przez cały rok cieszyło się za to fizyczne złoto inwestycyjne w postaci sztabek i monet, co w znaczącym stopniu pomogło zrównoważyć negatywy wpływ ETF-ów opartych na złocie na całokształt popytu inwestycyjnego. Warto dodać, że ostatnim razem, gdy rynek „papierowego” złota został zdominowany przez odpływy, co miało miejsce w latach 2013-2015, średni roczny popyt inwestycyjny wyniósł 901 ton, a więc był o 11% niższy niż w 2021 roku. Obrazuje to, jak bardzo od tego czasu zwiększyła się rola fizycznego złota w świadomości inwestorów na całym świecie.

„[Odpływ z funduszy ETF opartych na złocie – przyp. red.] był silnie skoncentrowany na pierwszym kwartale, co zbiegło się w czasie z gwałtownym wzrostem oczekiwań podwyżki stóp procentowych w USA i apetytem inwestorów na ryzyko związane z wprowadzaniem na rynek nowo opracowanych szczepionek. Globalne zasoby spadły o 5% do 3570 ton” – czytamy w raporcie WGC.

Twórcy raportu nadmienili również, że odpływ z funduszy ETF w 2021 roku był napędzany przede wszystkim przez fundusze północnoamerykańskie, które w analizowanym okresie odnotowały odpływ w wysokości 200 ton (11 miliardów USD). Fundamentalną kwestią, która miała kluczowe znaczenie dla sentymentu inwestorów z tego regionu, były rosnące rentowności amerykańskich obligacji skarbowych, które historycznie zwiększają koszt alternatywny posiadania złota. Zdecydowanie bardziej stabilne okazały się fundusze ETF oparte na złocie notowane w Europie. Po silnym odpływie na początku 2021 roku, kolejne miesiące przyniosły napływ, który w całości zniwelował 44-tonowe straty odnotowane w 1. kwartale. Podczas gdy fundusze notowane na giełdach w Niemczech (+19 ton) i Francji (+14 ton) były głównym motorem napędzającym zyski, fundusze brytyjskie odnotowały odpływy netto w wysokości 28 ton. Było to związane z oczekiwaniami podwyżki stóp procentowych przez Bank Anglii. Z kolei azjatyckie fundusze ETF oparte na złocie stanowiły lwią część globalnego napływu do tej klasy aktywów w ciągu minionego roku – łączne udziały w regionie wzrosły o ponad 20% (+25 ton, blisko 1,5 miliarda USD).

Jak zostało już wcześniej wspomniane, w 2021 roku przeciwwagę dla odpływu z funduszy ETF opartych na złocie stanowiły inwestycje w sztabki i monety, które w 4. kwartale odnotowały 18% wzrost w ujęciu rok do roku, a popyt na nie wyniósł 318 ton – najwięcej od 4. kwartału 2016 roku. Apetyt na fizyczne złoto inwestycyjne rósł wraz z coraz wyższymi odczytami inflacji na całym świecie, bowiem w minionym roku inflacja była jednym z głównych determinantów wpływających na charakter podejmowanych decyzji inwestycyjnych. Popyt na złote sztabki był o 50% wyższy niż przed rokiem i wyniósł 804 tony, podczas gdy zapotrzebowanie na złote monety nieznaczenie spadło do 291 ton. Na spadek popytu na złote monety największe przełożenie miało malejące zainteresowanie inwestycjami ze strony tureckich inwestorów w obliczu zawirowań na lokalnym rynku.

W 4. kwartale popyt na złote sztabki i monety w Chinach wyniósł 77 ton i w rezultacie w całym 2021 roku wzrósł do 285 ton – najwyższego poziomu od trzech lat (+44% w ujęciu rok do roku). Na preferencje chińskich inwestorów w odniesieniu do złota największe znaczenie miały wzrost dochodów, relatywnie stabilna cena złota oraz niższa rentowność lokalnych obligacji skarbowych.

„Popyt [na złoto – przyp. red.] w 4. kwartale był dodatkowo wspierany przez rosnące obawy o inflację. Wczesny termin obchodów Księżycowego Nowego Roku 2022 również pomógł zwiększyć popyt przed końcem roku” – dowiadujemy się z raportu WGC.

Wyraźna poprawa sentymentu wobec złota widoczna była również w przypadku Indii. Po tym, jak hinduscy inwestorzy zintensyfikowali zakupy złota w 4. kwartale zapotrzebowanie na ten metal wzrosło do najwyższego kwartalnego poziomu od 8 lat i wyniosło 79 ton. Mocny koniec roku sprawił, że w ciągu całego roku portfele hinduskich inwestorów zasiliło 186 ton złota. Popyt w 4. kwartale napędzały przede wszystkim czynnik sezonowości oraz korekta cen pod koniec listopada, która stała się dodatkowym impulsem dla poszerzenia zasobów w złocie. Na uwagę zasługuje również to, że wysoka zmienność na rynkach akcji zachęciła inwestorów do skupienia się na atrybutach złota inwestycyjnego w roli bezpiecznej przystani.

Nie można było sobie wyobrazić lepszego początku roku dla tureckiego rynku złota. Niestety zakupowa euforia okazała się krótkotrwała, a trwająca niemal przez cały rok niestabilność lokalnej waluty była jednym z głównych czynników odstraszających tureckich inwestorów od zakupów złota – przyczyniła się bowiem do gwałtownego wzrostu ceny tego metalu wyrażonej w lirach. Niesprzyjające inwestycji w złoto warunki znalazły odzwierciedlenie w gwałtownym spadku inwestycji w sztabki i monety – w 4. kwartale popyt spadł o 87% do poziomu 4 ton, co doprowadziło do niemal 50% spadku inwestycji w fizyczne w złoto w ciągu całego roku do 61 ton.

Pod kątem inwestycji w fizyczne złoto, można powiedzieć, że miniony rok okazał się niekorzystny również dla pozostałej części Regionu Bliskiego Wschodu, który odnotował trzeci z rzędu spadek rocznego popytu na sztabki i monety, osiągając 55 ton (-4% w ujęciu rok do roku) – choć tak naprawdę przez sytuację jednego kraju.

„Spadek był napędzany wyłącznie przez Iran, gdzie wysoka inflacja i rosnące koszty mieszkań nadal osłabiały popyt, który spadł o 30% do 25 ton. Natomiast popyt w pozostałej części regionu znacznie wzrósł. W Zjednoczonych Emiratach Arabskich zapotrzebowanie na złoto wzrosło do 8 ton – poziomu niewidzianego od 2015 roku – ponieważ realnie ujemne stopy procentowe (…) zwiększyły atrakcyjność złota” – wskazali twórcy raportu WGC.

2021 rok okazał się za to rekordowy dla inwestorów z USA, którzy w analizowanym okresie zakupili 117 ton złota w postaci sztabek i monet, tym samym odnotowując wzrost popytu o 69% w ujęciu rok do roku.

„4. kwartał był ósmym z rzędu kwartałem wzrostu rok do roku – w tempie co najmniej dwucyfrowym. W przeciwieństwie do inwestujących w fundusze ETF oparte na złocie, którzy najwyraźniej bardziej koncentrowali się na potencjalnej ścieżce podwyżek stóp procentowych, inwestujący w sztabki i monety byli bardziej zaniepokojeni rosnącą presją inflacyjną. Gwałtowny wzrost cen i późniejsza korekta w listopadzie również zachęciły do zakupów (…). U.S. Mint odnotowała największą sprzedaż monet bulionowych od 2009 roku: w 2021 roku sprzedała łącznie 1 252 000 uncji złota w monetach Eagle i Buffalo” – czytamy w raporcie WGC.

Drugi z rzędu rekordowy rok pod kątem inwestycji w fizyczne złoto w Niemczech w największym stopniu przyczynił się do podniesienia całokształtu europejskich inwestycji o 6% do 264 ton. Osiągnięty w 2021 roku rezultat wyraźnie przybliżył region do powrotu do średniorocznych poziomów z lat 2008-2013, czyli 276 ton. Warto nadmienić, że w analizowanym okresie grupa Tavex sprzedała przeszło 300 tysięcy uncji złota, przy czym polska filia odpowiada aż za 40% osiągniętego rezultatu. Obrazuje to skalę zainteresowania fizycznym złotem wśród polskich inwestorów w obliczu utrzymującej się niepewności na tle makroekonomicznym, jak również wysokich odczytów inflacji, które uwypuklają rolę tego kruszcu jako nośnika wartości pieniądza w czasie.

Rola złota w aktywach banków centralnych wyraźnie wzrosła

Mimo że zakupy poczynione przez banki centralne w 4. kwartale 2021 roku można uznać za skromne biorąc pod uwagę, że ich poziom był najniższy od 3. kwartału 2010 roku (+48 ton), szczególnie solidny 2. kwartał (+199 ton) sprawił, że w całym 2021 roku rezerwy złota w skarbcach banków centralnych wzrosły o 463 tony (+82% w ujęciu rok do roku) i obecnie są najwyższe od niemal 30 lat. Według danych WGC w rezerwach tych instytucji znajduje się aktualnie niemal 35600 ton złota, a 2021 rok był dwunastym rokiem z rzędu zakupów netto banków centralnych, które w tym czasie nabyły 5692 ton złota.

W analizowanym okresie szerokie zainteresowanie fizycznym złotem wykazywały przede wszystkim banki centralne rynków wschodzących. Podczas gdy do skarbca Banku Rezerw Indii w ciągu minionego roku trafiło 77 ton złota (najwyższy wzrost od 2009 roku), Narodowy Bank Węgier zwiększył swoje rezerwy trzykrotnie do 63 ton. W 2021 roku do grona kupujących dołączył również Bank Centralny Tajlandii, który po raz ostatni zwiększył swoje rezerwy w złocie w 2017 roku. W tym miejscu warto nadmienić, że powrót tajlandzkiego banku centralnego na rynek złota odbył się z prawdziwym rozmachem – wzrost krajowych rezerw o 90 ton uplasował Tajlandię na pozycji lidera wśród największych nabywców złota wśród instytucji banków centralnych w 2021 roku. Na szczególną uwagę zasługuje również Bank Centralny Brazylii, który w analizowanym okresie dokonał pierwszych zakupów złota od listopada 2012 roku i zwiększył swoje rezerwy o 62 tony do najwyższego poziomu od 1999 roku.

Chociaż w 2021 roku zakupowy prym wiodły banki centralne rynków wschodzących, nie zabrakło aktywności ze strony rynków rozwiniętych. Bank Centralny Singapuru zwiększył swoje rezerwy w złocie o niespełna 26 ton, tym samym dokonując pierwszych zakupów tego metalu od co najmniej 21 lat. Z kolei Centralny Bank Irlandii był głównym reprezentantem zachodnich rynków rozwiniętych, który zdecydował się na znaczące – jak na realia rynków rozwiniętych – zwiększenie rezerw w złocie. Do jego skarbca po raz pierwszy od 2008 roku trafiły 3 tony tego metalu.

W 2021 roku naturalnie nie obyło się bez sprzedaży złota przez banki centralne. Na największy ruch sprzedażowy zdecydował się Centralny Bank Filipin, z którego skarbca ubyło 31 ton złota. Według danych WGC była to największa sprzedaż złota wśród instytucji banków centralnych od 2016 roku, kiedy Centralny Bank Wenezueli uszczuplił swoje rezerwy o 86 ton. Innymi kluczowymi sprzedawcami były Narodowy Bank Republiki Kirgiskiej (-7 ton), Bank Centralny Sri Lanki (-4 tony), Niemiecki Bank Federalny (-3 tony) oraz Bank Centralny Zjednoczonych Emiratów Arabskich (-2 tony).

„Szeroki zakres zakupów w 2021 roku udowodnił, że wciąż istnieje znaczny apetyt na złoto jako aktywa rezerwowe. Chociaż popyt ze strony banków centralnych może być czasami mniej przewidywalny względem innych źródeł zgłaszających popyt na złoto, co często jest to motywowane polityką, a nie rynkiem, jesteśmy przekonani, że ogólny trend zakupów netto utrzyma się również w 2022 roku” – czytamy w raporcie WGC.

Zapotrzebowanie na złoto w technologii wyraźnie się ożywiło

Chociaż 2021 rok niewątpliwie można uznać za czas silnego ożywienia sektora technologicznego po wyjątkowo trudnym 2020 roku, nie obyło się bez wyzwań – pandemia w dalszym ciągu wywierała negatywny wpływ zarówno na podaż, jak i popyt we wszystkich sektorach technologicznych. Nie przeszkodziło to jednak we wzroście całorocznego popytu na złoto do 330 ton (+9% w ujęciu rok do roku). Zapotrzebowanie na elektronikę w 2021 roku – kluczowy składnik całokształtu popytu na złoto ze strony sektora technologicznego – odnotowało 9% wzrost w zestawieniu rok do roku do 272 ton. Pozostała część popytu przemysłowego na złoto wzrosła o 12% rok do roku do 47 ton, podczas gdy zapotrzebowanie na złoto w stomatologii odnotowało 4% spadek do 11 ton.

Spadek podaży złota z recyklingu odcisnął piętno na całkowitej podaży złota

Na podaż złota w 2021 roku oddziaływały dwa przeciwstawne czynniki. Z jednej strony rosła produkcja w kopalniach (+2% w ujęciu rok do roku), jednak z drugiej nieco niższe ceny złota doprowadziły do ograniczenia podaży złota z recyklingu (-11% w zestawieniu rok do roku). W rezultacie całkowita podaż tego metalu w 2021 roku spadła o 1% w ujęciu rok do roku.

Mimo wzrostu produkcji złota w kopalniach do 3561 ton, co było związane przede wszystkim ze zniesieniem większości obostrzeń, które w 2020 wyraźnie ograniczały produkcję, wciąż nie zdołała ona powrócić do poziomu sprzed pandemii COVID-19. Chociaż w przypadku zdecydowanej większości rynków wraz ze spadkiem ceny złota konsumenci mieli możliwość łatwiejszej odsprzedaży złotej biżuterii rzadko decydowali się na ten ruch. W rezultacie podaż złota z recyklingu spadła do 1150 ton.