W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Short squeeze na dolarze globalnym problemem

Za nami około rok wyraźnego umocnienia dolara względem głównych walut. Kondycję amerykańskiej waluty inwestorzy zwykli śledzić na US Dollar Index. Pewnym mankamentem takiego postrzegania dolara jest relatywnie duża koncentracja euro (58%) i jena (14%) w indeksie dolara, a to właśnie te dwie waluty miały w ostatnich miesiącach spore problemy. Euro traciło na skutek konsekwencji wojny w Ukrainie i związanych z tym zakłóceń w relacjach gospodarczych z Rosją. Z kolei jen wyraźnie się osłabiał na skutek prowadzonej polityki Banku Japonii, który postanowił bronić rentowności obligacji 10-letnich na poziomie 0,25%, skupując dług za świeżo emitowane jeny.

Zresztą umocnieniu dolara pomagały nie tylko problemy euro i jena, ale właśnie kierunek obrany przez poszczególne banki centralne. Od listopada Fed sygnalizował już konieczność zmiany polityki w stronę normalizacji. Abstrahując od tego, ile uda się zrealizować przed poważnym załamaniem na rynkach, na razie został wygaszony program skupu aktywów oraz doszło do dwóch podwyżek stóp w marcu i maju, łącznie o 75pb. Podwyżki mają być dalej kontynuowane, a od czerwca miałaby być również redukowana suma bilansowa (wyprzedaż aktywów – QT). Rynki akcji i długu już w poprzednich miesiącach pokazały, co sądzą o takim otoczeniu. Od swoich szczytów hossy S&P500 cofnął się o 20%, Russell i Nasdaq po 31%, a długoterminowe obligacje (ETF TLT) 37%. W tym samym czasie Europejski Bank Centralny trzyma się obranej do tej pory ścieżki w zakresie poziomu stóp procentowych, jak i kontynuacji QE. Wspomniany Bank Japonii zagraniem z zapegowaniem rentowności (YCC) politykę monetarną jeszcze złagodził (na co pozwala utrzymująca się tam od lat bardzo niska inflacja – zadłużenie ma charakter wewnętrzny).

Zbyt mocny dolar może wywołać poważne problemy

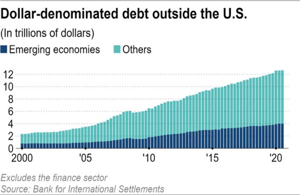

W ostatnich latach Brent Johnson (CEO Santiago Capital) był propagatorem tzw. Dollar Milkshake Theory, a więc w uproszczeniu teorii wskazującej na ryzyko short squeezu na dolarze, poprzedzającego poważną zmianą systemu monetarnego, jaki dotąd znamy. Jakim cudem dolar miałby się umocnić, skoro aż tyle się go „drukowało”? Poza wspomnianą kombinacją w zakresie polityki monetarnej poszczególnych banków (Fed zaostrza, ECB i BoJ pozostają luźne), wskazuje się przede wszystkim na skalę globalnego zadłużenia w dolarze, poza USA. Według danych Banku Rozrachunków Międzynarodowych zadłużenie to przekracza już 12 bln dolarów.

W dolarze, jako globalnej walucie rezerwowej, zadłużają się nie tylko rządy poszczególnych krajów, ale i korporacje. Gdy zadłużenie w walucie krajowej staje się zbyt duże, a rynek domaga się w związku z tym wyższych rentowności od kolejnych transzy długu (rośnie koszt rolowania), do gry wchodzi właśnie emisja długu dolarowego. W tej sytuacji drożejący dolar zaczyna się stawać globalnym problemem, bowiem rośnie koszt zarówno obsługi takiego długu, jak i koszt jego spłacenia.

Można to porównać do dobrze znanego w naszym kraju przypadku kredytów frankowych. Zaciągający je np. przy kursie 2 zł za franka po paru latach mieli duży problem, gdy frank podrożał do 4 zł. W tej sytuacji kwota zadłużenia po przeliczeniu na PLN podwajała się (upraszczając). Co zatem robić może globalny kapitał, gdy kurs dolara zacznie się wymykać spod kontroli i nadmiernie drożeć? Na rynkach może dojść do paniki zakupów dolara. Część z zadłużonych w nim zacznie go kupować na zapas (spieniężając denominowane w dolarze aktywa, czy też wymieniając własne waluty) i błędne koło gotowe (short squeeze). W jednym z ostatnich wywiadów pozytywnie odnośnie tego ryzyka odniósł się też Mike Maloney, dopuszczając ryzyko podejścia indeksu dolara w stronę 120 (obecnie ok. 104), a więc szczytów z 2001-2002 roku.

Złoto może być dużym beneficjentem całego zamieszania

Wydawałoby się, że najprostszym rozwiązaniem zapobiegającym nadmiernemu umocnieniu dolara byłby powrót Fedu do dodruku. Sęk w tym, że nowe dolary z programu luzowania ilościowego trafiają przede wszystkim na rynki finansowe (skup obligacji, może w kolejnej iteracji QE także akcji / ETFów), a nie rynki międzynarodowe. Taką płynność na krótką metę zapewnić mogą linie swapowe, uruchamiane w trakcie covidowej paniki. Umacniający się w niekontrolowany sposób dolar będzie miał też deflacyjny charakter, czego rządy i banki centralne chcą za wszelką cenę uniknąć.

Pamiętać bowiem trzeba, że obecny system monetarny oparty jest na rosnącym długu, do którego dewaluowania potrzebna jest inflacja. Innymi słowy nie jest on zaprojektowany na warunki deflacyjne, a więc zbyt mocnego dolara. Globalny kapitał, widząc bardzo poważne turbulencje w systemie monetarnym powinien się przynajmniej częściowo zabezpieczać w metalach monetarnych, a więc złocie (przede wszystkim) i srebrze. Teoria Milkshake zakłada, że w takim otoczeniu złoto oraz dolar będą rosły równocześnie, a dolarowa cena złota miałaby prawo znaleźć się na poziomie przynajmniej 5000 USD za uncję.

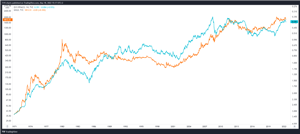

Równoczesne umocnienie dolara i złota nie jest zresztą jak wiemy jakąś abstrakcją, bo widzieliśmy je już wielokrotnie, choćby na przestrzeni ostatniego roku. Gdy dolar silnie się umacniał, nie przeszkodziło to złotu przetestować okolic ATH z 2020 roku. Przypomnę zatem, że wahania dolarowej ceny złota nie są ujemnie skorelowane w dużym stopniu z indeksem dolara, ale z jego siłą nabywczą (DXY skorygowany o inflację), co widać dość dobrze na prezentowanym już w poprzednich artykułach wykresie.

Złoto odzwierciedla w długim terminie nie tyle co wahania indeksu dolara, ale to, czy jego wzrost / spadek jest wyższy / niższy od inflacji. Na powyższym wykresie linią pomarańczową zaznaczona jest długoterminowa cena złota, natomiast niebieską indeks dolara skorygowany o inflację PPI (prawa, odwrócona skala).

Spodziewając się więc poważnych zawirowań w obecnym, pękającym od długu systemie monetarnym, który zostanie narażony za chwilę na kolejny stres test w postaci prób normalizowania polityki pieniężnej przez Fed, złoto wydaje się naturalnym składnikiem części portfela inwestycyjnego, pełniąc w tym kontekście rolę ubezpieczenia. Koniec końców może się bowiem okazać, że aby przywrócić zaufanie do projektowanego od nowa systemu, złoto siłą rzeczy będzie musiało się stać jego komponentem. I to nie dlatego, że chcieliby tego bankierzy centralni (nota bene będący kupcami netto złota od 2009 roku – wdrożenie QE w USA), ale dlatego, że nie będą mieli wyboru. Taka konstrukcja nowego systemu doprowadziłoby z kolei do silnej rewaluacji wyceny złota względem pozostałych aktywów.

Tomasz Gessner