W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Sierpniowy szczyt BRICS i złoto - gamechanger czy rozczarowanie?

Wersja video artykułu znajduje się poniżej:

Jeśli regularnie śledzicie informacje z rynku złota i jego otoczenia, to przynajmniej od roku z pewnością natknęliście się na sporo materiałów na temat posunięć państw grupy BRICS, ale i innych, sympatyzujących z tym blokiem krajów.

Źródło: mothcloud.com

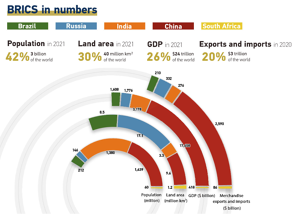

W skład BRICS wchodzą Brazylia, Rosja, Indie, Chiny oraz RPA. W 2021 roku populacja tych krajów wyniosła ponad 3 mld, stanowiąc 42% populacji całego świata. Zajmują one 40 milionów kilometrów kwadratowych, a więc ponad 1/4 powierzchni lądów. Z kolei wartość wytworzonego przez nie PKB w 2021 roku to 24 bln USD, co dało im 26% udział w globalnym PKB.

W 2022 roku, po uwzględnieniu parytetu siły nabywczej, udział ten wzrósł już do 31,59%. Jeśli natomiast spojrzymy na tendencję kształtowania się udziału w globalnym PKB krajów BRICS oraz G7, to okaże się, że w ubiegłym roku kraje BRICS zdołały już wyprzedzić kraje G7. Co więcej, prognozy na kolejne lata wskazują na dalsze powiększanie się tych dysproporcji na rzecz krajów BRICS.

Wielu obserwatorów jest jednak dość sceptycznych odnośnie tego, czy blok krajów BRICS z uwagi na niewielki udział swoich walut w światowym handlu, zdoła skutecznie namieszać w globalnym, zdominowanym przez dolara systemie finansowym. Warto tu jednak wziąć poprawkę na to, że kolejka krajów chętnych do przyłączenia się do BRICS, zrobiła się na przestrzeni ostatniego roku bardzo długa.

O członkostwo w BRICS ubiegają się obecnie Algieria, Argentyna, Bahrajn, Egipt, Indonezja, Iran, Arabia Saudyjska i Zjednoczone Emiraty Arabskie. Ponadto 17 innych krajów wyraziło zainteresowanie przystąpieniem do BRICS, w tym Meksyk, Turcja i Urugwaj. pic.twitter.com/k2BUR528Ob

— Tavex Research (@TavexPL) June 26, 2023

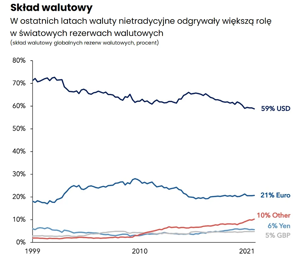

Według ostatnich doniesień o członkostwo oficjalnie ubiegają się już Algieria, Argentyna, Bahrajn, Egipt, Indonezja, Iran, Arabia Saudyjska i Zjednoczone Emiraty Arabskie. Dołączeniem zainteresowanych ma być także 17 kolejnych krajów, w tym Meksyk, Turcja oraz Urugwaj, nazywany też „Szwajcarią Ameryki Południowej”. Jeśli więc w najbliższym czasie BRICS zacznie się tak silnie rozrastać i wypracuje jakieś wspólne, monetarne rozwiązanie, może wówczas skutecznie odebrać dolarowi spory kawałek udziału w globalnym, rozliczeniowym torcie. Podczas gdy na początku lat dwutysięcznych udział amerykańskiej waluty w światowych rezerwach walutowych 70%, obecnie spadł poniżej 60%.

Źródło: wei.org.pl

Nie jest też tajemnicą, że w kontekście wschodniego bloku gospodarczego, ostatni rok stał pod hasłem de-dolaryzacji. Niemal z każdej strony pojawiały się informacje dotyczące ruchów mających na celu redukcję rozliczeń w amerykańskiej walucie oraz pozbywania się amerykańskich aktywów. Można natomiast przyjąć, że przypadek odcięcia Rosji od systemu SWIFT zdecydowanie de-dolaryzacyjne trendy przyspieszył. W bilansach banków centralnych wschodniego bloku od lat wyraźnie topniał udział rezerw dolarowych, miejsce których zastępowało przede wszystkim złoto, ale i juan.

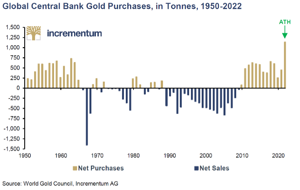

Jak również wiemy, akumulacja złota wyraźnie przyspieszyła od okolic 2010 roku, osiągając historyczny rekord w roku ubiegłym, a tajemnicą poliszynela jest rzeczywisty stan chińskich rezerw złota, które prawdopodobnie różnią się od oficjalnie raportowanych przynajmniej jeszcze jednym zerem na końcu.

W kontekście tychże zakupów pojawiła się więc hipoteza związana z tym, że gdyby blok państw BRICS stworzył wspólną walutę, ta mogłaby być w jakimś stopniu zabezpieczona złotem. Poza zwiększeniem jej wiarygodności, w przeciwieństwie do opartych na zaufaniu walut fiducjarnych, umieszczenie w jej strukturze złota pełniłoby także dość ważną rolę chociażby w transakcjach handlowych. Do tej pory próba przechodzenia na rozliczenia w krajowych walutach obarczona była problemem nierównowagi handlowej.

Załóżmy, że Indie względem Rosji mają permanentny deficyt handlowy, a więc więcej importują z Rosji, aniżeli do niej eksportują. Aby ominąć dolara, zdecydowały się na rozliczenia w indyjskich rupiach. W pewnym momencie Rosja zaczyna dysponować sporymi ilościami indyjskiej waluty, z którą nie ma co zrobić. Musiałaby więc szukać możliwości jej wymiany w kraju, który to z kolei więcej z Indii importuje i owych rupii może potrzebować. W przypadku wspólnej waluty BRICS takie rozliczenia byłoby znacznie łatwiej przeprowadzać i przypominałoby to w pewnym sensie ideę strefy euro. Jeśli jednak pojawiłby się partner handlowy spoza BRICS, ewentualną nadwyżkę waluty BRICS mógłby rozliczyć w złocie chociażby przez Shanghai Futures Exchange, które to z kolei dalej wymieniłby na dowolną, inną walutę.

Jim Rickards: „To będzie największy przewrót w finansach międzynarodowych od 1971 roku. Bezpośredni atak na dolara.”https://t.co/kfeUxKZ1bl

— Tavex Research (@TavexPL) June 22, 2023

Jeśli na zaplanowanym w drugiej połowie sierpnia szczycie państw BRICS faktycznie ogłoszona zostałaby nowa, zabezpieczona złotem waluta, a także zakomunikowane zostałoby rozszerzenie BRICS o kolejne państwa, zwiększające gospodarczy potencjał całego bloku, James Rickards określił takowe wydarzenie największym, monetarnym szokiem od 52 lat, a więc zakończenia przez Amerykanów standardu złota. Co więcej, mogłoby to doprowadzić do silnej rewaluacji ceny złota wyrażonej w dotychczasowych walutach fiducjarnych.

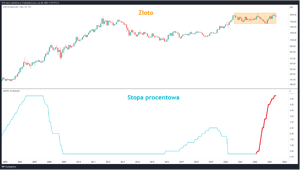

I tu dochodzimy do kwestii najważniejszej. Skoro cała koncepcja jest tak oczywista i prześwietlona na wszystkie strony na mającym największe zasięgi anglojęzycznym Fintube czy Fintwit, to dlaczego nie widać tego po cenie kruszców czy górników metali.

Oczywiście można przyjąć, że 3-letnia już konsolidacja na złocie w otoczeniu tak silnie rosnących stóp procentowych, które to przechodząc za oceanem na realnie dodatnie spowodować powinny znacznie większe problemy złota, jest jakimś obrazem szeroko zakrojonej akumulacji, zwłaszcza w wykonaniu podnoszących te stopy banków centralnych. Poza nimi jest jednak cała masa dużych spekulantów, banków bulionowych, czy funduszy hedgingowych, które na niespełna 2 miesiące przed szczytem państw grupy BRICS i, jak nazwał to Rickards, największym monetarnym szokiem od 52 lat, jakoś nie pchają się drzwiami i oknami w kierunku sektora metali szlachetnych. Więc gdyby faktycznie pieniądze z tego tytułu leżały na ziemi, już powinniśmy widzieć, jak się po nie schylają masy dużych inwestorów. Nielicznym wyjątkiem, w dodatku dotyczącym srebra, był niedawny ruch BlackRocka z zakupem fizycznie zabezpieczonych ETFów PSLV Sprotta za 170 mln USD.

Obecna sytuacja nieco przypomina też to, co działo się w czerwcu 2021 roku, gdy zaimplementowana miała zostać dyrektywa Basel III. Wielu obserwatorów rynku złota, w tym również i ja, pokładało w niej wówczas nadzieję na ukrócenie oferowania produktów opartych na niealokowanym złocie. Kontrakty terminowe, fundusze ETF lub inne papiery wartościowe, których instrumentem bazowym jest złoto, ale nie przydzielają inwestorom określonej ilości fizycznego złota w sztabkach lub monetach, dopuszczały ten sam model spekulacyjny.

W największym uproszczeniu instytucje oferujące takie produkty sprzedawały więc jedynie roszczenia do złota, a nie faktyczne złoto. Regulacja Basel III miała na celu zakończenie lub ograniczenie takich praktyk, a więc emisji papierów wartościowych zabezpieczonych nieistniejącą w rzeczywistości ilością złota. W związku z tym rozporządzenie przeklasyfikowało fizyczne, alokowane złoto na aktywa najbezpieczniejszego, pierwszego poziomu, porównywalne z gotówką, podczas gdy nadal kategoryzowało złoto papierowe lub złoto niealokowane jako aktywa poziomu trzeciego, a więc obarczonego najwyższym ryzykiem. Dyrektywa zobowiązała ponadto instytucje finansowe do utrzymywania buforów kapitałowych w wysokości 85% w celu zabezpieczenia transakcji finansowania i rozliczania metali szlachetnych. Coś, co z założenia miało zdelewarować rynek złota, w praktyce tego nie zrobiło.

Banki bulionowe wciąż angażują się po krótkiej stronie netto na rynku kontraktów terminowych, nie wspominając już o tym, co dzieje się na nieregulowanym rynku pozagiełdowym między tymi podmiotami.

Szykuje się mocne starcie na metalach szlachetnych pomiędzy największymi bankami (BoA vs. JPM)! Zobaczcie, co dzieje się w nieregulowanym handlu pozagiełdowym (OTC). Szczegóły w dzisiejszym artykule

👉https://t.co/spaAJymeeF pic.twitter.com/ozk8hJy5iB— Tavex Research (@TavexPL) June 22, 2023

O planach BRICS wiemy więc tyle, że mogą one mieć bardzo silny, pozytywny wpływ na wyceny złota. Z drugiej jednak strony mamy zachodni kapitał spekulacyjny, który przynajmniej na razie nie rozgrywa tego scenariusza. I taka sytuacja jest w mojej ocenie pewnym sygnałem ostrzegawczym, że temat BRICS w kontekście wpływu na złoto podzielić może losy dyrektywy Basel III.

Na koniec zostawię Was jeszcze z jedną hipotezą, która w ostatnich dniach nieco zaprząta mi głowę. Jeśli przeglądaliście ubiegłotygodniowy wpis dotyczący pozycjonowania banków bulionowych na kontraktach terminowych (https://tavex.pl/banki-bulionowe-graja-na-poglebienie-korekty/), zwłaszcza na złocie, to wiecie, że pomimo 8% spadku dolarowych cen od majowego szczytu, instytucje te jakoś specjalnie nie redukują swoich krótkich pozycji netto. Czego z kolei nie można powiedzieć o producentach, którzy niemal w ogóle nie zabezpieczają się przed spadkiem cen i ich ekspozycja short netto zbliżona jest do neutralnej.

Zbyt duże by upaść banki dość dobrze żyją z regulatorami, Fedem i rządem, zatem może być też tak, że akonto dalszej, owocnej współpracy mają przyzwolenie, aby w miarę możliwości dociskać ceny metali, angażując się po krótkiej stronie rynku. Gdyby faktycznie doszło do silnej rewaluacji cen złota w związku z sierpniowym ruchem BRICS, który nawiasem mówiąc byłby też na rękę europejskim, dostosowującym ilość swojego złota względem PKB krajom, zawsze można powtórzyć zeszłoroczny manewr z rynku niklu na London Metal Exchange i papierowe transakcje anulować.

Pamiętacie anulowanie transakcji (łącznie o wartości 12 mld USD!) podczas shortsqueezu na niklu na LME w ubiegłym roku? Prawnicy dwóch firm finansowych, które pozwały giełdę, poinformowali we wtorek londyński Sąd Najwyższy. Ciekawe, jaki będzie finał 👇https://t.co/bfzcEOhhRn

— Tavex Research (@TavexPL) June 21, 2023

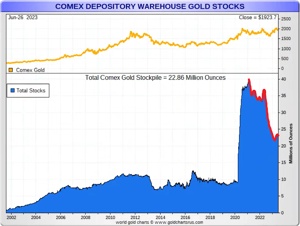

Użycie wówczas argumentu o nadzwyczajnej, niedającej się przewidzieć sytuacji prawdopodobnie nie spotka się z jakimś masowym oporem ze strony posiadaczy długich pozycji, którzy nie zobaczyliby wówczas swoich zysków. Za to mają już w swoim posiadaniu niemal połowę zapasów fizycznego złota, które na przestrzeni ostatniego 2,5 roku udało się z COMEX wyciągnąć.

Jak zatem ostatecznie podejść do tego, co może wydarzyć się w sierpniu? Jeśli zamierzacie kupować złoto tylko i wyłącznie pod scenariusz jego przeszacowania, miejcie na uwadze, że jest on obarczony również ryzykami. A najpoważniejszym sygnałem ostrzegawczym jest to, że przynajmniej na razie duże spekulacyjne kapitały nie są w sektorze metali zbyt aktywne. W tym kontekście obserwujcie w kolejnych tygodniach zwłaszcza notowania akcji górników złota. Jeśli te zaczęłyby silnie rosnąć, będzie to sygnał, że instytucje zaczynają się ustawiać pod BRICS, a więc prawdopodobieństwo całego konceptu przeszacowania cen złota zaczyna się robić coraz wyższe.

Co jednak kluczowe, bardzo uważajcie tutaj na wszelkie, oparte na papierowym złocie rozwiązania, bowiem ostatecznie co do wpływu BRICS na złoto możecie mieć rację, ale ewentualne anulowanie transakcji na kontraktach terminowych, czy nacjonalizacja górników spowoduje, że beneficjentami tego zagrania się nie staniecie.

Jeśli natomiast Wasza ekspozycja w kruszcu opiera się na innych przesłankach, jak kwestie ubezpieczenia przed najgorszymi scenariuszami, klasycznej dywersyfikacji portfela, czy chęci posiadania części kapitału poza finansowym systemem, wówczas możliwość pozytywnego wpływu BRICS na złoto będzie dla Was tylko dodatkowym benefitem, który może się pojawić, ale nie musi. W najgorszym razie nic się nie zmieni, a w najlepszym zostaniecie miło zaskoczeni.

Tomasz Gessner