W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

SVB wytycza granicę monetarnego zacieśniania

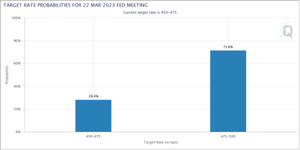

Echa potężnych zawirowań po bankructwie SVB i jego następstw powoli cichną. Dziś przyjrzymy się najważniejszym dla inwestorów konsekwencjom, jakie te wydarzenia po sobie pozostawiają. O tym, że kolejne decyzje Fedu, a jeszcze precyzyjniej oczekiwania wobec nich, ustawią kierunek na poszczególnych aktywach, przekonywać nikogo nie trzeba. Od wielu miesięcy inwestorzy wypatrywali wszelkich możliwych oznak zmiany narracji Fedu ws. dalszego kształtowania polityki monetarnej. Wiele wskazuje na to, że przypadek SVB pokazał, gdzie leży granica wytrzymałości rynku. Warto przypomnieć, że przed tygodniem, w trakcie przesłuchania Jerome Powella w Kongresie, padły kolejne, jastrzębie deklaracje w zakresie determinacji w sprowadzaniu inflacji do 2% celu. Rynki niezbyt dobrze to wówczas przyjęły, a w kontraktowych wycenach zaczęły się pojawiać rosnące szanse na podwyżkę stóp o 50 pb na zaplanowanym na 22 marca posiedzeniu. Co więcej, rynek oczekiwał wówczas także podwyżek po 25 pb w maju i czerwcu.

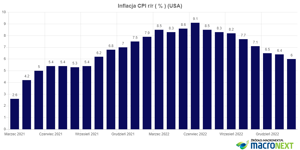

Po burzy wywołanej bankructwem SVB, oczekiwania wobec marcowego posiedzenia przesuwają się na podwyżkę o 25 pb, a pieczętuje je wczorajszy odczyt inflacji CPI, która po styczniowym spowolnieniu tempa spadku, teraz wykonuje kolejny, bardziej zauważalny ruch w dół do 6%.

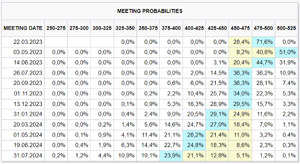

Najciekawsze jest jednak to, jak zmieniła się wycena ścieżki kształtowania stóp procentowych w kolejnych miesiącach, bowiem to jest główny czynnik, który rozdaje teraz rynkom karty.

Z nieco ponad 70% prawdopodobieństwem dojdzie do podwyżki stóp o 25 pb w marcu, natomiast z ponad 50% do jeszcze jednej w maju, co podprowadzałoby stopy do przedziału 5,00-5,25%. Z kolei już w czerwcu miałoby dojść do pierwszej obniżki stóp i kolejnej w lipcu, co przywracałoby nas do miejsca, w którym cena pieniądza znajduje się obecnie. Innymi słowy ze strony obecnego postrzegania rynków maj byłby miesiącem kończącym cały cykl podwyżek stóp.

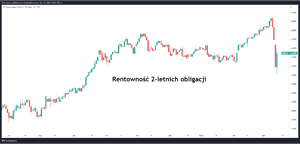

Największy spadek rentowności od ‘87 roku

Największy szok, jaki był widoczny na poszczególnych rynkach, dotyczył amerykańskich obligacji, które natychmiast wyceniły konieczność drastycznej zmiany polityki monetarnej przez Fed. Spadek rentowności 2-latków o ponad 100 pb w 3 dni był największym od pamiętnego krachu z 1987 roku.

W kontekście interesujących nas metali szlachetnych warto także przypomnieć, jak kruszec zachował się w trzech ostatnich przypadkach, gdy rentowność obligacji 2-letnich cofała się pod poziom stopy procentowej.

Wiele zatem wskazuje na to, że byliśmy świadkami pivotu, bądź zrobił się on na wyciągnięcie ręki (ostatnia podwyżka stóp w maju). Bailout SVB według nowej nomenklatury bailoutem nie jest. Podobnie jak dwa ujemne kwartały PKB przestały być recesją. Ów (nie)bailout idzie z kolei w parze z gwarancjami Fedu, który powołując specjalny fundusz zobowiązał się przyjąć w zastaw od banków przecenione wcześniejszymi podwyżkami stóp obligacje. Natomiast kapitał (uzupełniony dodrukiem pokrywającym różnicę między nominałem obligacji, a ceną bieżącą) przekazany zostanie bankom pod wypłatę klientom, którzy zgłoszą się po swoje depozyty, aby owe banki nie musiały na stracie upłynniać obligacji na rynku. I choć na logikę taka operacja zwiększa monetarną bazę, podobnie jak (nie)bailout i (nie)recesja, teraz to już ponoć także (nie)QE.

Tomasz Gessner