W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Wypatrywanie dołka na złocie w IV kwartale

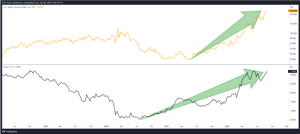

W sierpniu minęły dwa lata od szczytu na złocie, ustanowionym nieco poniżej 2100 USD. W tym czasie dolarowa cena złota weszła w konsolidację, w zakresie której wciąż się porusza. Trend boczny ograniczony jest od dołu obszarem 1680 USD. Biorąc pod uwagę skalę typowych przeciwności dla tego rynku, utrzymywanie tej konsolidacji i tak można uznać za sukces w wykonaniu kruszcu. O jakich przeciwnościach mowa? Przede wszystkim solidnie drożejącym dolarze oraz wzrostach rentowności amerykańskich obligacji (wykres poniżej). Choć te wciąż nie płacą odsetek przekraczających poziom inflacji, część kapitału decyduje się choć częściowo zminimalizować swoje realne straty i w nich przeczekać.

Ostatni okres rosnącej awersji do ryzyka na rynkach idzie w parze z wciąż podtrzymanym, jastrzębim stanowiskiem Fedu. W trakcie ostatniego wystąpienia na sympozjum w Jackson Hole, Jerome Powell ponownie podkreślił chęć sprowadzenia inflacji do 2% celu, nawet jeśli oznaczałoby to trudniejszy okres dla gospodarki. Póki co, rynek tę jastrzębią narrację jak widać kupuje. Najwyraźniej w zakresie społecznych nastrojów, związanych ze słabnącym wzrostem gospodarczym i spadającą siłą nabywczą Amerykanów, nie jest jeszcze aż tak źle, aby przestawić narrację z „walczymy z inflacją” na „walczymy o miejsca pracy”. Te wraz ze słabnącą gospodarką zaczną nieuchronnie topnieć, a gdy przeciętny Amerykanin odczuje to na własnej (bądź najbliższych) skórze, pojawi się presja na rządzących, aby problemem słabnącej gospodarki się zająć, bez względu na znajdującą się zdecydowanie powyżej celu inflacją. I będzie to moment, gdy Fed zasygnalizuje pauzę / zwrot w obecnie trwającym cyklu zacieśniania monetarnego.

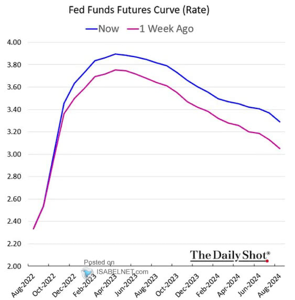

Powyżej wykres z ubiegłotygodniowego The Daily Shot, który na podstawie kontraktów na stopę funduszy federalnych przedstawia wycenę przebiegu zachowania stopy procentowej w kolejnych kwartałach. Choć na zamieszczonym wykresie zobrazowano wzrost tych oczekiwań w porównaniu do poprzedniego odczytu, nas interesuje bardziej cały przebieg wyceny zachowania stóp. Jak widać, niezależnie od miejsca, gdzie miałaby wypaść szczytowa wartość w obecnym cyklu zacieśniania, pod względem momentu są to okolice przełomu I i II kwartału przyszłego roku. Warto mieć na uwadze, że może to być przydatna informacja także dla inwestujących na rynku metali szlachetnych.

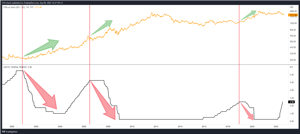

Jeśli spojrzymy na ostatnich 20 lat, gdy cykl wzrostu stóp procentowych w USA dobiegał końca, rynek złota już zaczynał ten fakt wyceniać. Dyskontował bowiem w ten sposób przejście do ponownego łagodzenia monetarnego. Na powyższym wykresie w górnym panelu mamy cenę złota, natomiast w panelu dolnym stopę procentową w USA. W 2000 roku cena złota zaczęła się podnosić w momencie, gdy stopy zaczęły faktycznie spadać. Z kolei w dwóch ostatnich przypadkach złoto zaczęło wykazywać siłę już w momencie zakończenia wzrostu stóp, a więc jeszcze przed rozpoczęciem fazy ich ponownego spadku. Można przyjąć, że analogicznie będzie tym razem zwłaszcza, że w odróżnieniu od przypadków z ostatnich 20 lat teraz borykamy się z wysoką inflacją. Jeśli Fed zakomunikowałby chęć „dodania gazu” gospodarce w takim otoczeniu, byłoby to jednoznaczne z wysłaniem inflacji na kolejne, wyższe poziomy, a w najlepszym wypadku podtrzymania obecnej i tak już z trudem akceptowalnej dynamiki.

O ile coś nie „pęknie” wcześniej (poważne załamanie na rynkach /zwłaszcza długu/, silne pogorszenie sytuacji na rynku pracy), ten oczekiwany obecnie szczyt stóp procentowych na wiosnę przyszłego roku może być już wcześniej dyskontowany przez rynek metali. Oznaczałoby to, że w optymalnym scenariuszu złoto z kilkumiesięcznym wyprzedzeniem (końcówka IV kwartału) już zacznie cechować się siłą, choćby względem szerokiego rynku akcji. Wskaźnikiem wyprzedzającym powinna być także poprawa notowań górników metali względem cen spot.

Tomasz Gessner