W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Zakończenie półrocza dobrą okazją do przejrzenia wyników

W ubiegły czwartek zakończyliśmy zarówno drugi kwartał, jak i pierwsze półroczne. Połówka roku to zwykle dobry moment na pewne podsumowania. Spójrzmy zatem, z jakimi realiami przyszło się w tym okresie inwestorom mierzyć i co najważniejsze, jakie wnioski mogą z tego płynąć na przyszłość.

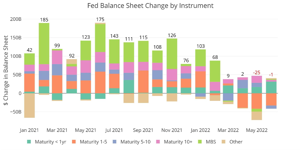

Nie był to czas łatwy. Zamiast gry na wykręcanie rekordowych stóp zwrotu wyzwaniem okazało się choćby zachowanie kapitału. Można przyjąć, że szyki giełdowym bykom, ale i posiadaczom obligacji, popsuł Fed, który już w listopadzie zaczął zmieniać retorykę na bardziej jastrzębią. Najpierw zaczęło się od sygnalizowania wygaszania programu skupu aktywów. Dalej sugerowano, że wraz z jego zakończeniem w marcu należy się liczyć z pierwszą podwyżką stóp. Od czerwca zaś Fed miał zamiar swój bilans redukować. Pierwotnie sugerowano tempo 90 mld USD miesięcznie, ale to ma zostać wdrożone od września. Przez pierwsze trzy miesiące miało być to 47,5 mld USD.

Źródło: schiffgold.com

Celowo piszę „miało być”, a nie „będzie”, bo czerwiec pokazał już, że rzeczywistość jest nieco inna, niż założenia. Okazuje się, że paradoksalnie to w maju udało się w większym stopniu skurczyć bilans. Czerwiec pozostawił go niemal bez zmian (spadek o ok. 1 mld USD).

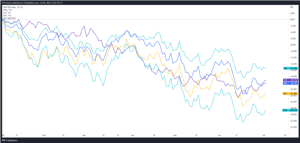

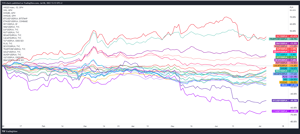

Pomimo sporych kłopotów z wyprzedażą aktywów, ale i symbolicznych na razie podwyżek stóp (1,50-1,75% przy 8,6% inflacji CPI), rynek akcji i długu nie przyjął tego w minionych miesiącach najlepiej. Na poniższym wykresie mamy zmiany od początku roku do chwili obecnej najpopularniejszych, amerykańskich indeksów (S&P500 -20%, Nasdaq -28%, Dow Jones -15%, Russell 2000 -23%), ale i obligacji długoterminowych, reprezentowanych w tym porównaniu ETFem TLT (-19%).

Nie było to zatem zbyt udane półrocze, zarówno dla akcji, jak i długu, a więc tym samym wciąż popularnych portfeli w modelu 60/40, opierających się na tych dwóch klasach aktywów. Można więc przyjąć, że domknięcie półrocza takimi stopami zwrotu siłą rzeczy zmusi inwestorów do zastanowienia się nad jakimiś zmianami. Zaczną się więc oni rozglądać za alternatywami. Raczej nie będą to kryptowaluty, które tego półrocza także do udanych zaliczyć nie mogą. Bitcoin od początku roku traci prawie 58%, natomiast Ethereum zbliża się do 70% spadku dolarowej ceny.

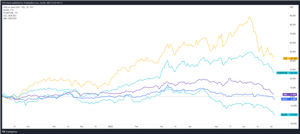

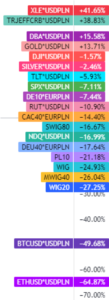

Z głównych klas aktywów pozostałyby do przejrzenia surowce i metale szlachetne. I tutaj dla wielu inwestorów, którzy wcześniej ich nie rozpatrywali, mogą pojawić się ciekawe odkrycia. Na tle szerokiego rynku akcji, długu, czy kryptowalut, szeroki indeks CRB od początku roku jest ok. 26% na plusie. I to pomimo zauważalnych realizacji zysków z ostatnich tygodni.

Jeszcze na początku czerwca było to prawie +50%. Przewodził mu sektor energetyczny (XLE), ale i nieźle radziły sobie surowce rolne (DBA). Złoto z kolei schodzi obecnie na symboliczny, 2,6% minus (spadki z ostatnich dni), natomiast bardziej przemysłowe i spekulacyjne srebro odzwierciedliło bardziej zachowanie szerokiego rynku akcji, zbliżając się obecnie do 20% cofnięcia dolarowej ceny od początku roku. Niemniej można przypuszczać, że bardzo dobre wyniki całego kompleksu surowców w tym okresie (nawet pomimo ostatniej korekty) i zbliżony do neutralnego wynik złota mają spore szanse przykuć w II połowie roku uwagę inwestorów, którzy mogą nieco tę klasę aktywów doważyć.

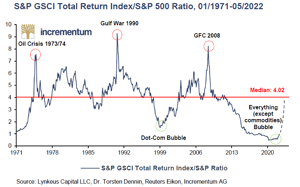

Warto przypomnieć w tym miejscu obraz długoterminowy, a więc relację surowców do S&P500. Nawet pomimo tegorocznej korekty amerykańskiego rynku akcji oraz wzrostów koszyka surowców, w ujęciu relatywnym nadal jest tu bardzo dużo do nadrobienia w perspektywie kolejnych lat i to tutaj wydaje się zasadne szukanie swoich przewag.

Realia polskiego inwestora

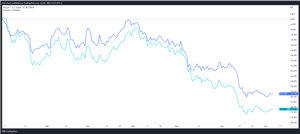

Sytuacja za oceanem rozdaje naturalnie karty w zakresie sentymentu inwestycyjnego na cały świat. Oznacza to zatem, że słabe wyniki inwestycyjne tego półrocza z tradycyjnych aktywów (akcje / obligacje) nie były tylko przypadłością rynku amerykańskiego, ale zostały powielone z różną siłą także na pozostałych rynkach. Poniżej mamy wykres stóp zwrotu (w PLN) od początku roku do teraz (YTD) najpopularniejszych aktywów w zasięgu polskiego inwestora.

Dla lepszej czytelności poniżej także powiększenie

Źródło: TradingView

Okazuje się w tej sytuacji, że naszym inwestorom także nie udało się schronić na krajowym rynku akcji, ale i na indeksach europejskich i amerykańskich. To samo tyczy się rynku długu, czy kryptowalut. Bardzo wyraźnie na prowadzenie wysuwają się jednak surowce, których stopy zwrotu podbite są słabszym w tym okresie złotym. Po ok. 40% zyskał cały indeks CRB oraz ETF XLE (sektor surowców energetycznych). ETF na surowce rolne (DBA) zyskał od początku roku ok. 15%, złoto prawie 14%, a srebro znalazło się w tym okresie symbolicznie pod kreską (-2,5%). Jeśli chcielibyśmy porównać powyższe aktywa w PLN w perspektywie pełnego roku, koszyk surowców (+62%) oraz złoto (+20%) w sposób jeszcze bardziej dobitny wysuną się na prowadzenie.

Jeśli skontrastować to ze stopami zwrotu z krajowych indeksów, czy obligacji, będzie nad czym w najbliższym czasie myśleć. Warto przy tym pamiętać, że większość inwestorów co do zasady podąża za wynikiem (kupuje bo rośnie, a nie dlatego, że spadło), a zatem bardziej prawdopodobne wydaje się, że ekspozycja ma prawo być korygowana na aktywach, które rozczarowały (szeroki rynek akcji / dług) i powiększana w segmencie surowców, powodując docelowo rozwinięcie wzrostu prezentowanego już wyżej ratio surowców do rynku akcji. Nie oznacza to przy tym, że rynek akcji będzie tylko spadał. Po uspokojeniu sytuacji i ewentualnym powrocie oczekiwań luźniejszej polityki monetarnej (widmo recesji) w dalszej części roku także powinien odreagować, ale aktywa pro-inflacyjne (surowce i metale szlachetne) mają prawo w takim otoczeniu (powrót do dodruku) dostarczyć wyższych stóp zwrotu od rynku akcji i długu.

Tomasz Gessner