W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Jastrzębi czerwiec w bankach centralnych

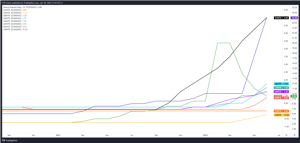

Większość czerwcowych posiedzeń najważniejszych banków centralnych za nami. Po tym, co zobaczyliśmy można śmiało powiedzieć, że był to miesiąc podwyżek stóp procentowych. Władze monetarne próbują więc w ten sposób dać odpór rosnącej inflacji. Walka jak wiemy nie jest równa, bo po pierwsze inflacja już „uciekła”, a raz wypuszczonego z butelki dżina ciężko wepchnąć z powrotem. Po drugie inflacja ma w wielu przypadkach podażowy charakter, zatem jej ugaszenie jest bardziej zależne od tego, jak dogodne warunki rząd stworzy przedsiębiorcom, aby byli w stanie dostarczyć na rynek większą ilość dóbr i usług. Zaś po trzecie wraz z presją inflacyjną pojawiają się słabnące dane z gospodarki (stagflacyjne otoczenie), zatem ze skalą i dynamiką zacieśniania trzeba w takich warunkach mocno uważać, stąd też w części przypadków jastrzębia retoryka okraszona była też gołębimi elementami. Jakie decyzje podjęto?

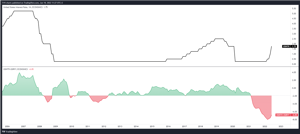

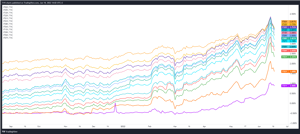

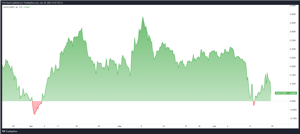

W USA rynek sam podsunął +75pb

Zaczynając od danych najświeższych, a więc z minionego tygodnia, cały finansowy świat emocjonował się decyzją Fedu, któremu rynek zrobił prezent. Jeszcze przed 1-2 tygodniami za scenariusz bazowy szacowano podwyżkę stóp o 50pb. Tymczasem po ostatnim odczycie inflacji CPI, która ponownie poprawiła poprzedni szczyt i wyniosła w maju 8,6% r/r, rynek wystraszył się ruchu o 75pb i z dnia na dzień zaczął ją systematycznie w coraz większej mierze wyceniać, zarówno poprzez silną przecenę akcji i obligacji, ale zmiany prawdopodobieństwa w zakresie skali podwyżki również widać było na modelach bazujących na kontraktach terminowych na stopę rezerwy federalnej. Na 1-2 dni przed środową decyzją podwyżka o 75pb była całkowicie w cenach. Fed miał więc bardzo komfortową sytuację i rynek niejako sam wymusił na nim podwyżkę o 75pb, co w środowy wieczór przyjęte zostało wręcz z ulgą („kupuj plotki, sprzedaj fakty”). Tym samym główna stopa przesuwa się do przedziału 1,50-1,75% (górny panel na powyższym wykresie), co przy obecnej inflacji daje stopę realną -6,85% (panel dolny).

Niespodzianka w Szwajcarii +50pb

Choć na początku minionego tygodnia analitycy Citi brali pod uwagę możliwość podwyżki stóp procentowych w Szwajcarii, byli w zdecydowanej mniejszości, co widać było po silnym umocnieniu franka szwajcarskiego, gdy we czwartek Narodowy Bank Szwajcarii ogłosił, że stopa procentowa kurczy się z -0,75% do -0,25%. Większość rynku spodziewała się, że stopy pozostaną bez zmian. SNB, w przeciwieństwie do wielu głównych banków centralnych, zdaje się tym samym reagować z wyprzedzeniem na rosnącą inflację i już po majowym odczycie na poziomie +2,9% zaczyna działać. Realna stopa to w tej chwili -3,15% i jest najniższa w tym wieku.

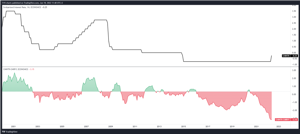

Wielka Brytania skromne +25pb

Także we czwartek Bank Anglii podniósł stopy do 1,25% (zgodnie z konsensusem), a więc o 25pb. Jeśli skorygujemy główną stopę o aktualną inflację, otrzymujemy realne -7,75%, co również wpisuje się w długoterminowe rekordy.

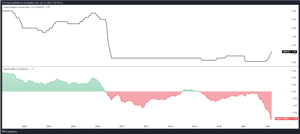

ECB na razie tylko zapowiada

Władze Europejskiego Banku Centralnego nie zdecydowały się w czerwcu na podwyżkę stóp procentowych, ale wyraźnie ją sygnalizują na lipiec (oczekuje się +25pb). Z czerwcowych wypowiedzi szefowej ECB, Christine Lagarde wynikało też, że w III kwartale ECB chciałby wyjść z terytorium ujemnej stopy depozytowej oraz zakończyć program skupu obligacji. I tu pojawił się potężny zgrzyt (nie po raz pierwszy zresztą), bowiem jak wiadomo polityka ECB dotyczy wszystkich państw strefy euro, a więc również chętnie korzystających z możliwości taniego zadłużania krajów PIGS. Największym problemem w tej grupie są Włochy, z sięgającym 150% długiem do PKB. Warto pamiętać, że podczas kryzysu w strefie euro sprzed dekady, ale i kolejnego we Włoszech w 2018 roku, w debacie publicznej pojawiały się pomysły opuszczenia strefy euro, jeśli ECB nie będzie skupować włoskiego długu. Ponieważ jest to jednocześnie czwarta co do wielkości gospodarka europejska, takie porzucenie euro mogłoby zainicjować dalszą erozję całego bloku gospodarczego. I tego szantażu Włochów (skądinąd pod obecnym przewodnictwem premiera Mario Draghiego, byłego szefa ECB w latach 2011-2019) boi się ECB.

W minionych dniach, gdy rentowności 10-letnich włoskich obligacji przekroczyły już 4%, ze strony Christine Lagarde popłynęły sugestie tzw. „fragmentaryzacji” polityki monetarnej. W najprostszym ujęciu, najbardziej zadłużone kraje miałyby zostać potraktowane ulgowo. Możliwe zatem, że zacieśnianie monetarne w zakresie redukcji skupu obligacji nie będą ich dotyczyć, bądź w mniejszym stopniu, aniżeli reszty strefy euro. Na chwilę obecną zatem stopa depozytowa ECB wynosi -0,50%, co daje nam również rekordową, realną stopę -8,6%.

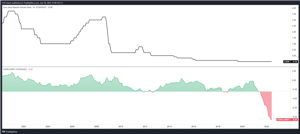

Kanada i Australia po +50pb

Czerwiec przyniósł też podwyżki stóp w Kanadzie oraz Australii. W obu przypadkach wyniosły one 50pb, przy czym w przypadku Australii oczekiwano ruchu o 25pb. Obecnie w Kanadzie główna stopa wynosi 1,50%, a w Australii 0,85%. Jak to się ma do inflacji? Po skorygowaniu ceny pieniądza o wskaźnik spadku jego wartości, otrzymujemy realnie w przypadku Kanady -5,30%, a w przypadku Australii -5,10%. I w obu przypadkach także są to obszary długoterminowych rekordów spadku siły nabywczej waluty.

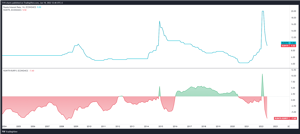

Rosja dalej luzuje, Ukraina agresywnie zacieśnia

Choć w przypadku tych dwóch krajów koniecznie trzeba wziąć poprawkę na trwający między nimi konflikt militarny, także i tutaj czerwiec przyniósł zmiany w polityce monetarnej. W kwietniowych wpisach przyglądaliśmy się decyzjom Rosji, której zależało na przywróceniu popytu na mocno przecenionego po rozpoczęciu wojny rubla. Poza szeregiem niekonwencjonalnych środków związanych z wymianą walutową wśród podmiotów fizycznych i prawnych, ingerujących mocno w wolny rynek (m.in. ograniczenia wymiany rubli na twarde waluty, nakazy wymiany przychodów eksporterów na ruble), ze strony Rosji pojawiły się przede wszystkim żądania rozliczeń za gaz w ich walucie. Żądania te dotyczyły krajów „nieprzyjaznych” Rosji, a więc w praktyce krajów UE i USA. Odchodzenie od rozliczeń twardymi walutami za rosyjskie węglowodory widoczne jest też wobec Wschodu, któremu akurat kierunek de-dolaryzacji jest na rękę. Dzięki tym zabiegom udało się stworzyć na tyle duży popyt na rubla, że kurs dolara wobec rosyjskiej waluty wrócił nie tylko do poziomu sprzed momentu rozpoczęcia wojny, ale jest obecnie o ponad 30% niższy. Taki zwrot na rublu pozwala z kolei Centralnemu Bankowi Rosji systematycznie obniżać stopy procentowe, które zostały po rozpoczęciu inwazji na Ukrainę podwyższone do 20%. CBR dokonał od tej pory już czterech obniżek stóp, cofając się ostatecznie z ich poziomem do 9,5%, a więc poziomu sprzed 28 lutego.

W przeciwnym kierunku poszła natomiast Ukraina, dokonując radykalnej podwyżki stóp procentowych z dotychczasowych 10% do 25%, co miałoby przyhamować rozpędzającą się do 18% inflację oraz osłabienie hrywny. O ile w przypadku Rosji inflacja także daje się we znaki (17,1%), o tyle problemem przestała być na razie słabnąca waluta, dzięki czemu CBR nie musi już utrzymywać tak jastrzębiej polityki monetarnej. W przypadku Rosji realne stopy wynoszą więc teraz -7,6%, natomiast w Ukrainie są realnie dodatnie i wynoszą +7%.

Rynek przetestuje wytrwałość bankierów centralnych

Jak widać, poza przypadkiem Rosji, ale i wspomnianej w poprzednim wpisie (https://tavex.pl/implozja-rynku-dlugu-wyzwaniem-dla-bankow-centralnych/) Japonii, wszystkie największe banki centralne albo już zacieśniają politykę monetarną, albo deklarują takie działania w najbliższym czasie. Odbywa się to zarówno na poziomie podwyżek stóp procentowych, jak i prób wychodzenia z programów luzowania ilościowego (skupu aktywów).

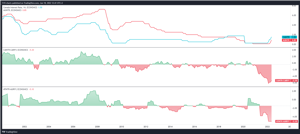

W stagflacyjnym otoczeniu przykręcanie monetarnej śruby szybko może przerodzić się w recesję, co zresztą w przypadku USA już na początku kwietnia oraz w ostatnich dniach sygnalizowała odwrócona krzywa rentowności na odcinku 2Y i 10Y (wykres powyżej). Otwartą pozostaje więc kwestia, kiedy polityczny koszt spowolnienia / recesji (spadająca siła nabywcza dochodów, rosnące bezrobocie, niepokoje społeczne, spadające poparcie dla rządzących) zacznie przekraczać koszt związany z wysoką inflacją. Minięcie tego punktu będzie zielonym światłem do ponownego zwrotu w kwestii polityki monetarnej, a więc zmiany retoryki z „walczymy z inflacją” na „dbamy o wzrost gospodarczy”. Gdy widmo rosnącej stopy bezrobocia zacznie zaglądać w oczy przeciętnemu Kowalskiemu, Smith’owi, czy Müller’owi, społeczne przyzwolenie na taki zwrot będzie ostatnią rzeczą, o jaką decydenci będą się musieli martwić. A wtedy od nowa ruszy rynkowa machina apetytu na ryzyko i obaw o dalszy wzrost inflacji.

W kolejnym wpisie zerkniemy na krajowe podwórko w zakresie ostatnich decyzji RPP, komentarzy przedstawicieli władz monetarnych, a także co na to rynek długu i czego można się spodziewać po złotym w nadchodzącym okresie wakacyjnym.

Tomasz Gessner