W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Kontynuacja drenażu skarbców srebra

Za nami kolejny raport CoT, obrazujący strukturę pozycjonowania na kontraktach terminowych na złoto i srebro. Jest on teraz o tyle warty śledzenia, że ostatnie tygodnie stały pod znakiem cenowej korekty metali. Takie warunki są jak wiemy idealne do korygowania ekspozycji po krótkiej stronie rynku. Jak zawsze warto przypomnieć, że raport pojawia się po zakończeniu piątkowego handlu, ale obrazuje sytuację na wtorek. Innymi słowy nie pokazuje trzech ostatnich dni handlowych.

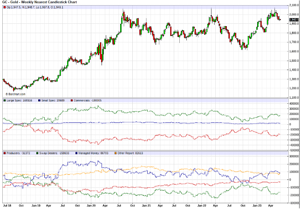

Poprzednie trzy tygodnie spadków cen metali stały pod znakiem korygowania ekspozycji short netto przez banki bulionowe oraz producentów. Poniżej wykres pozycjonowania dla złota.

Na szczególną uwagę zasługiwać mogą producenci, zobrazowani czerwoną linią w dolnym panelu. Zauważmy, że praktycznie nie zwiększali oni w trakcie ostatniego wzrostu cen swojego zabezpieczenia przed cenową korektą. Obecnie ich krótka pozycja netto ma charakter wręcz symboliczny, co sugeruje, że bardzo realnie liczą się z możliwością wybicia cen złota na nowe ATH. Największą siłą podażową są natomiast banki bulionowe (zielona linia w dolnym panelu), które w trakcie ostatniego cofnięcia korygowały swoje krótkie pozycje, choć ich ekspozycja netto jest wciąż na wysokich poziomach, co może być potencjalną przeszkodą do odbudowania się ceny w najbliższym czasie.

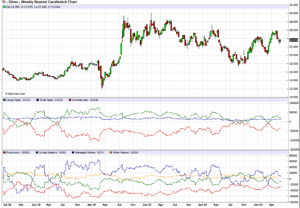

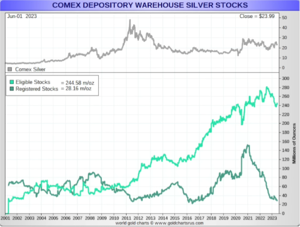

Dalej przechodzimy do srebra, na którym to z kolei banki bulionowe w trakcie ostatniego cofnięcia wykazywały się znacznie większą ostrożnością, aniżeli zabezpieczający się producenci. W kontekście srebra wydarzeniem ostatnich dni na COMEX jest też rozbicie poziomu 30 mln uncji na poziomie zapasów będących podstawą zabezpieczenia kontraktów terminowych, a więc srebra gotowego do wydania (ciemniejsza zielona linia na poniższym wykresie).

Zauważmy, że po 80% spadku zapasów w tej kategorii (od lutego 2021 – SilverSqueeze), okolice 30 mln uncji stały się pewnego rodzaju „wsparciem”, po którym poziom zapasów od jesieni dryfował. Obecnie został on rozbity, a zapasy srebra schodzą do nieco powyżej 28 mln uncji. Widząc podobne tendencje w Londynie oraz Szanghaju, może być tym razem problem z ich uzupełnieniem.

Po ostatnich, rekordowych odpływach srebra z giełdy w Szanghaju, sytuacja nieco się uspokoiła, ale tendencja drenowania skarbców pozostaje utrzymana. pic.twitter.com/0CWJeTulkV

— Tavex Research (@TavexPL) June 5, 2023

Chętnych do przesuwania srebra z Eligible (prywatni właściciele) do Registered po aktualnych cenach specjalnie nie ma. Tak wyraźny spadek zapasów to obecnie argument dla liczących na potencjalny shortsqueeze, wzorem ubiegłorocznego, marcowego przypadku niklu na LME. Do kwestii zapasów dodać można także ponownie spadającą ilość otwartych kontraktów na srebrze, która po niedawnym odreagowaniu ponownie zmierza w kierunku wieloletnich minimów.

W przeszłości niewielkie zaangażowanie na kontraktach szło zwykle w parze z rosnącym potencjałem do odreagowania ceny. Technicznie ostatnia korekta cenowa zbliżyła już srebro do potencjalnych wsparć.

Srebro także próbuje pozostawić na peronie liczących na test 22 USD. To miejsce (re-test wybitej linii spadkowej) jak najbardziej się do tego nadaje. pic.twitter.com/wFw7YxaB1I

— Tavex Research (@TavexPL) June 1, 2023

Najbliższym są okolice testowanej już od góry linii spadkowej. Natomiast niżej mamy do dyspozycji także bardzo ważny obszar 22 USD, gdzie uaktywnić powinien się ponownie popyt. Innymi słowy srebro wydaje się być na dobrej drodze do odhaczenia kolejnego, cyklicznego (i co ważne, położonego wyżej) dołka .

Tomasz Gessner