W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Krok wstecz japońskiego MMT

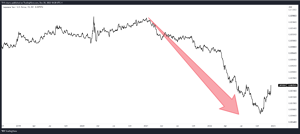

We wpisach z poprzednich miesięcy wielokrotnie przyglądaliśmy się wyjątkowo trudnej sytuacji głównych banków centralnych, które z jednej strony chcąc walczyć z presją inflacyjną zmuszone były podwyższać stopy procentowe, co z drugiej strony uderza w wyceny aktywów (zamierzone działanie m.in. przez odwrócony efekt majątkowy => https://tavex.pl/efekt-bogactwa-w-walce-z-inflacja/), ale i uderza w koszty obsługi długu rządowego, generując coraz bardziej napiętą sytuację w budżetach wielu krajów. Widać to doskonale chociażby na poniższym wykresie, gdzie pokazane są koszty odsetek od amerykańskiego zadłużenia. Na to nakłada się także kwestia typowego dla spowolnienia gospodarczego spadku wpływów podatkowych, przy jednocześnie wydłużającej się kolejce po świadczenia socjalne (rośnie deficyt budżetowy).

Globalny trend wzrostu rentowności

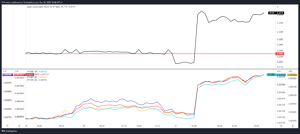

Ten rok był wyjątkowy także pod względem zmian, jakie obserwowaliśmy na globalnym rynku długu. Kombinacja wymykającej się spod kontroli inflacji w wielu krajach i odpowiedzi zdecydowanej większości banków centralnych serią silnych podwyżek stóp procentowych, siłą rzeczy pociągnęły wyceny obligacji, co zaowocowało wzrostami ich rentowności. Te odnoszące się do 10-latków w największych gospodarkach, zobrazowane są na poniższym wykresie.

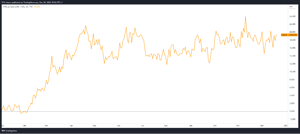

Japonia wolała poświęcić walutę

Dla posiadaczy długu na globalnym rynku były to zatem ciężkie 2 lata, z naciskiem na kończący się rok. Jak się jednak okazuje, nie wszystkim było w smak podnoszenie stóp procentowych i przecena obligacji. Jak być może pamiętamy z czerwcowego wpisu (https://tavex.pl/implozja-rynku-dlugu-wyzwaniem-dla-bankow-centralnych/), japońscy prekursorzy MMT (Modern Monetary Theory) nie zamierzali się dostosować do globalnego trendu wzrostu stóp, czemu przy grubo ponad 200% długu do PKB trudno się dziwić. Rynkowe siły szybko jednak o sobie przypomniały, a kto mógł pozbyć się japońskich obligacji i przesiąść się na (wyżej oprocentowane) zagraniczne, próbował to zrobić. Bank Japonii wiosną tego roku ogłosił kontrolę rentowności 10-letnich obligacji na poziomie 0,25%. Wszystko ma jednak swoją cenę, a w tym przypadku było nią osłabienie jena, który musiał być emitowany na potrzeby skupu tychże obligacji.

Kierunek deprecjacji japońskiej waluty powstrzymany został w ostatnich tygodniach dopiero po tym, jak za sprawą sygnałów inflacyjnego przesilenia (zatrzymania dynamiki wzrostu) dolar na głównych rynkach zatrzymał swój rajd, a globalne rentowności obligacji cofnęły się (wzrosły ich ceny). Dało to również chwilę oddechu Fedowi, który ostatnim, co chciałby widzieć, byłby niekontrolowany wystrzał rentowności. A zagrożenie pojawiało się właśnie ze strony Japonii, ale i Chin, które będąc dwoma największymi, zagranicznymi posiadaczami amerykańskiego długu, chcąc bronić słabnącego jena i juana, mogły pozbywać się amerykańskich papierów skarbowych w celu pozyskania dolara potrzebnego do wymiany na krajowe waluty.

Japonia przesuwa linię obrony

Gdy wydawało się, że przed świętami nie wydarzy się na rynkach już nic interesującego, dzisiejszy, wtorkowy handel inwestorzy zaczęli od zapoznania się z informacją, że Bank Japonii przesuwa linię obrony dla 10-letnich obligacji z 0,25% na 0,50%, a więc o 25 pb. A precyzyjniej rzecz ujmując, poszerzył dopuszczalne pasmo wahań rentowności od ich celu (0%) z 25 pb do 50 pb. Szef BoJ (Haruhiko Kuroda) zaprzeczył jednocześnie, aby decyzja ta była tożsama z podwyżką stóp procentowych. Te utrzymywane są cały czas na poziomie 0,1%. Rynki zostały decyzją zaskoczone, stąd też spora zmienność pojawiła się na rentownościach japońskich obligacji (sporo zyskali pozycjonujący się na spadek ich ceny), a jen wyraźnie umocnił się względem głównych, obcych walut.

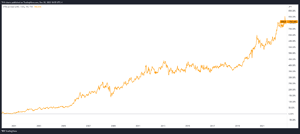

Złoto schronem przed słabnącą walutą

Warto na koniec dodać, że po raz kolejny okazało się, że skuteczną obroną przed słabnącą walutą (a więc de facto skutkami decyzji polityków i bankierów centralnych, którzy niszczenie siły nabywczej walut za sprawą dodruku mają opanowane do perfekcji) pozostają twarde aktywa, w tym również złoto. Od początku roku kruszec wyrażony w jenie jest ponad 19% na plusie.

Z kolei od początku 2000 roku jest to już 760%.

Historia już zresztą wielokrotnie pokazała, jak zmienia się relacja walut fiducjarnych względem złota, a omawiany dziś przypadek Japonii jest tylko jednym z wielu. I na nim zapewne się nie skończy.

Tomasz Gessner