W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Pierwszy pozytywny znak - złoto zaczyna wyprzedzać rynek akcji

Inwestorzy spoglądający na poszczególne aktywa w dolarze, z pewnością mają z tyłu głowy niezbyt udany okres dla amerykańskich akcji, obligacji, ale i surowców oraz metali szlachetnych. Umacniający się dolar nie oszczędza nikogo i w takim otoczeniu można spoglądać głównie na to, kto straci bardziej, a kto mniej. Gdy jednak minie kilka kwartałów, a inwestorzy z przykrymi doświadczeniami zaczną podsumowywać stopy zwrotu, przy podejmowaniu decyzji o dokonaniu zmian w portfelach inwestycyjnych mają tendencję kierowania się w stronę aktywów, które w minionym okresie zachowały się lepiej.

W poprzednich miesiącach wspomniałem już o ciekawej zależności zachowania złota oraz indeksu S&P500. Dzisiaj pora odświeżyć tę kwestię. Mniej więcej od początku tego roku dolarowa cena złota oraz indeks S&P500 zachowują się podobnie. Na powyższym wykresie widzimy złoto wycenione jednostkami S&P500 (a więc ratio Gold/S&P500). Jest to wykres dzienny, na którym widać, że złoto w ostatnich 2-3 tygodniach zaczęło ponownie wyprzedzać indeks akcji szerokiego rynku w USA. A dokładniej tracić mniej w obecnych warunkach od rynku akcji.

Jaka sytuacja interesowałaby nas szczególnie? Otóż warto mieć na uwadze moment, w którym tak skonstruowane ratio zakończyłoby swoją średnioterminową korektę. Jeśli spojrzymy nieco szerzej, a więc na interwał tygodniowy (wykres powyżej), w rejonie poziomu 0,48 znajduje się 2,5-roczna linia spadkowa. Z kolei 0,51 to obszar tegorocznego szczytu. Należy więc przyjąć, że o potwierdzeniu zakończenia tej 2,5-letniej fazy korekty można będzie mówić w przypadku sforsowania strefy 0,48-0,51 (pomarańczowe kółko).

I teraz kwestia najważniejsza, a mianowicie co podpowiada nam wystąpienie tego typu sytuacji w przeszłości? Na poniższym wykresie zaznaczyłem tego typu momenty na przestrzeni ostatnich ponad 20 lat.

Tego typu wybicia dostrzec można w roku 2001, 2005, 2007, 2011, 2016 i 2018. Zaznaczone są pionowymi, przerywanymi liniami.

Co działo się ze złotem w przeszłości w takich przypadkach?

Najciekawsza obserwacja dotyczy tego, jak po zakończeniu tego typu korekcyjnych okresów zachowywała się dolarowa cena złota. Odpowiedź znajdziemy na wykresie poniżej.

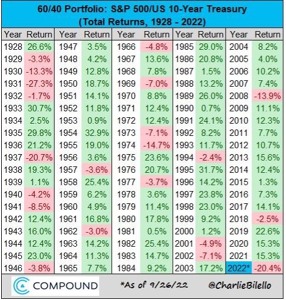

Jak widać, we wszystkich przypadkach okres taki sprzyjał dolarowej cenie złota. Gdyby zatem okazało się, że indeksy na Wall Street i rynek obligacji będą dalej rozczarowywać, inwestorzy siłą rzeczy zmuszeni będą do poszukiwania jakiejś przeciwwagi dla tych klasycznych aktywów inwestycyjnych. W tym kontekście przypomnę wątek z ubiegłotygodniowego wpisu dotyczącego Dollar Milkshake Theory, gdzie przyglądaliśmy się m.in. dokonaniom portfeli 60/40. Po aktualizacji na 26 września dotychczasowy, tegoroczny wynik zobaczyć możemy w poniższej tabeli. W niemal 100-letniej historii słabszy wynik pojawił się tylko 2-krotnie, a więc w roku 1931 i 1937 (od którego dzieli nas obecnie przysłowiowy włos). A do rozegrania został jeszcze cały kwartał.

Poniżej jeszcze wykres zachowania najważniejszych, amerykańskich indeksów od początku roku.

A także w ujęciu całego roku (1Y).

W obu przypadkach dolarowa cena złota znalazła się pod kreską. Strata jest natomiast mniejsza, aniżeli rynku akcji oraz długu. Jeśli ta rozbieżność będzie się dalej powiększała, a więc przywołane na początku tego wpisu Gold / S&P500 Ratio wybije się w górę, uciekający z rynku akcji / długu kapitał ma prawo zacząć kierować się intensywniej w stronę złota, które swój dolarowy dołek odhaczy przez dołkiem na rynku akcji. Warto przypomnieć, że dwie poprzednie bessy dokładnie w taki sposób się zakończyły.

W przypadku pęknięcia bańki dotcom dolarowa cena złota wyznaczyła dołek ok. 20 miesięcy przed S&P500 (wykres powyżej), natomiast w trakcie ostatniego kryzysu na amerykańskim rynku nieruchomości różnica w czasie utworzenia dołka skróciła się już do 4 miesięcy (wykres poniżej).

Tomasz Gessner