W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Platyna coraz bardziej odporna na negatywne otoczenie

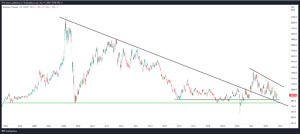

Dawno już nie aktualizowaliśmy tematu rynku platyny, zatem obecnie jest okazja do nadrobienia zaległości. Zwłaszcza, że na rynku pod technicznym względem zaczyna się robić coraz ciekawiej. Przypomnę, że platyna jest jednym z najtańszych relatywnie metali w grupie szlachetnych. Jest też bardzo tania względem całego sektora surowcowego, o amerykańskim rynku akcji nie wspominając. Na początek jednak klasyczne, dolarowe ujęcie na wykresie tygodniowym.

Jak widać, spore znaczenie miała tu końcówka 2020 roku, gdy udało się kupującym doprowadzić do dynamicznego wybicia kilkunastoletniej linii bessy, co wygenerowało długoterminowy sygnał zmiany kierunku. Choć od ponad roku rynek znajduje się w fazie korekty, jej skala i dynamika nadal faworyzują docelowo kupujących. Rynek nie zdołał już powrócić poniżej wybitej linii spadkowej, a sama korekta przybiera kształt klina / kanału, co w takim miejscu ma pro-wzrostową wymowę.

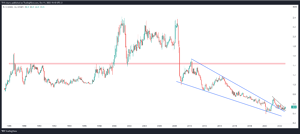

Jeśli z kolei przejdziemy na jeszcze dłuższy horyzont i miesięczny interwał (tym razem na wykresie logarytmicznym), prowadzone od ponad roku cofnięcie do wybitej wcześniej linii spadkowej bardzo przypomina sytuację z 2002 roku, gdy także rynek budował ruch powrotny po wcześniejszym, długoterminowym wybiciu (wykres powyżej).

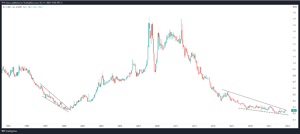

W poprzednich wpisach dotyczących platyny zwracałem uwagę na to, że jest ona relatywnie bardzo tania względem wielu innych aktywów, choćby z grupy metali szlachetnych. Ta atrakcyjna, relatywna wycena w ostatnich tygodniach zaczęła zbierać swoje żniwo, bowiem o ile ceny złota, czy srebra poddawane były dalszej presji spadkowej, związanej choćby z umacniającym się dolarem, ceny platyny zaczęły wykazywać odporność na pogarszające się otoczenie wokół metali / surowców. W rezultacie obserwować możemy próby inicjowania wybicia platyny względem złota.

Technika jednoznacznie faworyzuje tutaj możliwość zmiany kierunku na wzrostowy. Jak widać na dostępnej od 1985 roku historii, platyna względem złota w ostatnich 2-3 latach nigdy nie była tak tania. Dalej dołożyć możemy relację platyny wobec srebra, gdzie również ostatnie miesiące tworzą presję na 9-letnią linię bessy. Oznacza to, że rynek wypracowuje sobie zmianę kierunku, której konsekwencją byłoby dostarczenie w kolejnych latach wyższych stóp zwrotu przez rynek platyny, aniżeli srebra.

Spore wrażenie robi też porównanie platyny do indeksu surowcowego CRB. Z jednej strony widoczna od ponad roku słabość platyny, a z drugiej świetne zachowanie całego kompleksu surowców przekładają się na jeden z największych w historii spadków tego ratio (ok. 62%). Przestrzeni do odreagowania jest więc sporo. Uwagę przykuwać może także wrześniowa, zdecydowanie popytowa świeca, poprzez którą ratio zostało wyciągnięte z sierpniowej próby kontynuacji spadku.

W jednym z poprzednich wpisów (https://tavex.pl/pierwszy-pozytywny-znak-zloto-zaczyna-wyprzedzac-rynek-akcji/) przyglądaliśmy się kwestii złota i jego relacji do rynku akcji w postaci indeksu S&P500. Analogicznym tropem pójść można też w przypadku rynku platyny, która względem S&P500 jest historycznie rekordowo tania. Co jednak najważniejsze, na długoterminowym wykresie widać, że ostatnie lata przynoszą tu wyraźne wytracanie spadkowego impetu, dzięki czemu zauważyć możemy chociażby ideę klina kończącego. Zbliżonym układem spadek tego ratio kończył się też w 1999 roku. Udane wybicie i sygnał zmiany kierunku oznaczałby, że w kolejnych latach to rynek platyny dostarczyć mógłby wyższych stóp zwrotu od szerokiego rynku akcji w USA.

Drenowanie skarbców i neutralne pozycjonowanie

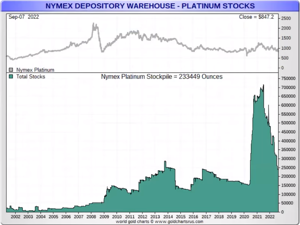

Do powyższej techniki dorzucić można jeszcze kilka słów odnośnie sytuacji w zakresie nowojorskich skarbców i zmian ilości platyny, która jest tam zabezpieczeniem kontraktów terminowych. Sytuacja prezentuje się tu bardzo podobnie, jak w przypadku srebra, a więc ostatnie kwartały również stoją pod znakiem wyraźnego spadku poziomu zapasów. Przypomnę, że dzieje się tak wówczas, gdy cena ustalana przez rynek kontraktów terminowych staje się zbyt niska i dla coraz większej ilości producentów wydobycie przestaje się opłacać. Pojawienie się braków na rynku fizycznym przekłada się w takich warunkach na zwiększone żądania rozliczenia wygasających kontraktów w formie fizycznej. Poniżej wykres zapasów na NYMEX.

Pochodzi on z 7 września i na tamten moment wszystkie zapasy platyny na NYMEX obejmowały ok. 233,5 tys. uncji. Jeśli natomiast spojrzymy na aktualne wartości, jest to już 184,8 tys. uncji.

Bardzo podobnie do srebra, czy złota, prezentuje się pozycjonowanie najważniejszych grup inwestorów na rynku terminowym. Pozycja Commercials (producenci i Swap Dealers) w raporcie Commitment of Traders mają w tej chwili ekspozycję zbliżoną do neutralnej (powyższy wykres, dolny panel, czerwona linia). W takich warunkach w przeszłości prowadzone były właśnie ruchy wzrostowe.

Choć sytuacja na rynku platyny w ostatnich tygodniach jakoś znacząco się nie zmienia, uwagę zaczyna przykuwać skuteczne ignorowanie przez nią słabszego zachowania pozostałych metali szlachetnych, całego sektora surowców, rynku akcji, czy rekordowo mocnego dolara. Historycznie niskie, relatywne wyceny, napięta sytuacja wokół żądań fizycznego rozliczenia kontraktów (silny spadek zapasów) i zneutralizowane pozycjonowanie Commercials zdecydowanie zachęcają, aby w perspektywie kolejnych lat uwzględnić platynę, chociażby jako spekulacyjny element zdywersyfikowanego portfela.

Tomasz Gessner