W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Rok dużej zmienności na złotym

Dobiegający do końca rok był jednym z bardziej emocjonujących w zakresie zmian, jakie pojawiły się na rynku krajowej waluty. Wchodziliśmy w niego z już odczuwalną, coraz mocniejszą presją inflacyjną. Dotyczyło to nie tylko rynku polskiego, ale większości światowej gospodarki.

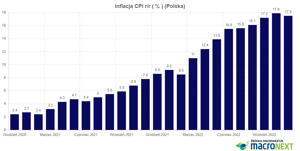

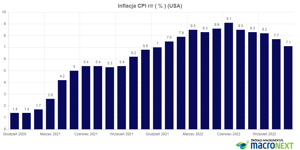

Wiadomym więc było, że pod względem globalnej polityki monetarnej może być to rok dużych wyzwań dla rynków. Gdy jednak przed rokiem inflacja osiągnęła niewyobrażalne wówczas 8,6%, mało komu przyszło do głowy, że rok później taki odczyt będzie jedynie miłym wspomnieniem.

Wojna w Ukrainie i postrzeganie Polski przez inwestorów

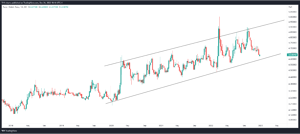

Prawdziwe trzęsienie ziemi pojawiło się natomiast pod koniec lutego, gdy Rosja zaatakowała zbrojnie Ukrainę. Inwestycyjnie nasz rynek bardzo silnie ucierpiał i przez wiele miesięcy był przez zewnętrzny kapitał omijany szerokim łukiem. Impuls osłabienia złotego i umocnienia dolara spowodował, że technicznie z hukiem rozbity został covidowy szczyt w rejonie 4,25 na USD/PLN.

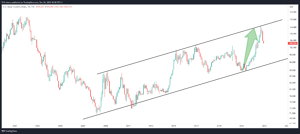

Teraz pełni on rolę wsparcia, w kierunku którego w ramach końcówki roku powoli zmierzamy. Nieco stabilniej zachowało się zwyczajowo euro, które w trakcie rynkowych turbulencji, choć umacnia się w relacji do złotego, jednocześnie traci względem dolara. Na parze EUR/PLN poruszamy się cały czas, z krótkimi wyjątkami, w niemal 3-letnim kanale wzrostowym. Trend deprecjacji złotego jest zatem zachowany, ale jego dynamika pozostaje ograniczona.

Inflacja i realne stopy w Polsce

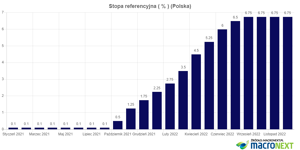

Złoty w kończącym się roku otrzymywał ciosy z wielu stron. Poza kwestiami ryzyka geograficznego i silnie rosnącej inflacji, swoje trzy grosze dołożyła także ostrożna reakcja Rady Polityki Pieniężnej, która dopuściła do zejścia stopy realnej do ponad -11%.

Oznacza to, że trzymający swoje oszczędności w złotówkach tracili siłę nabywczą w rekordowym od wielu lat tempie, za co w stronę RPP i jej prezesa posypało się wiele słów krytyki. Aby jednak zbilansować nieco tę retorykę, trzeba też zaznaczyć, że po pandemicznym okresie inflacja w sporej mierze miała charakter podażowy. Oznacza to, że wynikała nie tylko z nadmiaru waluty w systemie, ale mniejszej podaży dóbr i usług (wiele firm pandemii nie przetrwało), na które ta większa ilość waluty zaczęła przypadać. W takiej sytuacji poza zbyt tanim (względem inflacji) pieniądzem bardzo duże znaczenie ma polityka fiskalna i otoczenie, w jakim działać mogą przedsiębiorcy, odpowiadający za dostarczanie dóbr i usług.

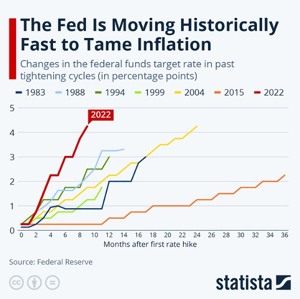

Dokręcanie śruby przez Fed

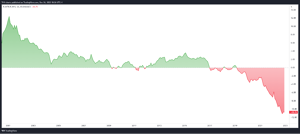

Poza silnym skokiem inflacji w Polsce i wojną za naszą wschodnią granicą, bardzo duże znaczenie dla kondycji rynków wschodzących (za który Polska jest cały czas uważana) miała polityka amerykańskiej Rezerwy Federalnej. Jak wiadomo, problem inflacji dotyczył niemal całego globu, w tym USA, na co Fed musiał także zareagować. I zareagował, najbardziej dynamiczną w ostatnich cyklach serią podwyżek stóp procentowych.

Tak silny wzrost stóp za oceanem przełożył się na bardzo duże umocnienie dolara, które wywołało wiele perturbacji na rynkach finansowych i podcięło skrzydła przede wszystkim krajom zadłużonym w dolarze (https://tavex.pl/brent-johnson-mial-racje-dollar-milkshake-theory-staje-sie-faktem/). Poniżej wykres indeksu dolara.

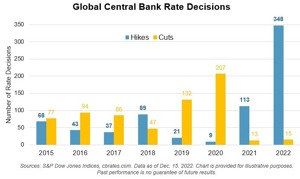

O powadze sytuacji w zakresie konieczności zmierzenia się z wyskokiem inflacji przez banki centralne, świadczyć może także kolejna grafika, pokazująca ilość decyzji o podwyżkach stóp w tym roku na tle lat poprzednich.

Tak restrykcyjne otoczenie, zarówno na poziomie krajowym, ale i globalnym, w połączeniu z ryzykami geopolitycznymi, wysłały pary złotowe na poziomy przekraczające 5 zł za franka, dolara i euro.

Ulga w IV kwartale

Od okolic września presja zaczęła nieco schodzić. Złoty ruszył do odrabiania strat, podobnie jak krajowy rynek akcji, czy też globalny rynek długu. Tak jak źródła wcześniejszych kłopotów upatrywać należało w największej mierze za oceanem, także i odsiecz przyszła z tamtej strony. A były nią odczyty inflacyjne, sygnalizujące wytracanie dynamiki tempa wzrostu cen.

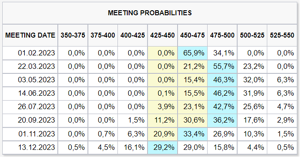

To naturalnie z każdym kolejnym, dezinflacyjnym odczytem pobudzało nadzieje inwestorów na to, że Rezerwa Federalna przejdzie w nieco mniej jastrzębi tryb. Można obecnie przyjąć, że inwestorzy powoli dostają to, co do tej pory starali się wyceniać. Po czterech podwyżkach po 75 pb z rzędu, na posiedzeniu grudniowym Fed zdecydował się podnieść stopy już tylko o 50 pb. Może to zatem sugerować, że potencjał do dalszego wzrostu stóp za oceanem jest już mocno ograniczony i przed nami prawdopodobnie 1-2 podwyżki o 25 pb. Tak też wycenia to rynek kontraktów na stopę procentową.

Źródło: cmegroup.com

Jak można zauważyć, w obecnej wycenie pojawia się nawet obniżka stóp w listopadzie.

Co ze złotym i stopami w 2023 roku?

Skoro w szybkim podsumowaniu przejrzeliśmy wydarzenia, którymi krajowy (i nie tylko) rynek żył w dobiegającym końca roku, rzućmy także okiem na perspektywy tego, co prawdopodobnie przed nami w roku nadchodzącym. Cofająca się globalnie inflacja, ale i będące konsekwencją serii podwyżek stóp spowolnienie gospodarcze, mogą sugerować, że banki centralne nie będą już tak skore do kontynuacji zacieśniania polityki pieniężnej w dotychczasowym tempie. W kontekście rynku krajowego warto także pamiętać o wyborczym kalendarzu, który zakłada przeprowadzenie jesienią wyborów parlamentarnych. Sam prezes Glapiński sugerował zresztą, że pod koniec roku zobaczyć możemy już pierwszą obniżkę stóp. Wszystko to może zatem podpowiadać, że cykl wzrostu stóp w Polsce zatrzymany został już na 6,75%.

Jeśli w kolejnych miesiącach sygnały płynące ze strony Rezerwy Federalnej również potwierdzałyby, że dochodzimy do końca zakresu restrykcyjnej polityki monetarnej, o nowe rekordy słabości złotego może być już ciężko.

Otwartą, ale i jednocześnie najbardziej nieprzewidywalną kwestią, pozostają natomiast dalsze losy konfliktu w Ukrainie. Jeśli doszłoby do jakiejś poważnej jego eskalacji, z ryzykiem rozlania poza granice Ukrainy, wówczas niezależnie od polityki Fedu, kapitał odwróci się od złotego i krajowych aktywów. I odwrotnie w przypadku deeskalacji (perspektywy rozmów pokojowych), gdzie wielu zwietrzy okazję do zaangażowania we wciąż historycznie tanie, krajowe aktywa, gdzie poza obecnymi wycenami doszłyby także perspektywy doszacowania roli Polski w odbudowie Ukrainy.

Tomasz Gessner