W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Złoty w otoczeniu inflacyjnych rekordów

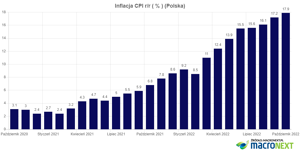

W poniedziałek opublikowane zostały wstępne dane na temat inflacji CPI w Polsce w październiku. Ta wypadła w pobliżu prognoz, które zakładały jej dalszy wzrost pod 18% w stosunku rocznym. Faktycznie wstępny odczyt wskazuje na 17,9%, co jest przy okazji nowym rekordem mocno zarysowanego już od 1,5 roku trendu.

Co teraz zrobi RPP?

Interesująco nawiązuje to do sytuacji sprzed miesiąca, gdy wielu obserwatorów mocno zaskoczył wrześniowy odczyt 17,2% (po 16,1% w sierpniu), podnoszący od razu oczekiwania względem skali podwyżki stóp procentowych przez Radę Polityki Pieniężnej. Rynek, mając na uwadze coraz mniej jastrzębi ton prof. Glapińskiego, spodziewał się przed poprzednim odczytem inflacji podwyżki rzędu 25 pb. Gdy pojawiła się wrześniowa CPI, oczekiwania te miały prawo przesunąć się w górę do przynajmniej 50 pb. Jak doskonale pamiętamy, Rada mocno zaskoczyła decyzją o pozostawieniu stóp procentowych na niezmienionym poziome 6,75%. RPP kurczowo zatem trzyma się wcześniejszych deklaracji. Biorąc pod uwagę poniedziałkowy, wstępny odczyt CPI za październik, sprowadza to obecnie stopę realną (stopa skorygowana o inflację) do -11,15%, co jest kolejnym rekordem.

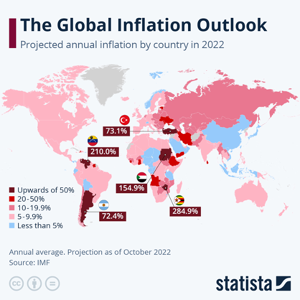

Posiedzenie RPP zaplanowane jest na kolejną środę i po poniedziałkowych danych dotyczących inflacji zapowiada się przynajmniej burzliwa dyskusja odnośnie tego, jak dalej reagować na wciąż rosnącą dynamikę cen. Te z jednej strony ciągnąć będą w górę coraz wyższe, zwłaszcza w miesiącach zimowych, koszty energii, ale z drugiej roczna dynamika wzrostu cen ma też coraz wyżej postawioną poprzeczkę w postaci efektu bazy. Pocieszać można się co najwyżej tym, że w kwestii presji inflacyjnej nie jesteśmy osamotnieni i jak wiadomo, jest to obecnie globalny problem, który dobrze obrazuje chociażby poniższa grafika, pokazująca prognozowaną, średnią zmianę cen na ten rok.

Coraz większa odporność złotego

Po publikacji poniedziałkowych danych, znając jednocześnie dotychczasową niechęć RPP do kontynuacji podwyżek stóp procentowych, intuicyjnie wydawałoby się, że będzie to kolejny impuls osłabiający krajową walutę. Jak się jednak okazuje, złoty nie wykonał żadnego, większego ruchu. Wynikać to mogło chociażby z tego, że wstępny odczyt CPI trafił w oczekiwania, a nawet kosmetycznie poniżej nich.

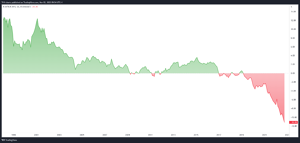

Powyżej dzienny wykres dolara w relacji do złotego, który w poprzednim tygodniu przełamał krótkoterminową barierę wsparcia w rejonie 4,81. Jeśli dolar szybko nie powróci powyżej czerwonej belki, technicznie bazowym scenariuszem pozostawało będzie rozwinięcie korekty w kierunku 4,52 zł.

Odnośnie dalszych losów krajowej waluty spójrzmy jeszcze na elementy, które mogą mieć w najbliższym czasie na nią wpływ.

Retoryka Fed w kontekście złotego

Jak zapewne doskonale wiemy, w dniu dzisiejszym poznamy wieczorem (o godzinie 19:00 z uwagi na przesunięcie czasu – Amerykanie przechodzą na zimowy w najbliższy weekend) decyzję ws. stóp procentowych w USA. W pełni wyceniona jest podwyżka stóp o 75 pb, natomiast po niedawnych, budzących gołębie oczekiwania sygnałach (https://tavex.pl/mrugniecie-okiem-na-ktore-rynek-czekal-od-miesiecy/) rynek wpatrywał się dziś będzie w konferencję i wsłuchiwał w każde słowo Jerome Powella. Oczekiwania na przestrzeni ostatnich dni przesuwają się nieco w kierunku zasygnalizowania podwyżki w grudniu już tylko o 50 pb. Otwartą pozostaje też kwestia dynamiki redukcji sumy bilansowej Fed, która od września teoretycznie wzrosła do 95 mld USD miesięcznie. Również zatem tutaj kryje się przestrzeń do jakiejś korekty, zwłaszcza po ostatnich napięciach związanych ze skalą wzrostu rentowności obligacji. Jeśli zatem rynek otrzyma jakiś sygnał wytracania jastrzębiej narracji w USA, dla RPP będzie to jednocześnie argument (przez prawdopodobne osłabienie dolara na światowych rynkach) za utrzymaniem aktualnego poziomu stóp procentowych.

Sytuacja za wschodnią granicą

Złoty w poprzednich miesiącach bardzo wyraźnie reagował na zmiany poziomu eskalacji konfliktu za naszą wschodnią granicą, który naturalnie generuje ryzyka wokół inwestycji w regionie. Na plus w kontekście krajowej waluty uznać można jej względnie dobre zachowanie (brak dalszego osłabienia) po niedawnych informacjach o ogłoszeniu częściowej mobilizacji w Rosji, czy też rosnącego ryzyka włączenia się do tego konfliktu Białorusi.

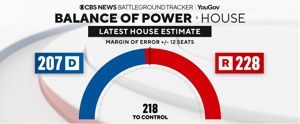

Delikatną przeciwwagą w zakresie ryzyka wzrostu eskalacji za wschodnią granicą mogą być zaplanowane na najbliższy wtorek wybory połówkowe w USA, które będą sprawdzianem dla urzędującego prezydenta. W ich kontekście często rozpatrywaliśmy szanse na jakieś złagodzenie jastrzębiej retoryki Fedu i w konsekwencji poprawę sentymentu inwestycyjnego na rynkach przed wyborami. Wynik połówkowych wyborów w USA może mieć także przełożenie na poziom awersji do ryzyka w naszym regionie.

Źródło: cbsnews.com

Aktualne sondaże dają przewagę Republikanom, którzy są bardziej skorzy do wygaszania konfliktu, aniżeli Demokraci. Jeśli Republikanom uda im się uzyskać większość na Kapitolu, inwestorzy mogą się w większej mierze zainteresować mocno przecenionymi aktywami w naszym regionie, a więc m.in. polskimi akcjami, których dolarowe wyceny szorują po covidowym dnie. Poniżej Warszawski Indeks Giełdowy w USD.

Wycena aktywów rezerwowych NBP na koniec roku

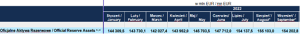

W kontekście czynników mogących mieć wpływ na złotego warto pamiętać też o tym, że powoli zbliżamy się do końca roku. Na wynik NBP wpływ miała będzie jak zawsze wycena aktywów rezerwowych, takich jak waluty obce, czy złoto.

Źródło: nbp.pl

Według wrześniowych danych aktywa rezerwowe warte były ponad 154 mld EUR, względem 144 mld EUR na początku roku. Osłabienie złotego podbija zatem wycenę walut, czy złota denominowanego w PLN. Teoretycznie zatem NBP może zależeć na tym, aby względnie podwyższone poziomy kursów walut obcych utrzymać do końca roku, a w konsekwencji zyskiem podzielić się z mającym teraz spore potrzeby budżetem. To z kolei byłby argument za dalszym zwlekaniem z mocniejszymi podwyżkami stóp, przynajmniej przez najbliższe dwa miesiące.

Tomasz Gessner