W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Znajomość fundamentów kluczem do przetrwania rynkowej korekty

Ostatnie spadki cen aktywów skłoniły zapewne wielu ich posiadaczy, zwłaszcza rozpoczynających relatywnie niedawno swoją przygodę z inwestowaniem, do przyjrzenia się zjawisku korekty. Ta zwykle nie jest przyjemnym doświadczeniem. Im jednak lepiej zrozumiemy to zjawisko, tym łatwiej jest się z jego naturą oswoić.

Nic nie rośnie w nieskończoność

Przede wszystkim na wstępie trzeba sobie koniecznie uświadomić jedną, podstawową kwestię – żaden rynek nie rośnie liniowo i w nieskończoność. Choćby inwestycja miała fantastyczne perspektywy, w pewnym momencie wzrostu ceny, zawsze przeważą chętni do realizacji zysków, których działania spowodują cofnięcie cen.

Fundament kluczem do decyzji o zakupie

Wielu początkujących inwestorów ma z korektami spory problem. Gdy ta się pojawi, stają się nerwowi, co wynikać może z wielu kwestii. Jedną z nich jest motywacja do zakupu, oparta wyłącznie na zachowaniu ceny. A więc gdy zakup danego aktywa dokonany został tylko dlatego, że ono rośnie. Podstawowe pytanie, jakie każdy racjonalny inwestor powinien sobie zadać, brzmi „dlaczego” chcę coś kupić, a dopiero wtórnym powinno być patrzenie na wykres i zastanawianie się „kiedy” to kupić. Poza „dlaczego” i „kiedy” mamy jeszcze „ile”, a więc temat z zakresu zarządzania wielkością pozycji.

Jaka jest najgorsza, możliwa kombinacja? Takowa pojawia się wówczas, gdy pominięte zostanie „dlaczego” (fundament), a inwestor skupi się tylko na wykresie i kwestii „kiedy” (technika), a w obszarze ryzyka wielkość pozycji okaże się zbyt duża w stosunku do indywidualnej tolerancji zmienności. Bądź co gorsza, inwestując w dane aktywo inwestor nie zada sobie nawet trudu przejrzenia historycznego zachowania ceny i nie wie, czego może się po niej spodziewać.

Zmienność jest ceną za asymetryczne stopy zwrotu

W kontekście zrozumienia istoty zmienności vs. oczekiwanych stóp zwrotu bardzo lubię przywoływać przykład akcji KGHM. Poniżej zobaczymy wykres miesięczny (skorygowany o dywidendy) i całą historię notowań tego waloru na GPW.

Na pierwszy rzut mamy długoterminowy trend wzrostowy, przedzielony kilkoma cyklicznymi korektami. Na pozór wystarczyło tylko kupić sobie akcje w okolicach 1999 roku i nic nie robić. Na przestrzeni tych ponad 20-lat można by w ten sposób pomnożyć kapitał ponad 70-krotnie. Tyle teorii. Teraz spójrzmy na praktykę.

Powyżej ten sam wykres, tylko z zaznaczonymi obsunięciami od lokalnego szczytu. Dopiero teraz widać, jakie przygody musiałby taki inwestor znieść na tej pozycji. Procentowe korekty to kolejno ok. 70%, 85%, 69%, 64% i obecna 62%.

Jeśli zatem ktoś zna specyfikę zachowania danego aktywa (jego historyczną zmienność) i przede wszystkim zna przyczynę (fundament), dla której zdecydował się na inwestycję, dużo łatwiej znieść głębsze cofnięcia. Jeśli ów fundament się nie zmienia, a cena spada (np. z całym rynkiem – globalny krach), taka pozycja cechuje się wówczas jedynie poprawiającą się relacją ceny do wartości. Jeśli jednak zakup dokonany został tylko na podstawie tego, że do tej pory rosło, przy pierwszym, poważniejszym cofnięciu zaczynają się nerwy i zwyczajowo jeszcze obwinianie innych (analityków, dziennikarzy) za to, że samemu nie chciało się odrobić zadania domowego. Problem jest tym większy, im większa jest taka pozycja w portfelu.

Co jest korektą czego?

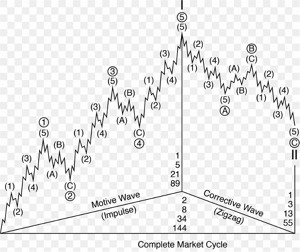

Kto zajmuje się dłużej analizą techniczną, ten dobrze wie, ile problemów sprawia prosta identyfikacja trendu i korekty. Poniżej klasyczny schemat Teorii Fal Elliotta.

Źródło: favpng.com

Już na tej podstawie widać, jak skomplikowany przebieg przybrać może zachowanie ceny. Jeśli zatem inwestujemy w coś, czego nie rozumiemy, a dodatkowo mamy tego za dużo w portfelu, każdy ruch rynku przeciwko naszej pozycji od razu podważa wiarę w słuszność podjętej decyzji.

Świadomość ryzyka korekty kluczem do sukcesu

Można więc zadać sobie pytanie, czy korektę da się przewidzieć i co robić, gdy takowa się zdarzy, a nam nie udało się wcześniej pozbyć aktywów. Kluczem do sukcesu jest już sama świadomość tego, że rynek ma prawo w dowolnej chwili zwrócić się przeciwko nam. Jeśli dorzucimy do tego fakt, że w przypadku zdecydowanej większości indywidualnych inwestorów moment pojawienia się korekty ma w dużej mierze charakter losowy, inwestor nie ma większej możliwości przewidzenia zachowania ceny w krótkim terminie. Można oczywiście próbować robić to w oparciu o analizę wykresu, ale jedno nadzwyczajne wydarzenie i tak skieruje rynek w określoną stronę, zamazując wygenerowany chwilę wcześniej sygnał kupna. A tych nadzwyczajnych zdarzeń (tzw. Czarnych Łabędzi) trochę się w historii rynku przewinęło. I zapewne pojawiać się będą dalej.

Jakie może być panaceum na korektę?

Przede wszystkim warto znać odpowiedź na pytanie, co zrobię, gdy moje aktywo spadnie o x procent. W przypadku inwestorów posiadających pozycję gotówkową, jest to okazja do dokupienia taniej (zajęcia pozycji, bądź zwiększenia już istniejącej). Z kolei dla inwestorów posiadających pełne zaangażowanie kapitału (brak pozycji gotówkowej) jedną z metod obrony jest choćby rebalansowanie portfela, a więc w oparciu o zmianę ratio aktywów względem siebie zwiększenie na takiej korekcie ekspozycji na aktywach słabszych, finansując to silniejszymi.

Złoto, srebro i górnicy

Aby nieco lepiej zobrazować takie przykładowe rebalansowanie, posłużyć się można np. zmianami cen złota, srebra, czy akcji górników. Gdy w segmencie metali szlachetnych jest hossa, srebro rośnie zwykle bardziej od złota (spada Gold / Silver Ratio), a akcje górników metali rosną kilkukrotnie szybciej, niż same metale. Można więc przyjąć, że gdy rynek jest po dużych wzrostach, a temat inwestycji w metale zaczyna dominować nagłówki serwisów finansowych, warto pomyśleć o realizacji zysków na akcjach górników i srebrze, a owe zyski przenieść do złota w ramach części portfela dedykowanej metalom szlachetnym, która to z kolei dalej podlegać może też zmianie wag względem innych klas aktywów.

https://tavex.pl/atak-na-wsparcie-na-zlocie-przy-spadajacym-gold-silver-ratio/

Z kolei w sytuacji obecnej, gdy sentyment do rynku metali słabnie (drogi dolar, jastrzębi Fed) i Gold / Silver Ratio jest historycznie wysoko, a akcje górników mocno zdołowane, bardziej atrakcyjnie prezentuje się rebalansowanie portfela w kierunku tego, co potaniało. Co ważne, mając na uwadze bardzo niskie prawdopodobieństwo trafienia w dołek / szczyt, takiego dostosowywania wag w portfelu dokonuje się zwykle cyklicznie, a nie jednorazowo.

Warto posiłkować się też fundamentami, a więc np. konkretnymi danymi makro, czy decyzjami banków centralnych. Gdyby np. za jakiś czas Jerome Powell ogłosił zakończenie zacieśniania monetarnego, rynek najprawdopodobniej odhaczyłby dołek i zaczęłoby się poszukiwanie ryzykownych aktywów. W takiej sytuacji można by zdecydowanie przyspieszyć rebalansowanie złota w kierunku srebra i akcji górników, które w dedykowanej metalom szlachetnym części portfela, zapewne generowałyby znacznie wyższe stopy zwrotu, aniżeli samo złoto.

Temat korekt jest bardzo złożony i nie da się go szczegółowo omówić w jednym, krótkim wpisie. Jeśli jednak początkujący inwestorzy mają wyciągnąć z niego jakąś wartościową lekcję, to przede wszystkim niech będzie to świadomość tego, że rynek ma prawo zwrócić się przeciwko naszej pozycji w dowolnym momencie. Ile może spaść? Tutaj wypadałoby spojrzeć na historyczne notowania i zapoznać się ze zmiennością instrumentu, w który inwestujemy. Znając taką zmienność dobieramy wielkość pozycji, z którą będziemy się czuli komfortowo, gdyby ryzyko korekty faktycznie się zmaterializowało. Ponadto w takim momencie warto mieć także jakiś plan działania (choćby rebalansowania portfela). I przede wszystkim koniecznie trzeba poświęcić czas i zrozumieć to, w co inwestujemy i dlaczego chcemy to zrobić. A dopiero później siadać do analizy wykresu i szukać optymalnego miejsca, które nadawałoby się do zajęcia pozycji.

Tomasz Gessner