W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Kopia czerwcowego zagrania ze stopami w USA

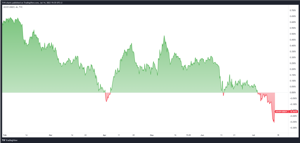

Za nami odczyty czerwcowej inflacji w USA. Pod względem jej przełożenia na ewentualne decyzje Fed na najbliższym, lipcowym posiedzeniu (27.07) mamy sytuację niemal analogiczną, jak przed czerwcowym posiedzeniem. Na kilka dni przed nim w cenach była podwyżka stóp o 50pb. Gdy jednak na rynek spłynęły rozczarowujące dane o inflacji (wówczas wyskok CPI na nowe maksima na 8,6%), rynek wystraszył się podwyżki większej, niż 50pb i generując wyprzedaż ryzykownych aktywów zaczął w ten sposób wyceniać ruch o 75pb, którego Rezerwa Federalna dostarczyła.

Jak sytuacja wygląda obecnie?

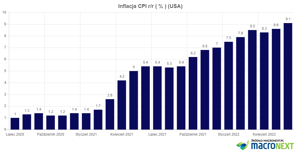

Jeszcze do środy rynek pogodzony był z kolejnym ruchem +75pb w wykonaniu Fed na posiedzeniu lipcowym i ten był całkowicie w cenach. Co stało się w środę? Na rynek trafił odczyt CPI za czerwiec. Dynamika inflacji konsumenckiej wędruje już do +9,1%, wychodząc tym samym na nowy rekord.

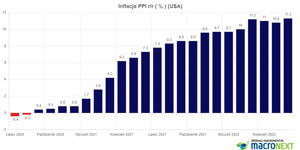

Co więcej, dzień później pojawiły się dane o inflacji PPI i ta również wędruje po raz kolejny na nowe poziomy.

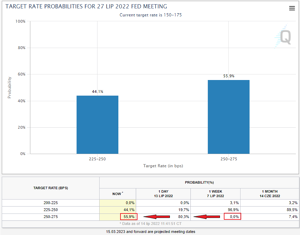

W tej sytuacji pojawiły się słuszne obawy o to, że Fed zdecyduje się na podwyżkę aż o 100pb na posiedzeniu lipcowym. Taki wyskok inflacji oddala też szansę na złagodzenie retoryki Fedu na jesień. Od środy pojawiły się bardzo mocne wahania zmian prawdopodobieństwa kolejnego ruchu, co możemy zobaczyć na poniższej grafice FedWatch Tool ze strony CME Group.

Źródło: cmegroup.com

Tuż po środowych danych o inflacji CPI rynek wyceniał szanse na podwyżkę o 100pb na 80%. Obecnie wartość ta spadła do ok. 56%. Zauważmy, że jeszcze przed tygodniem taki scenariusz nie był w ogóle brany pod uwagę. Kto jest obecnie głównym wygranym tak silnie rosnącej inflacji? Paradoksalnie dolar, który dyskontuje nie tylko perspektywy konieczności coraz bardziej dynamicznego zacieśniania monetarnego, ale przede wszystkim brak adekwatnej reakcji pozostałych, głównych banków centralnych.

W indeksie dolara ponad 70% przypada na euro oraz jena. Bank Japonii ma w kwestii podwyżek stóp związane ręce (prowadzi kontrolę krzywej dochodowości na 0,25%, a dług do PKB to prawie 250%). Niewiele lepiej prezentuje się to w przypadku strefy euro, gdzie głównym hamulcem w kwestii jastrzębiego zwrotu pozostają „południowcy”, a więc kraje PIGS, z Włochami na czele (czwarta gospodarka Europy ze 150% długiem do PKB). Nawet jeśli ECB podejmie jakieś próby wychodzenia z ujemnych stóp, czy wygaszania QE, będzie najprawdopodobniej musiał jakoś zróżnicować kwestię zatrzymania skupu obligacji i nieco lżej potraktować kraje najbardziej zadłużone.

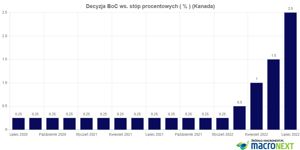

Poza związanymi rękami ECB oraz Banku Japonii, w środę pojawiła się także niespodzianka ze strony Banku Kanady, który miał podnieść stopy o 75pb, a faktycznie podniósł je o 100pb. To z kolei wywierać może dodatkową presją na analogiczny ruch w wykonaniu Fedu.

Póki dolar wyraźnie się umacnia, warto pamiętać, że w grze pozostaje Milkshake Theory Brenta Johnsona (https://tavex.pl/short-squeeze-na-dolarze-globalnym-problemem/), który od kilku lat zwracał uwagę na rozgrywany obecnie scenariusz niekontrolowanego umacniania dolara, który spowoduje poważne problemy zadłużonych w USD (w mniejszej skali analogia do „Frankowiczów”, gdy CHF/PLN wystrzelił w górę).

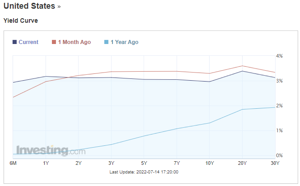

Na chwilę obecną mocny dolar jest pożywką dla korekcyjnego scenariusza w sektorze surowców, który zwyczajnie się rynkowi należał po solidnej, 2-letniej hossie (https://tavex.pl/rola-surowcowej-zadyszki-w-walce-z-inflacja/) i z czasem cofnięcie surowców powinno się też przełożyć przynajmniej na spadek dynamiki inflacji. Za sprawą nowych rekordów odczytów CPI i PPI ten punkt zwrotny ponownie jednak odsuwa się nieco w czasie, ale jednocześnie z drugiej strony argumentacji Fedu pozostają dane z realnej gospodarki, które najprawdopodobniej pokażą, że wzrost w drugim kwartale (z rzędu) także wypadnie pod kreską (sugerował to chociażby Atlanta Fed), wypełniając definicję technicznej recesji. Na tę zresztą wskazywały już trzy inwersje krzywej dochodowości w tym roku na odcinku 2Y i 10Y.

Obecna skala inwersji jest jedną z najmocniejszych. Poniżej z kolei zobaczyć możemy aktualny kształt krzywej oraz zmiany jej nachylenia w stosunku do sytuacja sprzed miesiąca oraz roku.

Przed nami zatem bardzo interesujące miesiące w zakresie decyzji Fedu i ich argumentacji. Jeśli podwyżki stóp będą silnie kontynuowane, prędzej czy później „coś pęknie” (wyceny aktywów, rynek nieruchomości, rządowe wydatki na obsługę zadłużenia). Otwartą pozostaje kwestia, jak Fed zachowa się w obliczu inflacji skrajnie odbiegającej od celu i jednocześnie załamujących się danych gospodarczych, z silnie rosnącym bezrobociem (a więc i niezadowoleniem społecznym – najważniejszy politycznie koszt) włącznie. W przeszłości takie dylematy zawsze rozstrzygane były na niekorzyść waluty.

Tomasz Gessner