W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Tykająca bomba zadłużenia

Ostatnie 3 tygodnie na rynkach finansowych w sporej mierze zdominowane były bardzo napiętą sytuacją wokół Wielkiej Brytanii. Gwoli krótkiego przypomnienia, nowy minister finansów w rządzie Liz Truss, Kwasi Kwarteng, zaproponował bardzo odważny pakiet cięć podatkowych. Skala cięć opiewała na 30 mld GBP, choć część źródeł podawała również wartość 45 mld GBP. Sam pomysł pozostawienia środków w rękach prywatnych (obojętnie, czy gospodarstw domowych, czy firm) jest dobrym kierunkiem. Problem zaczyna się w momencie, gdy dziurę po brakujących wpływach podatkowych do budżetu trzeba jakoś załatać. Można więc ściąć wydatki, bądź zwiększyć zadłużenie.

Jak pamiętamy, wybrano drugą opcję, co bardzo nie spodobało się rynkom finansowym, które widząc próbę wstrzyknięcia w system kolejnych miliardów funtów przy 10% inflacji, natychmiast przyspieszyły trwającą już wcześniej wyprzedaż funta oraz brytyjskich obligacji. Wzrost rentowności długu okazał się tak dynamiczny, że wygenerował systemowe ryzyko dla funkcjonowania systemu emerytalnego, który w swoich portfelach posiada akcje i obligacje. Gdy jednak przez długie lata rynek funkcjonuje w otoczeniu zbliżonych do zera stóp procentowych, kolejne nabywane obligacje płacą już bardzo niskie odsetki, a zatem część funduszy posiłkowała się lewarowanymi rozwiązaniami opartymi na rynku długu, który mógł pełnić rolę zabezpieczenia innych pozycji. Nagła przecena obligacji wygenerowała więc potężne zawirowania, a finansowy pożar gasić musiał Bank Anglii, powracając tymczasowo do programu skupowania aktywów (https://tavex.pl/bank-anglii-rozbudzil-apetyt-inwestorow/).

W miniony piątek uczestnicy rynku zadawali sobie pytanie, czy szef Banku Anglii pozostanie nieugięty i faktyczne zakończy skupowanie aktywów, zgodnie z pierwotną deklaracją. Jak się okazało zakończył, a rynek się nie zawalił. Wiedział już bowiem to, co wydarzy się później. W ów piątek doszło bowiem do zmiany na fotelu ministra finansów i miejsce Kwasi’ego Kwarteng’a zajął James Hunt. Wczoraj zabrał głos i wycofał kontrowersyjne propozycje swojego poprzednika. Rynek odetchnął z ulgą, funt zdecydowanie się umocnił, rentowności obligacji spadły, a awersja do ryzyka zauważalnie spadła na większości rynków.

Czy to koniec problemów?

Niestety nie. Cofamy się bowiem jedynie do stanu sprzed ok. trzech tygodni. W pozostałych bankach centralnych sytuacja dalej pozostaje napięta. Np. w omawianym już wcześniej Banku Japonii (https://tavex.pl/implozja-rynku-dlugu-wyzwaniem-dla-bankow-centralnych/) nadal kontynuowana jest obrona rentowności 10-letnich obligacji na poziomie 0,25%. To z kolei tworzy bardzo dużą presję podażową na jena (trzeba go emitować i za niego skupować dług). Przed niespełna miesiącem Bank Japonii interweniował na rynku walutowym, natomiast sytuację udało się uspokoić na nieco ponad 2 tygodnie. W ostatnich dniach rynek okazał się silniejszy i kurs USD/JPY przekroczył poziom, przy którym doszło chwilę wcześniej do interwencji.

Warto przypomnieć, że w tle istnieje tu również ryzyko dla Stanów Zjednoczonych. Tak się bowiem składa, że Japonia jest największym, zewnętrznym posiadaczem amerykańskich obligacji. W trakcie interwencji sprzed miesiąca na wykresach intraday widać było korelację wyprzedawanego długu amerykańskiego (wzrosty rentowności – dolny panel) i umacniającego się jena (spadek USD/JPY – górny panel).

Aktualne wyjście na nowe maksima USD/JPY tworzy zatem ryzyko, że w pewnym momencie Bank Japonii ponownie zdecyduje się użyć amerykańskiego długu do pozyskania dolara, celem obrony własnej waluty.

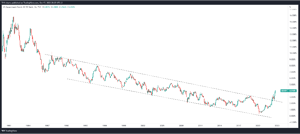

Wracamy tym samym do punktu wyjścia, a więc choć odkręcenie kontrowersyjnej reformy podatkowej w Wielkiej Brytanii uspokoiło nieco sytuację na rynkach, zwłaszcza długu, niczego to jeszcze nie zmienia, bowiem w każdej chwili pojawić się mogą ponowne napięcia na rynku amerykańskich obligacji, które staną się przedmiotem sprzedaży przez Bank Japonii. Dla Fedu, ale i amerykańskiego rządu, jest to bardzo niekomfortowa sytuacja, bowiem na amerykański dług w zasadzie nie ma już chętnych, poza podmiotami, które są prawnie zobowiązane do jego nabywania (np. fundusze emerytalne, stricte obligacyjne, czy np. w modelu 60/40). Poniżej długoterminowy wykres rentowności amerykańskich obligacji po zmianie trendu.

Przy obecnym poziomie inflacji i obliczu deklarowanych, kolejnych podwyżek stóp w USA, prywatni inwestorzy raczej nie będą skłonni do kupowania amerykańskich papierów. To samo z pozostałymi bankami centralnymi, czy samym Fedem, który nie tylko skup długu zakończył, ale deklaruje redukowanie sumy bilansowej (chce się obligacji pozbywać). W tej sytuacji pojawienie się dodatkowej podaży np. ze strony Japonii, może się równie dobrze zakończyć podobnie, jak miało to miejsce w Wielkiej Brytanii. W USA również przez dłuższy czas mieliśmy do czynienia z zerowymi stopami i zarządzający posiadający obligacje w portfelu z pewnością próbowali posiłkować się jakimiś lewarowanymi rozwiązaniami w celu wyciśnięcia w takich warunkach rynkowych dodatkowych przepływów z posiadanych instrumentów.

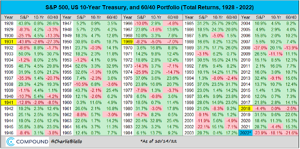

Z jak poważną sytuacją mamy w tym roku do czynienia, dość dobrze pokazuje powyższe zestawienie, które pokazywałem już w poprzednich wpisach. Tym razem poza aktualizacją stóp zwrotu portfeli 60/40 (stan na piątek) możemy zerknąć także na dodane do tego niego podsumowanie stóp zwrotu z S&P500 i 10-letnich obligacji, które przyjęte zostały do konstrukcji portfela 60/40. Jak się okazuje, w niemal 100-letniej historii tylko w 3 razy (lata 1931, 1941, 1969) zdarzyły się jednocześnie ujemne wyniki zarówno z części akcyjnej, jak i obligacyjnej. Chyba, że dorzucimy do tego jeszcze rok 2018 z płaskim wynikiem na obligacjach. To co w kontekście dzisiejszego wpisu ma jednak większe znaczenie, to same wyniki na obligacjach. Aktualne obsunięcie o 18,1% od początku roku jest największym, jakie do tej pory miało miejsce. 2-cyfrowa strata na poziomie 11,1% zanotowana została tylko w 2009 roku.

Jakie wnioski z powyższego?

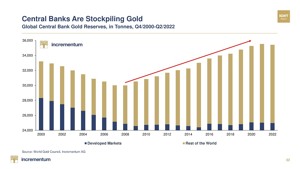

Ta bardzo napięta obecnie sytuacja na rynkach długu, pomimo chwilowego uspokojenia w wykonaniu Wielkiej Brytanii, pokazuje jak ważną rolę pełni dywersyfikacja portfela, w którym w obliczu kryzysu zadłużenia obowiązkowo znaleźć powinno się złoto, ale też inne aktywa materialne. Nie bez powodu od wielu lat kruszec w coraz większych ilościach gromadzą banki centralne.

Ponadto pamiętajmy również, że choć Fed deklaruje cały czas kontynuację jastrzębiej polityki monetarnej, a więc podwyżek stóp procentowych i redukowania sumy bilansowej, gdy wyprzedaż długu osiągnie zbyt dużą dynamikę (jak w Wielkiej Brytanii), może się to okazać ryzykiem systemowym i nie będzie wówczas wyboru, jak wcisnąć pauzę, bądź nie oglądając się na inflację kompletnie odwrócić kurs, co sprowadzałoby się wówczas do wyboru mniejszego zła (ratowanie systemu vs. wyższa inflacja i osłabienie dolara). Ten scenariusz również prowadzi w kierunku metali szlachetnych.

Tomasz Gessner