W celu poprawy funkcjonowania strony internetowej Tavex wykorzystuje pliki cookies. Bez obaw – dalsze korzystanie z niej bez zmiany ustawień oznacza wyrażenie zgody na użycie jedynie niezbędnych „ciasteczek”. Kliknij tutaj, aby zapoznać się z pełną treścią naszej Polityki Prywatności.

Wybierz, które pliki cookies możemy gromadzić i wykorzystywać:

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Rok rekordowych odpływów srebra z COMEX

Przełom roku to dla inwestorów jak zawsze czas podsumowań tego, co się w minionych 12 miesiącach wydarzyło. Od stóp zwrotu z poszczególnych aktywów, przez dane makro i geopolitykę, po sektorowe niuanse. W ramach dzisiejszego wpisu na takie niuanse właśnie zerkniemy, a będą one dotyczyły interesujących nas przecież metali szlachetnych. Kto nie miał jeszcze okazji zapoznać z ich fundamentalnym otoczeniem, odsyłam do wpisów z ostatnich tygodni poświęconych sytuacji na rynku złota oraz srebra.

W dzisiejszym tekście wykonamy natomiast małą aktualizację sytuacji w zakresie pozycjonowania na rynku kontraktów terminowych na metale szlachetne, a więc przeglądu ostatniego raportu Commitments of Traders, który już jakiś czas nie gościł na łamach naszych publikacji. Jak powszechnie wiadomo, wahania pozycjonowania przedstawiają się tu zwykle w taki sposób, że producenci oraz banki bulionowe powiększają swoje krótkie pozycje w miarę rosnących cen i odwrotnie w przypadku ich spadku. Drugą stroną transakcji są natomiast mniejsze i większe fundusze zarządzające kapitałem.

Okres ostatnich ponad 10 tygodni był dla rynku metali szlachetnych bardzo udany. Mowa o ich dolarowych wycenach. Srebro przebyło w tym czasie dystans z okolic 18 USD do nieco ponad 24 USD (+33%), natomiast złoto z okolic 1620 USD do 1875 USD (+ 15,7%). W kontekście srebra warto natomiast jedynie krótko przypomnieć, jakie nastroje i przede wszystkim czynniki fundamentalne miały miejsce poniżej ceny 20 USD, a mowa przede wszystkim o wyraźnie redukowanych, krótkich pozycjach netto przez producentów oraz banki bulionowe, rekordowych premiach połączonych z problemami z dostępnością na rynku fizycznym, zejściu ceny poniżej kosztu wydobycia (ok. 20 USD), czy konsekwencją tychże braków w postaci żądań rozliczeń kontraktów terminowych poprzez fizyczne wydanie metalu, zamiast przeksięgowania zysków / strat.

https://tavex.pl/srebro-ponizej-20-usd-problem-czy-wrecz-przeciwnie/

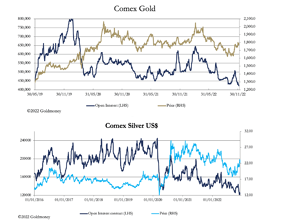

Poniżej dobrze znany wykres srebra ze zmianami z ostatniej, piątkowej aktualizacji (dane na ostatni wtorek) z raportu Commitments of Traders.

Jak widać, wzrost z ostatnich tygodni idzie w parze z rozbudowywaniem ekspozycji short netto przez Commercials, a więc producentów oraz banki bulionowe. Ciekawszy jest jednak panel dolny tego wykresu, na którym mamy bardziej szczegółowe rozbicie tego pozycjonowania. Zobaczymy tu z kolei, że swoje zabezpieczenie zwiększają w ostatnich tygodniach przede wszystkim producenci srebra, natomiast w jedynie nieznacznym stopniu do krótkich pozycji netto zaczęły wracać banki bulionowe. Na chwilę obecną jest to więc względnie zdrowa struktura pozycjonowania. Pamiętajmy, że u podstaw towarowy rynek terminowy powstał właśnie po to, aby producenci poszczególnych surowców byli w stanie zabezpieczyć przyszłą cenę sprzedaży, a pozostali uczestnicy rynku cenę zakupu. Co do zasady to producenci są przecież sprzedającymi, a pozostali (chętni na fizyczny towar, bądź wzięcie na siebie ryzyka zmiany ceny) kupującymi.

Obecnie zatem w kolejnych aktualizacjach tego raportu przyglądać warto się temu, co dzieje się z ekspozycją banków bulionowych (Swap Dealers), a więc czy dalej powiększany jest short netto, czy też ta ekspozycja będzie oscylowała wokół neutralnej. Im większa ekspozycja short netto, tym większe jednocześnie ryzyko pojawienia się korekty cenowej na rynku srebra, na którą po 33% odbiciu w ciągu 2,5 miesiąca nieco przestrzeni się także zrobiło (o czym szerzej w końcowej części tekstu).

Spadająca ilość otwartych pozycji = delewarowanie rynku

Zmiany pozycjonowania netto, a więc różnicy pomiędzy posiadanymi pozycjami długimi (na wzrost) i krótkimi (na spadek) to jedna kwestia. Warto ją jednak uzupełnić także o ilość otwartych na rynku pozycji. Im jest ich łącznie więcej, a metalu dostępnego do wydania, będącego zabezpieczeniem kontraktów terminowych mniej, tym z bardziej zalewarowanym rynkiem mamy do czynienia. Z kolei jego delewarowanie, czy to poprzez dołożenie fizycznych metali, a zwłaszcza zmniejszenie ilości otwartych pozycji, co do zasady powinno iść w parze ze wzrostem ceny. Poniżej wykres złota oraz srebra, a także nałożone na nie wykresy ilości otwartych kontraktów (granatowe linie).

Widać wyraźnie, że obecna ich ilość to poziomy najniższe od wielu lat. Taka sytuacja może mieć związek ze świadomością uczestników rynku, z jakim ryzykiem wiąże się posiadanie teraz pozycji na kontraktach terminowych, na skierowane fundamentalnie na północ metale szlachetne. Silna eksplozja ich ceny będzie problemem dla posiadaczy krótkich pozycji, którzy mogą nie zdołać dostarczyć sprzedanego przez kontrakt metalu (goniąc przy okazji kolejne wezwania do uzupełnienia depozytu zabezpieczającego taki kontrakt), ale i długich pozycji, którzy albo nie otrzymają metalu, albo wręcz zostaną odcięci od możliwości zrealizowania zysków przez operatora handlu (COMEX). Jak wiemy, podobne zagranie miało już miejsce chociażby na LME na rynku niklu w marcu ubiegłego roku => https://tavex.pl/lekcja-z-marcowego-short-squeezu-na-niklu/ W takiej sytuacji z rynku kontraktów terminowych kapitał migruje w stronę albo fizycznego metalu (bez ryzyka kontrahenta), albo ETFów w pełni zabezpieczonych fizycznym kruszcem, bądź sektora spółek sektora metali szlachetnych (górnicy, eksploratorzy, royalties).

Nieustająca presja fizycznego rozliczenia

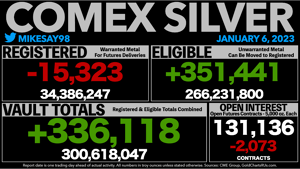

Odbicie ceny srebra z ostatnich tygodni złagodziło nieco napięcia, jakie widoczne były na rynku fizycznym. Jeśli spojrzymy na tempo spadku metalu dostępnego do wydania pod rozliczenie kontraktów, a więc pozycji Registered na COMEX, to właśnie te ostatnie tygodnie przynoszą próby zatrzymania spadku.

Biorąc jednak pod uwagę, że aktualny poziom w pozycji Registered to 34,4 mln uncji, a w szczycie Silversqueezu (luty 2021) było ich ponad 150 mln, oznacza to 78% spadek w niespełna 2 lata.

Zeszłoroczną skalę żądań fizycznego rozliczenia kontraktów terminowych jeszcze lepiej obrazuje poniższy wykres, gdzie zliczono roczne, procentowe zmiany pozycji Registered na przestrzeni ostatnich 20 lat. Mówi on chyba wszystko.

21,50-22 USD do ponownego przetestowania

Skoro zahaczyliśmy już wcześniej o temat ewentualnej korekty ostatniego wzrostu, proponuję jeszcze spojrzenie na wykres tygodniowy srebra, na którym przyjrzymy się temu, dokąd miałoby ono obecnie prawo się cofnąć.

Dotychczasowe odbicie podprowadziło kurs srebra do spadkowej linii z ostatnich dwóch lat. Można więc przyjąć, że jest to dla srebra potencjalny opór. Zresztą już bilans ostatnich 3-4 tygodni zaczyna delikatnie wskazywać na oznaki wytracania dynamiki wzrostu, w miarę zbliżania się do tej linii trendu spadkowego. Uwagę zwracać może też kształt ubiegłotygodniowej świeczki, a więc niewielkiego korpusu z dość wysokimi cieniami po obu stronach (idea szpulki / doji). Taka świeczka wskazuje zwykle na niezdecydowanie. Jeśli więc korekta na rynku srebra faktycznie z obecnych okolic cenowych się pojawi, spoglądać będziemy gdzieś w stronę wsparcia na 21,50-22 USD, które miałoby prawo zostać przetestowane od góry. Wykonanie ruchu powrotnego w jego kierunku byłoby oczywiście zdrowym objawem. Tutaj do gry powinni się natomiast zacząć ponownie dołączać kupujący. Wykonanie tak płytkiego (ok. 38,2%) cofnięcia względem wcześniejszego wzrostu i wyhamowanie w rejonie wsparcia, byłoby docelowo z kolei mocnym zaproszeniem do kolejnego, tym razem już rozbijającego spadkową linię trendu uderzenia przez obóz kupujących.

Tomasz Gessner